«В ожидании последнего танца». Чем ситуация на рынках напоминает пузырь доткомов

Огромные фискальные и налоговые стимулы помогли снизить последствия коронавируса для мировой экономики и рынков, но вызвали рост опасений по поводу переоцененности активов. И хотя объективных критериев для предсказания пузырей на рынке нет, сравнения текущей ситуации с пузырем доткомов звучат все чаще. Есть ли для этого основания?

Этот материал был написан специально для нашей новой рассылки для частных инвесторов. Хотите стать ее подписчиком? Оставьте свой email здесь.

Что случилось

Впервые с начала пандемии коронавирус выбыл из топ-3 главных рисков для рынков, следует из январского опроса управляющих, проведенного Bank of America (есть у The Bell). Только 6% респондентов назвали ковид ключевым риском с непредсказуемыми последствиями для мировой экономики — позади роста ставок (44%), инфляции (21%), пузыря на рынке (9%) и замедления темпов роста (7%). Инвесторы начинают всерьез опасаться переоцененности активов.

Некоторые признаки того, что пузырь начинает схлопываться, уже есть. Более 220 публичных компаний, торгующихся в США, с рыночной капитализацией свыше $10 млрд, в том числе Disney, Netflix, Salesforce и Twitter, подешевели как минимум на 20% по сравнению с их максимумами, написала на этой неделе The Wall Street Journal (WSJ). В этот список также вошли компании, которые вышли на биржу в 2021 году, — Rivian и Coinbase. Их акции с момента размещения снизились уже на 18% и 48% соответственно.

Стоимость почти 40% акций, входящих в индекс Nasdaq Composite с высокой долей быстрорастущих компаний, упала в два раза по сравнению с максимумами. При этом индекс опустился всего на 7% ниже пика, отмечает WSJ. Такое сочетание большого числа акций при нахождении индекса на уровне, близком к максимуму, свидетельствует об узости рынке и наблюдается впервые с 1999 года, когда до краха доткомов оставался всего год, отмечает издание. По сути, индекс пока держится на акциях бигтехов, занимающих в нем все большую долю.

Почему инвесторы стали опасаться пузыря

Параллелей между нынешней ситуацией и тем, что происходило на рынках перед пузырем доткомов, уже слишком много, чтобы их игнорировать, пишут в своей стратегии на 2022 год аналитики BofA (есть у The Bell). В 1990-х пузырь на рынке интернет-компаний обрушил рынки: индекс S&P 500 с пика в марте 2000 года к сентябрю 2003 года упал на 47%. Вот какие общие с той ситуацией признаки они выделяют.

Высокие оценки рынка

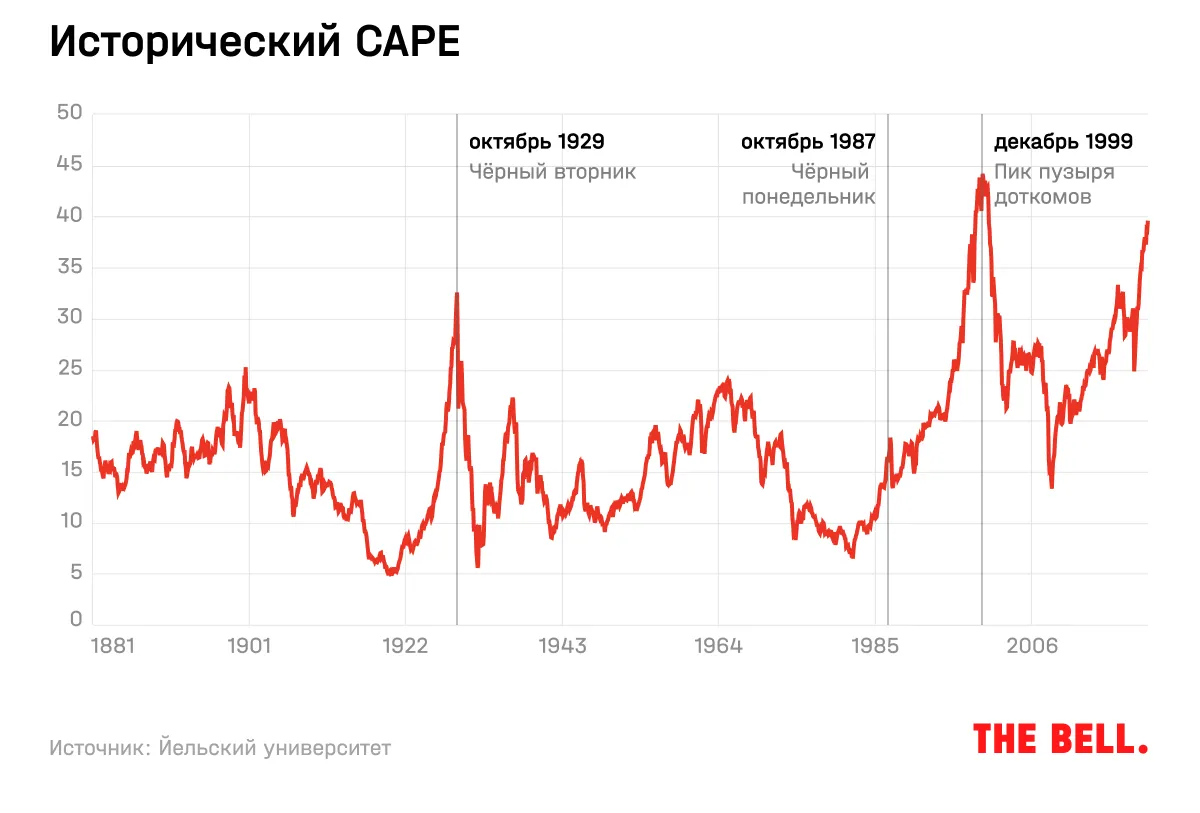

Сейчас рынок стоит чуть дешевле, чем перед пузырем доткомов, но быстро приближается к этому уровню. Циклически скорректированный индекс (cyclically adjusted Shiller price/earnings ratio, CAPE) нобелевского лауреата по экономике Роберта Шиллера, учитывающий отношение цен к прибылям за последние 10 лет, сейчас составляет 39,6 против 44,2 в декабре 1999 года. Это второй в 150-летней истории уровень рынка.

По некоторым метрикам переоцененности нынешний рынок уже давно превзошел уровни, зафиксированные в конце 1990-х: отношение капитализации рынка акций к ВНП США (индикатор, популяризированный Уорреном Баффеттом) во втором квартале 2021 года превысило 2,8 по сравнению с 1,9 на пике пузыря доткомов, отмечает Financial Times.

Оптимизм профессиональных инвесторов

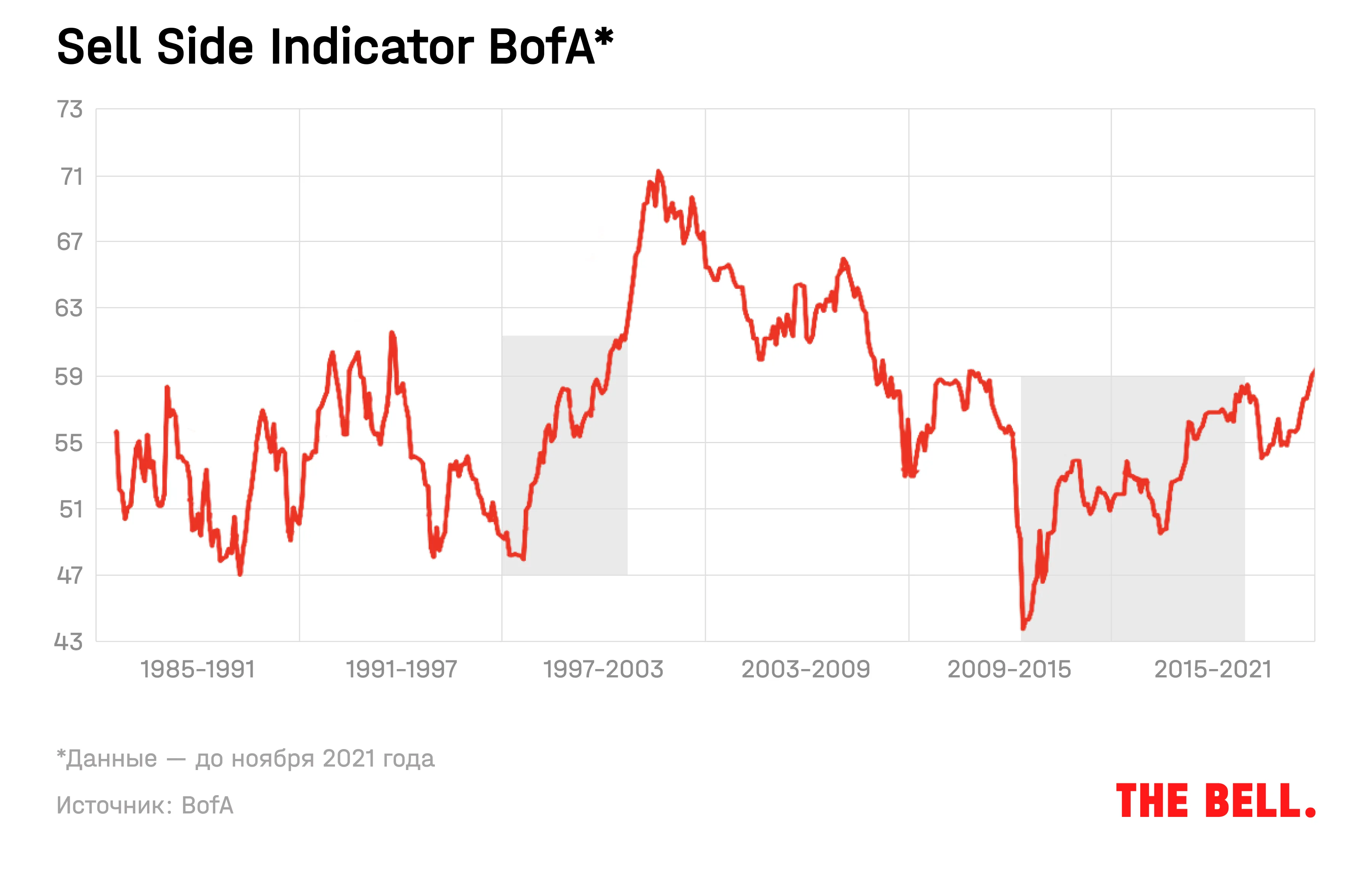

Как и во второй половине 1990-х, несмотря на высокие оценки, оптимизм управляющих растет. Sell Side индикатор (средняя рекомендованная доля акций в портфеле) вырос с 43% в 2013-м до 59,1% (по данным на ноябрь 2021-го). Как утверждает BofA, уровень этого индикатора негативно коррелирует с ожидаемой в ближайшие 12 месяцев доходностью по S&P 500.

Если в конце 1990-х главным источником оптимизма аналитиков было наступление эры новой экономики, связанной с технологиями (об этом в своей книге «Иррациональный оптимизм», фактически предсказывающей схлопывание пузыря доткомов, пишет тот же Шиллер), то сейчас оптимизм связан с восстановлением мировой экономики после пандемии, которое перекроет эффект от ужесточения ДКП, следует из опроса BofA. Особенно позитивно инвесторы смотрят на перспективы бигтехов, которые, по мнению рынка, будут завоевывать все новые сферы экономики — но сложно не замечать, что риски регулирования для них сейчас значительно выросли.

В январе оптимизм инвесторов значительно вырос, несмотря на сигналы ФРС о более агрессивном ужесточении денежно-кредитной политики. Доля портфельных менеджеров с вложениями в акции выше индикативного уровня в январе на 55% превысила долю управляющих с вложениями ниже его, показал январский опрос Bank of America. Это на 9 п. п. больше, чем в декабре.

Шиллер в своей книге описывал психологические причины возникновения пузыря доткомов, проявляющиеся в излишней уверенности в том, что рынки будут расти всегда. Примета последних двух лет — страх инвесторов, привыкших к тому, что ФРС поддерживает рынки, упустить выгодные возможности.

Активность на рынке IPO

Большое количество ликвидности от ведущих центробанков и возможность получить высокие оценки при размещении на публичном рынке привели к буму IPO. В 2020 году в США было проведено 454 размещения (с учетом SPAC) на сумму $167 млрд, писала WSJ со ссылкой на данные Dealogic. Предыдущий рекорд по сделкам был зафиксирован как раз в 1999 году, когда акции разместили 547 компаний на $108 млрд.

Многие из компаний, которые размещались на пике пузыря доткомов, например онлайн-ритейлеры Webvan и Pets.com, не были прибыльными и тратили много денег на развитие или маркетинг. Инвесторы платили по более высоким мультипликаторам, если в названии компании было «.сom».

И сейчас многие компании ради более высокой оценки мимикрируют под технологические, пишет WSJ, приводя в пример производителя матрасов Casper, называвшего себя «пионером экономики сна». Из 309 компаний, которые вышли на биржу в 2021 году, ¾ были убыточными в 12 месяцев, предшествовавшие IPO, — столько же, как и во время пузыря доткомов.

Демократизация рынков

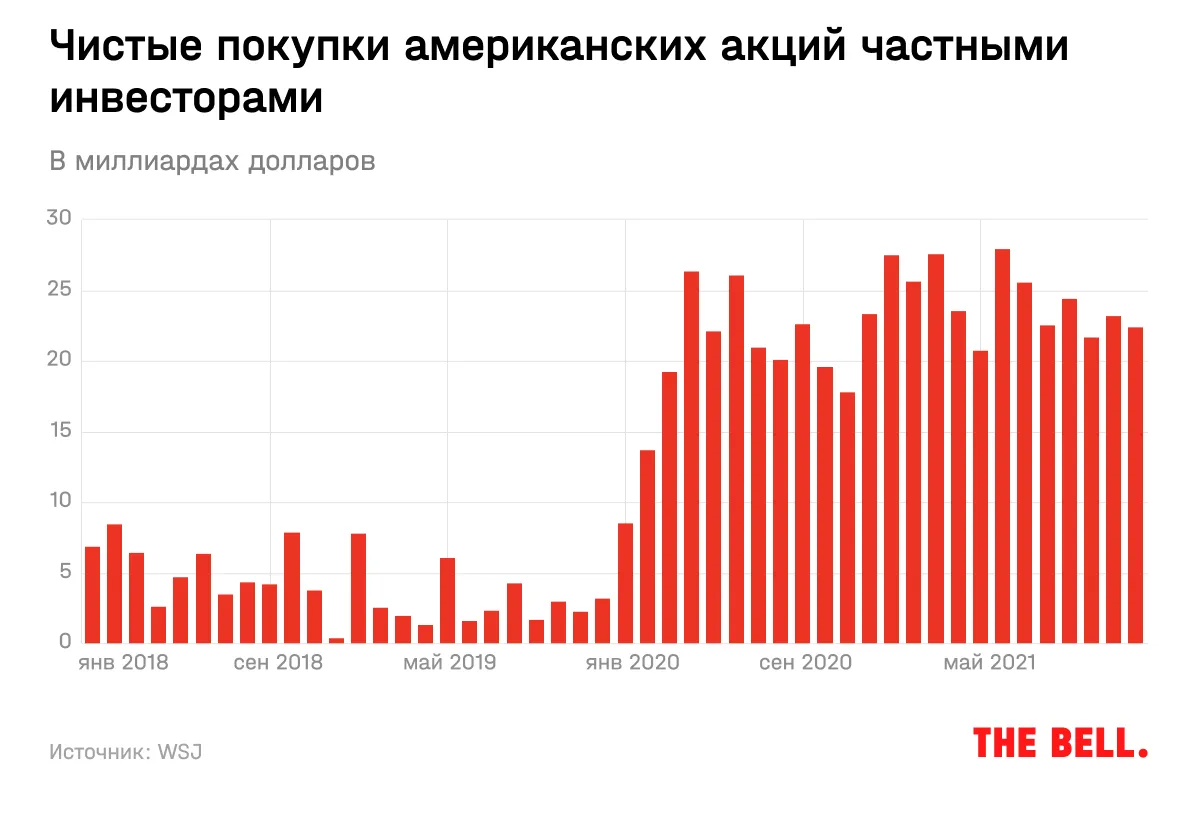

Снижение ставок, упрощение доступа к рынку благодаря брокерским приложениям с интуитивно понятным интерфейсом и низкими комиссиями, а также увеличение свободного времени из-за пандемии привело к тому, что миллионы американцев обратили внимание на фондовый рынок. В 2021 году это стало еще заметнее — вероятно, из-за роста цен активов и более широкого обсуждения ситуации на рынках (об увеличении внимания СМИ к котировкам акций как одной из культурных причин пузыря доткомов писал и Шиллер).

Как пишет WSJ со ссылкой на JMP Securities, если в 2020 году в США было открыто 10 млн новых брокерских счетов, то в 2021-м — уже 15 млн. В 2021 году чистые покупки американских акций составили $292 млрд — это в семь с лишним раз превышает показатель 2019 года.

Деньги, в том числе полученные от государства, направлялись на покупку «мемных» акций, вроде AMC и Gamestop, чья капитализация взлетала в несколько раз, и криптовалют, вроде созданной в шутку Dogecoin (рост на 1800% за последний год), NFT и т.д. Затем частные инвесторы бросились торговать опционами, что не в последнюю очередь привело к текущей стоимости акции Tesla (об этом мы подробнее рассказывали здесь).

Многие аналитики видят сходство этой ситуации с концом 1990-х, пишет WSJ. Тогда частные инвесторы тоже начали скупать акции технологических компаний. А советы по акциям давали даже водители такси, напоминают в BofA. Сейчас многие инвесторы ориентируются на советы на форумах и в соцсетях, отмечает WSJ.

Российские инвесторы — не исключение, и источником инвестидей для них зачастую является телеграм: по оценке ЦБ, сделки примерно по 100 тысячам счетов сейчас проводятся только на основании рекомендаций телеграм-каналов и специальных ботов. О том, как формируются эти рекомендации и к чему это может привести, мы рассказывали здесь.

Различия с пузырем доткомов

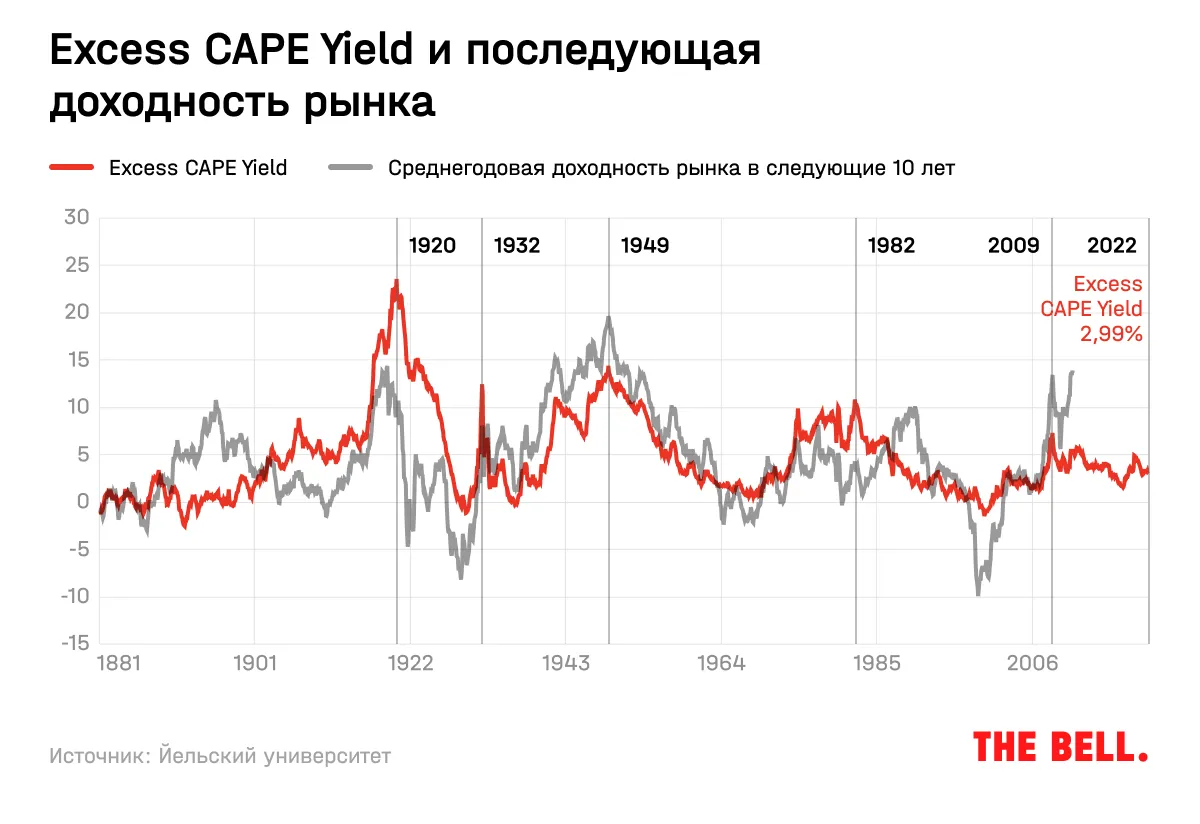

Сейчас ставки ниже, и это делает акции более привлекательными по сравнению с облигациями из-за понижения ставки дисконтирования — возможно, это главное отличие текущей ситуации от пузыря доткомов. Чтобы это учесть, Шиллер в ноябре 2020 года вместе с другими соавторами предложил изменить СAPE, чтобы он учитывал уровень реальных ставок по 10-летним трежериз. Для этого Шиллер предложил следующую формулу:

Excess CAPE Yield = (1 / CAPE) – US 10-year bond real yield

Чем меньше значение Excess CAPE Yield (ECY), тем больше акции переоценены по сравнению с облигациями, что может свидетельствовать о том, что рынок перегрет. Как показывают расчеты Bloomberg, индикатор ECY так же точно предсказывал доходность рынков в следующие 10 лет, по крайней мере в XX веке.

Текущий уровень в 2,99% хоть и значительно выше отрицательных показателей пузыря доткомов, но все равно сильно ниже средних исторических значений (4,69%).

Возможно, самый сильный аргумент против использования CAPE или любого другого показателя, основанного на исторических данных, приводит Асват Дамодаран, профессор финансового дела в Stern School Business при Нью-Йоркском университете. Инвесторы зачастую основываются на предпосылке, что они рано или поздно вернутся к некоему среднему значению, но не учитывают структурные изменения, происходящие на рынках и в экономике, отмечал Дамодаран в своем посте в 2016 году, о котором он напомнил недавно.

Вот несколько тезисов Дамодарана, которые могут развить оптимистично настроенные инвесторы:

- По мере развития любой компании перспективы ее роста замедляются, пишет Дамодаран. Тренд на снижение среднего срока нахождения компаний в индексе S&P 500 заметен на протяжении десятилетий из-за влияния технологий, которые меняют устоявшиеся индустрии. Это увеличивает риски инвесторов, но делает высокие оценки более оправданными.

- Технологические компании занимают все больше места в индексе, при этом бухгалтерский учет для них проводить сложнее (например, разделять операционные расходы от капитальных). Бизнес-модели IT-компаний в большей степени зависят от интеллектуальной собственности, чем от материальных активов, и существующие стандарты отчетности не совсем релевантно это отображают, отмечали в инвесткомпании GMO.

- Изменения, связанные с рынком, в частности расцвет пассивного инвестирования. О том, как оно влияет на рынки, мы рассказывали в этой статье.

Что делать инвестору

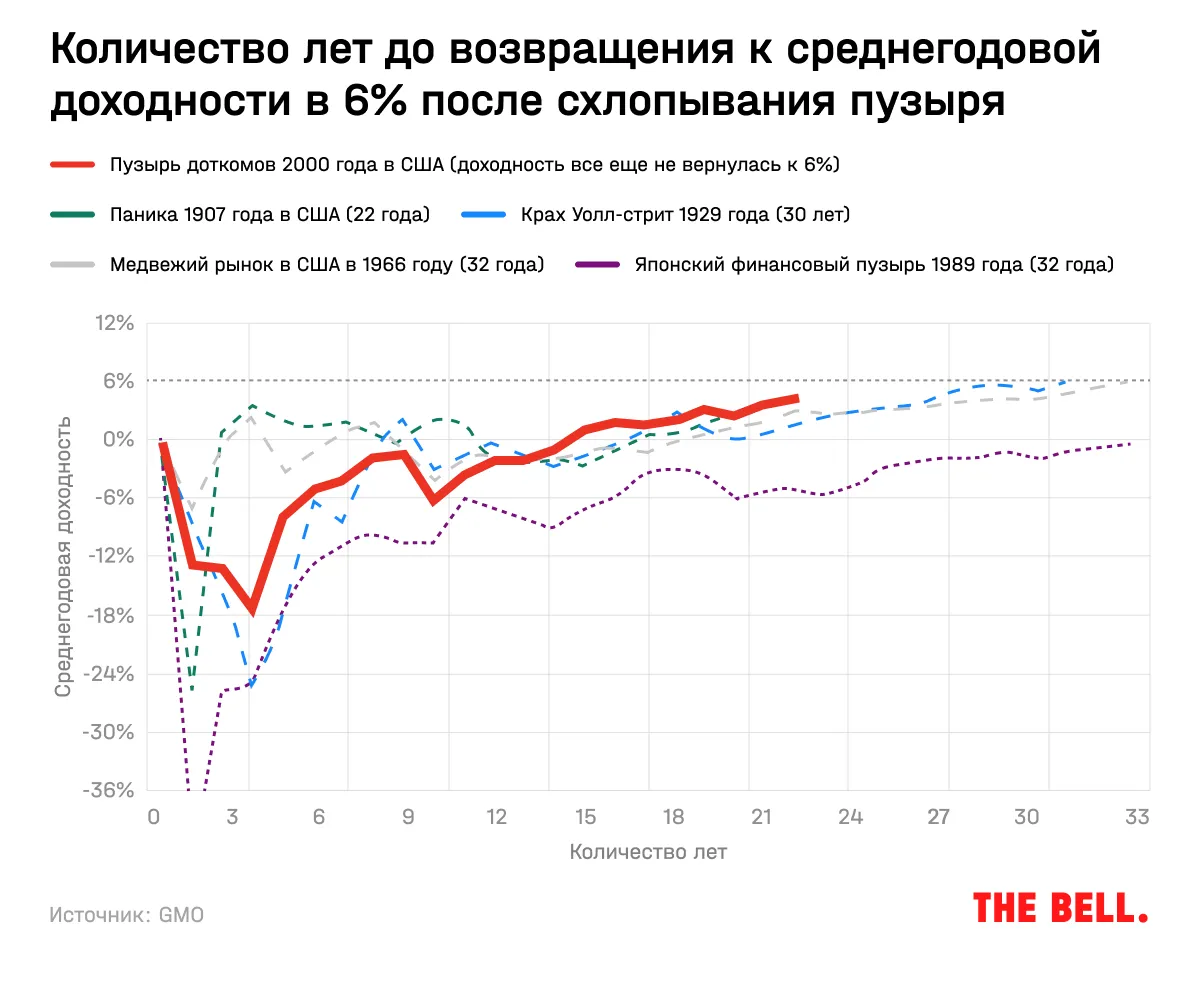

Схлопывание пузырей на рынках может значительно снизить доходность даже долгосрочных инвестиций: если бы вы вложились в индекс S&P 500 на пике пузыря доткомов в 2000 году, то к осени 2021-го рост вашего портфеля не превышал бы средние 6% годовых (с учетом инфляции) — даже несмотря на выдающийся рост в последние 10 лет, когда S&P 500 в среднем прибавлял по 16,6% в год, подсчитали в GMO.

Проблема для инвестора в том, что предсказать, когда начнется схлопывание пузыря и из-за чего, — крайне сложно. Как известно, рынок может оставаться иррациональным гораздо дольше, чем этого ждут. В последние три года индекс S&P 500 демонстрировал двузначную доходность — однако и перед пузырем доткомов рынок приносил инвесторам выдающуюся прибыль в течение пяти лет. Для сравнения, средняя историческая доходность американского рынка акций в 1900–2021 годах в среднем, по оценке Credit Suisse, составляет 9,7% (c учетом инфляции — 6,6%).

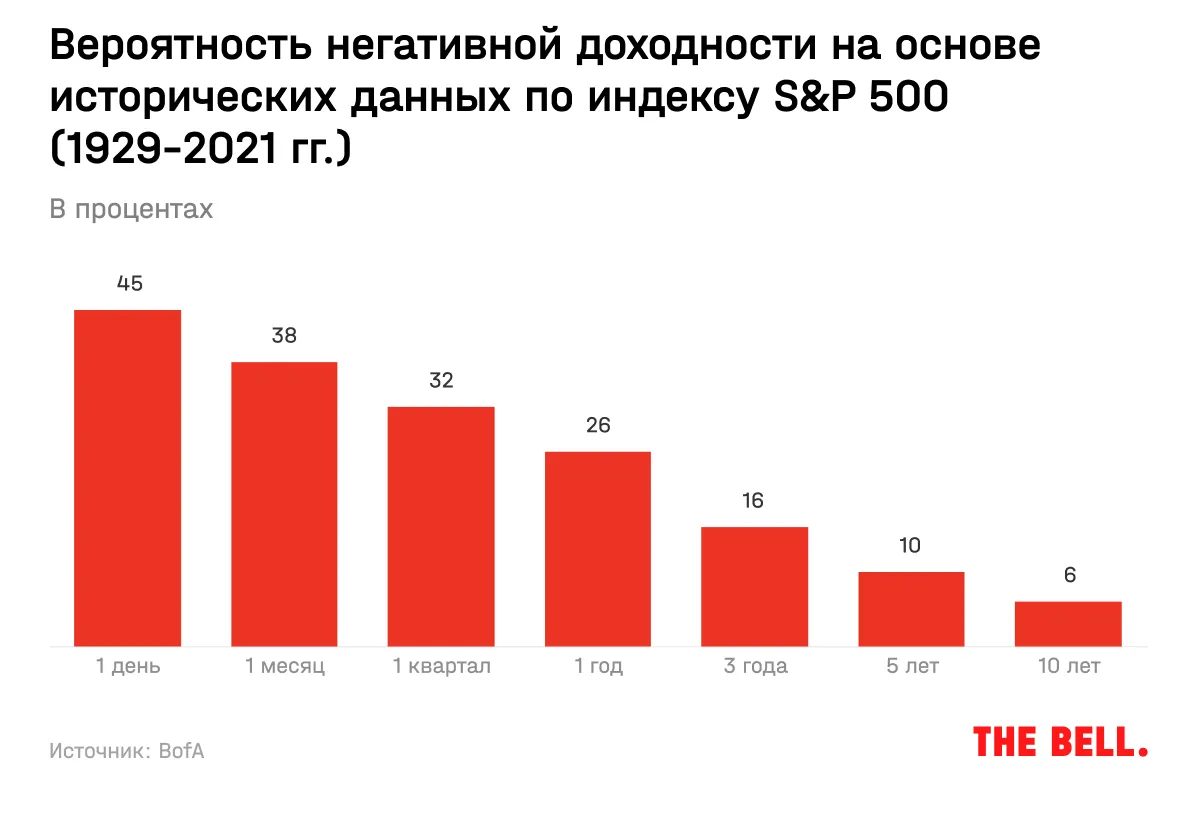

Задача упрощается, если вы увеличиваете свой временной горизонт. Ваша задача в этом случае не предсказать, когда и если лопнет пузырь, а где будет рынок. Как подсчитывали в BofA, текущие оценки рынка на 80% определяют доходность в ближайшие 10 лет.

В ожидании роста ставок, который пока управляющие все же считают наибольшим риском для мировой экономики и, соответственно, рынков, инвесторы перекладываются из дорогостоящих акций роста в акции стоимости, обращая все больше внимания на фундаментальные показатели. Индекс Russel 3000 Growth в последние 3 месяца упал на 6,1%, а аналогичный индекс стоимости — только на 1%.

Входящие в индекс Nasdaq Composite неприбыльные на протяжении как минимум последних четырех кварталов компании с 30 сентября 2021-го по 18 января 2022-го упали в цене в среднем на 28%, в то время как акции прибыльных компаний — только на 0,7%, пишет WSJ. Инвесторы все меньше готовы платить за компании, чей бизнес еще не устоялся: две трети IPO, прошедших в 2021 году, к концу года приносят инвесторам отрицательную доходность.

Западные инвестбанки в том числе советуют инвесторам в этом году отдавать предпочтение компаниям с сильными финансовыми показателями, прежде всего из числа акций стоимости. Даже во время пузырей могут появляться хорошие компании, отмечают в BofA. Webvan и Pets.com обанкротились уже в 2000 году, а 32% компаний, вышедших на биржу в 1999–2000 годах, потеряли как минимум 90% своей стоимости. Но, несмотря на это, каждая четвертая компания, вышедшая на биржу в 1999-м, — голубая фишка сейчас. Но, чтобы их найти и получить доходность, придется проводить больше работы.