Конец эпохи ультранизких ставок. Как инвесторам подготовиться к новой реальности

Глобальная инфляция продолжает расти: рост цен в США в январе ускорился до максимальных с 1982 года 7,5% в годовом выражении. Ведущие мировые центробанки, которые еще в прошлом году верили в ее временный характер, в последние недели резко сменили риторику, напомнив инвесторам об опасности роста ставок. В Bank of America оценивают вероятность подъема ставки в предстоящие недели (до следующего заседания в марте) выше 25% (отчет есть у The Bell). Рынки пока что считают, что американскому регулятору удастся побороть инфляцию без вреда для экономики. Почему это может не получиться и что в этом случае делать инвесторам?

Эта статья была написана специально для нашей новой рассылки «Bell.Инвестиции». Подписывайтесь!

Что случилось

Центральные банки становятся все менее терпимы к инфляции, пишет Bloomberg. Глава Европейского центробанка Кристин Лагард, еще в декабре говорившая, что в 2022-м ставки вряд ли будут повышены, в прошлый четверг заявила — регулятор больше не исключает повышения в этом году из-за опасения более быстрых, чем ожидалось, темпов роста инфляции. Это может ускорить завершение программы выкупа активов ЕЦБ, отмечают в BlackRock. В тот же день Банк Англии объявил об ожидаемом повышении ставки на 25 базисных пунктов. Британский регулятор поднял ставки по итогам двух заседаний подряд — это происходит впервые с 2004 года. Неожиданным стало то, что чуть менее половины членов совета директоров высказывались за более резкое повышение.

Ответ рынка был быстрым. Bloomberg Global Negative Уielding Debt Index за день потерял 20%, а всего за несколько дней общий объем облигаций с отрицательными ставками — феномена эпохи ультранизких ставок — уменьшился на $3 трлн, до минимума с декабря 2015 года. Отдельно для аналогичных европейских бумаг этот показатель снизился на 80%.

Доходности американских госооблигаций начали расти в конце прошлой недели — после того, как данные с рынка труда за январь оказались лучше ожиданий (это увеличивает вероятность более решительных мер ФРС по борьбе с инфляцией). И затем продолжили расти после выхода данных об инфляции в четверг. Ставки по 10-летним трежерис в четверг впервые с 2019 года в моменте превысили 2%.

Ставки по 30-летним казначейским облигациям с плавающим купоном (TIPS) — прокси на реальные (то есть с учетом инфляции) ставки по 30-летним трежерис — впервые с мая 2021 года вышли в положительную зону. В начале года они еще составляли минус 0,47% годовых. Ставки по пяти- и десятилетним TIPS, несмотря на рост, все еще остаются отрицательными.

«Мы выходим из эпохи устойчиво низких ставок», — заявил Джеффри Розенберг, портфельный управляющий BlackRock в интервью Bloomberg Surveillance. Такими низкими, как сейчас, ставки не были по крайней мере пять тысяч лет, говорится в отчете Bank of America (есть у The Bell).

Почему это важно

Все говорит о том, что рынки сейчас проходят поворотную точку, после которой будут существовать в другом режиме, отмечает Bloomberg. Положительная реальная доходность в облигациях развитых стран может поменять отношение инвесторов к рисковым активам — и недавнее падение капитализации Meta почти на $200 млрд за день и высокая волатильность могут быть прологом к этому, пишет издание.

Аналитик Bank of America в своем отчете назвал неделю, завершившуюся 4 февраля, «исторической» для мировых рынков, указывая на «шок ставок», систематический риск, который для рынков представляет возможное падение акций бигтехов, а также превращение разговоров о возможной рецессии в «мейнстрим».

После выхода последних данных об инфляции рынки практически уверены, что в марте ФРС придется повысить ставку сразу на 50 б.п., хотя еще неделей ранее эта вероятность не дотягивала и до 40%. В Goldman Sachs, до четверга прогнозировавшем 5 подъемов ставки в этом году, теперь ожидают семь повышений, хотя и считают, что в марте ФРС поднимет ставку только на 25 б.п., потому что большинство представителей регулятора все же высказываются за более постепенный подъем ставки (отчет есть у The Bell). Явно за более быстрый подъем высказался только Джеймс Буллард, но если больше представителей ФРС будут высказываться более жестко, то прогноз может быть пересмотрен, отмечают аналитики Goldman Sachs.

Самый важный вопрос сейчас — максимальный уровень ставки (terminal rate), до которого центральные банки и прежде всего ФРС будут поднимать ставки, пишет Bloomberg. По состоянию на утро пятницы рынки свопов ожидают, что в 2022 году регулятор поднимет ставки на семь шагов (еще в среду рынки прогнозировали шесть), а в конце года ставка будет находиться в диапазоне 1,75–2% (сейчас — 0–0,25%). А также — что выше 2–2,25% ФРС поднимать ставку не будет.

Пока рынки рассчитывают на то, что ФРС, как и другим центробанкам, удастся быстро совладать с инфляцией: разница в ставках между казначейскими облигациями с плавающим и фиксированным купоном (breakeven rate) с дюрацией в 5 лет указывает на ожидаемую среднегодовую инфляцию в этот период в 2,81%. Этот показатель за последний год практически не изменился. Прогнозы ФРС по росту ВВП США на 2022 и 2023 годы остаются высокими — 3,8% и 2,5% соответственно.

Второй сценарий: центробанки оставят ставки низкими по историческим меркам, даже несмотря на высокую инфляцию, из-за опасений негативного влияния на экономику и риска роста безработицы. На вероятность такого развития событий указывают, например, в BlackRock Investment Institute. По прогнозу исследовательского центра крупнейшего управляющего в мире (активы в $10 трлн), центральные банки не будут поднимать ставки выше допандемийного уровня — и в результате им придется смириться с высокой инфляцией на долгие годы. Особенно с учетом декаборнизации, которая увеличит цены на энергоносители, а также изменения баланса спроса со стороны услуг в пользу товаров, которые сейчас дорожают намного быстрее.

Есть и те, кто ожидает более резкого повышения ставки. К примеру, после последнего выступления главы ФРС Джерома Пауэлла (еще до выхода новых данных об инфляции) в Bank of America (BofA) обновили прогноз. Теперь он указывает на рост ставки до уровня 2,75–3% (в Goldman Sachs пока еще прогнозируют рост до 2,5-2,75%). В BofA ожидают 7 повышений в 2022-м и еще четыре — в 2023-м. ФРС признала, что опаздывает с решением проблемы инфляции и более резкое, чем того ожидают рынки, ужесточение денежно-кредитной политики может негативно сказаться на экономическом росте в 2023 году, отмечают аналитики.

Инвесторы долго недооценивали вероятность подъема ставок на всех семи заседаниях ФРС в этом году, отмечал бывший министр финансов США Ларри Саммерс еще до того, как это стало ясно рынкам. Если политика ФРС будет слишком мягкой, а инфляция закрепится выше 4%, то регулятору придется повторить то, что сделал тогдашний глава ФРС Пол Волкер в конце 1970-х — то есть резко повысить ставку, отмечает Саммерс. Инфляцию в итоге удалось взять под контроль, но перед этим американской экономике пришлось пережить рецессию 1981–1982 годов. Перед ФРС сейчас стоит самый трудный выбор с той эпохи, пишет в FT Боб Принс, содиректор по инвестициям Bridgewater Associates.

Что может ждать рынки

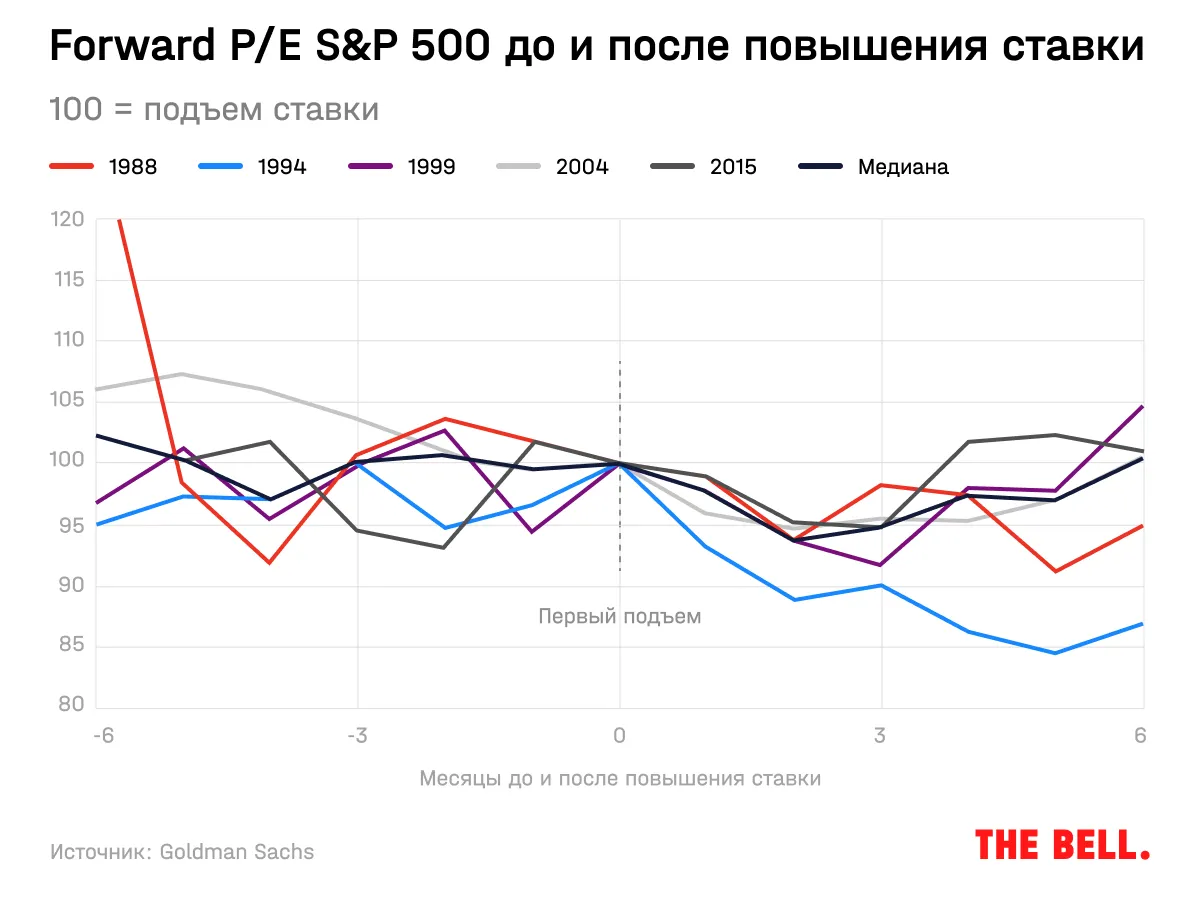

Начиная с осени (то есть того момента, когда рынки начали волноваться о ставках, отмечают в Blackrock) западные инвестбанки включают в свои отчеты главы с историческими сравнениями с предыдущими циклами повышения ставки. В Goldman Sachs показывают, что в последние пять циклов повышения ставки (начиная с 1988 года) оценка рынков по показателю «прибыль/цена» на ближайший год оставалась неизменной в течение полугода до и после первого повышения ставки. Иными словами, все зависело от прибыли компаний. О стратегии инвестбанка на 2022 год мы рассказывали здесь.

Рост ставок обычно приходится на периоды экономического роста, и исторические данные c 1990 года показывают, что сам по себе он не приводит к снижению корпоративных прибылей, следует из анализа DataTrek Research. Сейчас аналитики c Уолл-стрит ожидают, что в 2022 году прибыль на акцию компаний из индекса S&P 500 вырастет на 8,4%, а в 2023-м — на 10,3%.

В теории ситуация может ухудшиться, если сильный рост ставок ФРС приведет к резкому замедлению экономики США или даже рецессии. Во время циклов повышения ставок среднегодовая доходность индекса S&P 500 составляла 9%, а рынки росли в 11 случаях из 12, пишет Bloomberg со ссылкой на данные Truist Advisory Services. Единственный случай, когда индекс упал после повышения ставок, — 1972–1974 годы. Это совпало с рецессией 1973–1975 годов.

Нынешний цикл повышения ставок начинается на дорогом рынке — и этим ситуация напоминает пузырь доткомов, говорится в стратегии BofA на 2022 год (о ней мы рассказывали здесь). Недавно аналитики напомнили об этом еще раз. Вопрос о том, стал ли рост ставок главной причиной схлопывания пузыря доткомов, открыт. Но ужесточение денежно-кредитной политики так или иначе привело к падению рынков, отмечают аналитики. О других сходствах нынешней ситуации с пузырем доткомов мы рассказывали здесь.

Что происходит на рынках

Несмотря на первую с начала пандемии коррекцию по основным биржевым индексам в январе, рынки в целом сохраняют оптимизм, вероятно, ожидая, что инфляцию удастся взять под контроль. Индекс S&P 500 сейчас торгуется всего на 6,1% ниже своего исторического максимума, Nasdaq-100 — на 11,2%.

Приток средств в глобальные фонды акций на неделе, завершившейся 2 февраля, составил $21,8 млрд (всего с начала года — $106 млрд). Это говорит о том, что аппетит к риску сохраняется, пишет Bloomberg со ссылкой на данные BofA. Для сравнения: в 2021 году этот показатель составил $949 млрд, а за 20 лет до этого — $775 млрд, говорится в отчете BofA. Объем торгов на рынке опционов, который активно рос благодаря притоку частных инвесторов в 2021-м, в январе увеличился еще больше.

Многие инвестбанки советуют инвесторам не опасаться роста ставок. К примеру, в JPMorgan считают, что эти риски уже учтены в цене, и ни ФРС, ни ЕЦБ не будут ужесточать ДКП больше, чем того сейчас ожидают рынки. А в BlackRock отмечают, что инвесторы даже переоценивают риски роста ставок.

Но есть голоса и более скептично настроенных аналитиков — и это не только BofA. В Morgan Stanley на неделе подтвердили свой негативный прогноз по американскому рынку, указав на слабые результаты отчетности Netflix, Paypal и Meta, а также в целом ослабевающий спрос и растущие запасы.

Как бы то ни было, анализ рынков сверху вниз сейчас сводится к инфляции — и последние новости дают противоречивую картину.

В компании A.P. Moller-Maersk, на которую приходится около ⅕ всех морских контейнерных перевозок в мире, ожидают, что перебои с цепочками поставок, на которые ФРС в прошлом году возлагал значимую долю ответственности за рост цен, разрешатся в ближайшие месяцы.

При этом 19 из 28 фьючерсов на биржевые товары — от зерна до нефти — сейчас торгуются в необычном режиме бэквордации (более ближние контракты стоят дороже, чем дальние), что говорит о высоком уровне дефицита товаров. Это максимальный показатель с 1997 года. «В мире почти не осталось товаров», — характеризуют ситуацию в Goldman Sachs. Цены на нефть — главный индикатор на товарных рынках — уверенно приближаются к $100 за баррель.

Последние данные о рынке труда, как и результаты сезона отчетности, указывают на то, что дефицит кадров на рынке труда продолжает увеличивать зарплаты. По свежим данным ФРБ Атланты, зарплаты в январе выросли на 5,1% в годовом выражении (максимум с 2001 года). Это еще один проинфляционный фактор.

Для долгосрочного инвестора важно отделять временные изменения на рынке от структурных изменений, пишет в письме инвесторам по итогам 2021 года (есть у The Bell) Сет Кларман, глава Baupost Goup, управляющей активами на $30 млрд. Кларман считается самым крупным управляющим, придерживающимся стоимостного подхода (о чем он напоминает в письме). И этот подход важен при рассмотрении ситуации с инфляцией.

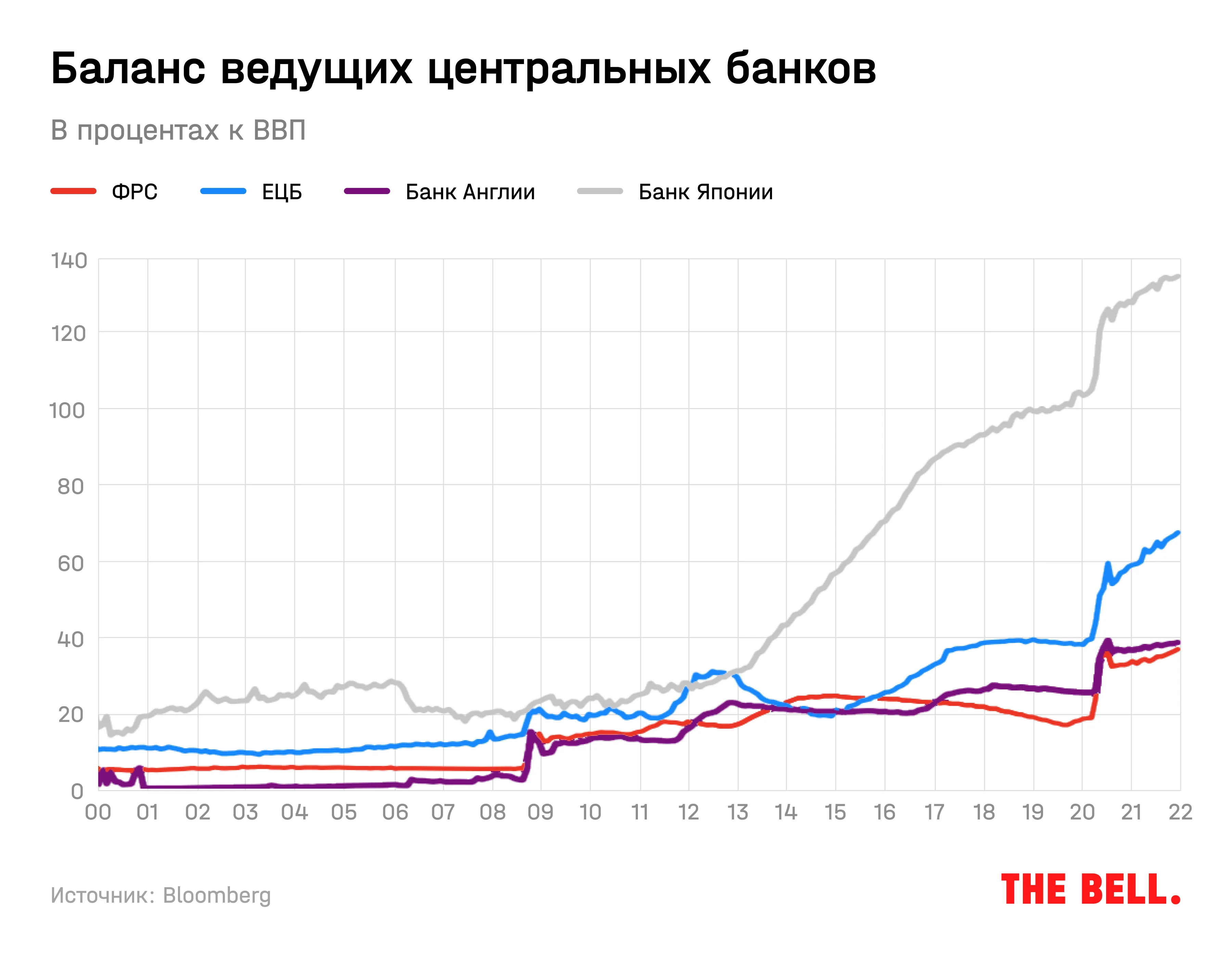

По прогнозу Morgan Stanley, за 12 месяцев с мая 2022 года балансы центробанков стран G4 будут сокращены на $2 трлн — это станет «самым большим ужесточением ДКП в истории». Но даже с учетом этого фактора инфляция в 2020-е годы останется высокой, говорится в другом отчете стратегов BofA (он также есть у The Bell), — по нескольким причинам, некоторые из которых непосредственно связаны с пандемией и реакцией властей на нее.

Вот эти причины:

- «Фискальный популизм». За последние два года власти по всему миру потратили $32 трлн на поддержку экономик. Из них $19 трлн пришлось на фискальные стимулы, а $13 трлн — на монетарные. Даже некоторые экономисты, обеспечивающие интеллектуальную поддержку Демократической партии (например, Джейсон Фурман, входивший в совет экономических консультантов при президенте Бараке Обаме), указывают на то, что «ковидные» стимулы были чрезмерными.

- «Конец» глобализации. Продолжавшийся последние 40 лет дефляционный тренд, в который уместились падение Берлинской стены, образование NAFTA и вступление Китая в ВТО (это сильно сказалось на прибылях американских компаний), привел к падению стоимости рабочей силы и росту предложения на рынке. Теперь этот тренд окончится. Нарушение цепочек поставок из-за локдаунов увеличило для компаний стимулы к локализации.

- Демографические изменения. В ближайшие 30 лет население Китая сократится на 100 млн человек, пишет BofA со ссылкой на прогноз ООН.

- Растущее регулирование и перераспределение. Борьба с неравенством приведет к тому, что отношение труда к капиталу уменьшится.

В итоге, как считают в BofA, ФРС не удастся совершить «мягкое приземление», то есть побороть инфляцию без ущерба для экономики.

Что делать инвестору

Если вы считаете, что нынешний рост инфляции надолго и она будет выше ожиданий, вам следует перекладываться из финансовых активов в реальные (или прокси на них, как, например, фонды недвижимости), приводит общий совет профессор финансов Школы бизнеса Стерн при Нью-Йоркском университете Асват Дамодаран. Из акций нужно выбирать бумаги компаний, которые стоят дешево по мультипликаторам (о том, как инвестору при таком выборе не угодить в ловушку стоимости, мы рассказывали здесь). А также — те компании, которые способны перекладывать на потребителей свои возросшие издержки (о том, как искать компании с pricing power, — здесь).

Реальные активы сейчас стоят максимально дешево по сравнению с финансовыми с 1925 года и могут рассматриваться как хедж против роста инфляции. Кроме них, в

BofA советуют ставить на коммодитиз («лучший актив в эпоху роста инфляции») и энергетический сектор.

Но исследование Dimensional Fund Advisors показывает, что в период неожидаемой инфляции (рассчитывается как разница между ожидаемой рынком и реальной год спустя) привычные инструменты защиты не работают. Исторически единственным достойным хеджем против неожидаемой инфляции служили TIPS. Подробно о том, какие классы активов исторически показывают лучшую динамику в разных инфляционных режимах, мы рассказывали тут.

Если вы считаете, что рост инфляции — временное явление (как это сейчас оценивают рынки) и она вернется к уровням последних 10 лет, то можно покупать и бумаги крупных компаний, и акции роста — невзирая на то, сколько они стоят, пишет Дамодаран. Хотя рост ставок более благоприятен в первую очередь для акций стоимости, инвесторам не стоит продавать все акции роста и покупать акции банков и нефтяников, говорится в отчете Goldman Sachs от 26 января (есть у The Bell).

В инвестбанке советуют инвесторам меньше концентрироваться на макрофакторах и секторах, а больше — на показателях самого бизнеса, его конкурентоспособности и возможности адаптироваться под глобальные тренды цифровизации и декарбонизации. Список компаний, которые к моменту выхода отчета падали на 20% со своих максимумов и получили рейтинг «покупать» от аналитиков Goldman, можно посмотреть здесь: 1, 2, 3.

Стоимостной инвестор, который подходит к оценке снизу вверх, даже на переоцененном рынке может найти потенциально выгодные возможности с ограниченным риском, пишет Сет Кларман. Его Baupost в последние два года, например, увеличила вложения на рынке коммерческой недвижимости. Вложения Baupost в публичные компании по состоянию на 30 сентября можно посмотреть здесь, а отчетность по сделкам больше $100 млн в четвертом квартале 2021-го появится не позже 15 февраля.

Если смотреть на рынки сверху вниз, то ситуация выглядит напряженной, но прогнозировать макроэкономические параметры (и, в частности, инфляцию) сложно, пишет Кларман. Поэтому Baupost, как и прежде, концентрируется на перспективах компаний: влиянии конкуренции и технологических изменений на бизнес и т. д. Также стоит оценивать инвестиции прежде всего не по возможной доходности, а по потенциальным рискам, избегать излишнего левериджа и держать в портфеле бумаги, которые могут прийти к справедливой стоимости в не слишком отдаленном будущем (катализаторы для этого должны быть заметны). Высокая волатильность — друг не только трейдера, но и стоимостного инвестора, пишет Кларман.

Отдельная часть письма Baupost посвящена инфляции. Как пишет Кларман, инфляция — это не только монетарный, но и психологический феномен. Длительный период низкой инфляции мог повлиять и на принципы принятия решений — как самим бизнесом, так и инвесторами, которые готовы брать на себя излишние риски. К примеру, в ожидании роста цен компании могут продолжать наращивать запасы — что, в свою очередь, будет еще больше увеличивать темпы роста цен.

Такому когнитивному искажению могли оказаться подвержены и центробанкиры. В 2008 году ФРС увеличила предложение денег, но это не привело к всплеску инфляции — и это одна из причин, почему сейчас в США недооценили риск роста инфляции, пишет в Bloomberg Тайлер Коуэн, соавтор одного из известнейших экономических блогов Marginal Revolution.

Последствия стимулов обязательно скажутся на рынках, обещает Кларман. В 2007 году, когда опасения на долговом рынке стремительно нарастали, но рынок акций продолжал расти, Джереми Грэнтем из GMO сравнивал рынок акций с бронтозавром: если его ударить по хвосту, бронтозавр никогда не успеет на это вовремя среагировать — слишком долго идет нервный сигнал до мозга. Всплеск волатильности, произошедший на рынках в январе, напоминает один из таких сигналов, отмечает Bloomberg. Сам Грэнтем ждет повторения схлопывания пузыря и сейчас.

Кларман пишет: период низкой инфляции приучил инвесторов к низкой волатильности, но, как показывал известный экономист Хайман Мински, за этим обычно следует взрыв волатильности. Повышенные риски, которые раньше готовы были брать на себя инвесторы из-за боязни упустить выгоду, в новом цикле делают падения более глубокими.