«Приготовьтесь жить в мире, где рынки расти не будут». Во что Bank of America советует инвестировать в 2022 году

Крупнейшие инвестбанки продолжают публиковать свои прогнозы на 2022 год. В понедельник свой отчет представил Bank of America (BofA). The Bell нашел этот документ и пересказывает самое важное из него.

Какой прогноз BofA дает на 2022-й

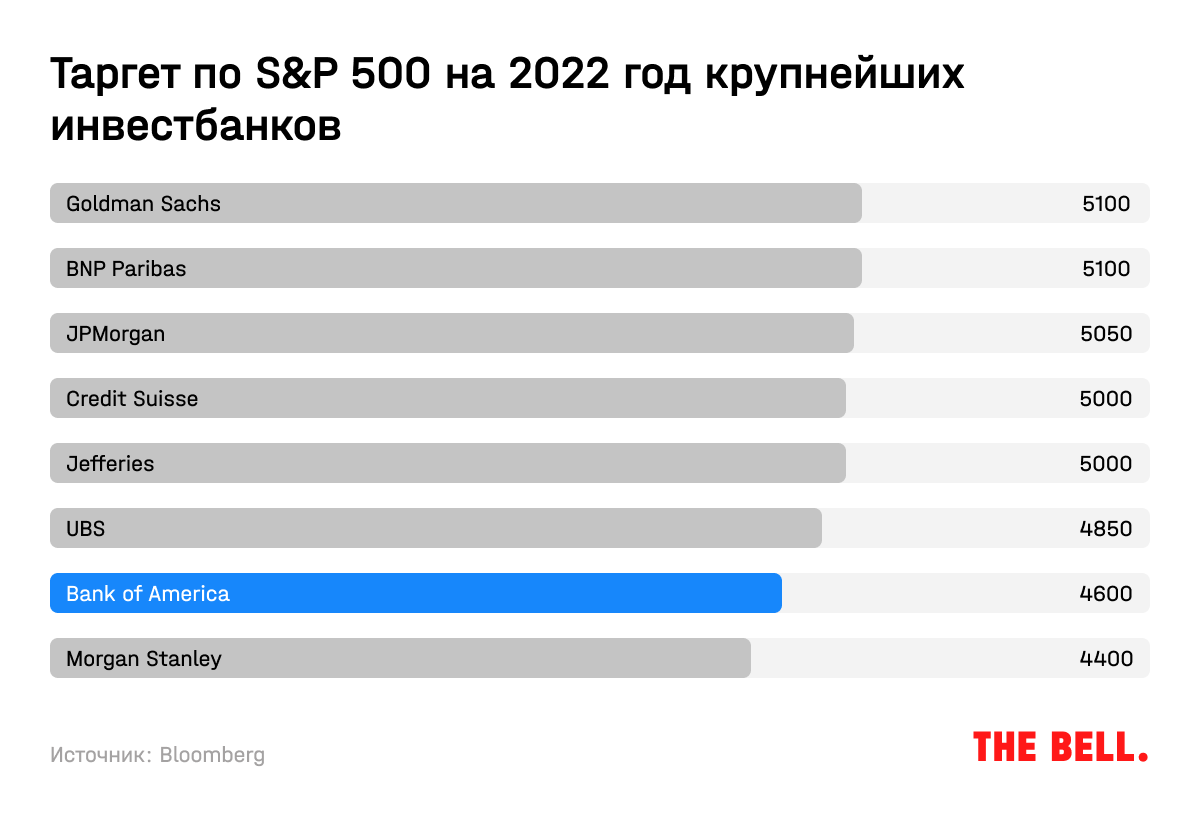

По прогнозу BofA, индекс S&P 500 к концу года составит 4600 пунктов (всего на 1,6% больше, чем сейчас). Это один из самых пессимистичных прогнозов среди всех крупных инвестбанков. К примеру, таргет Goldman Sachs (GS), об отчете которого мы подробно рассказывали здесь, — 5100 пунктов.

В BofA прогнозируют, что прибыль на акцию (Earnings per share, EPS) компаний из индекса S&P 500 вырастет с $201 в 2021-м до $220 в 2022-м (для сравнения, у Goldman Sachs — $226). Рост прибыли вернется с 48% до 6,5% год к году. Негативными факторами станут повышение стоимости долга на 30 базисных пунктов (б. п.) из-за роста ставки и укрепления доллара, каждый из которых отнимет по 2% EPS.

Инфляция, скорее всего, замедлится, но останется выше целевого уровня, что заставит ФРС действовать активнее. При этом в BofA ожидают первый рост ставки уже в июне 2022 года, а всего в следующем году их будет три. После этого, по прогнозу банка, нас ждут еще четыре повышения в 2023 году и одно — в 2024-м. В GS, для сравнения, более консервативны в ожиданиях: там ожидают по два повышения ставки каждый год, начиная с 2022-го.

В части прогнозов по росту американского ВВП экономисты BofA даже чуть более оптимистичны по сравнению с их коллегами из GS: 4% (выше тренда) против 3,9%. Главным драйвером роста экономики станут расходы на товары, а не сервисы, от чего в большей степени выиграют компании малой капитализации, отметила глава подразделения банка по американским акциям и количественным стратегиям Савита Субраманян.

В третьем квартале американские компании сохранили уровень рентабельности на рекордном уровне, благодаря чему BofA повысил таргет по S&P 500 на 2021 и 2022 годы, однако дальнейший рост издержек должен негативно сказаться на маржинальности начиная уже с текущего квартала и привести к снижению рентабельности на 30 б. п., в то время как консенсус-прогноз — новый рекорд к концу следующего года, пишут аналитики.

Другое отличие прогноза BofA от отчета Goldman: там не ожидают роста объема байбэков, добавлявших по 1% индексу S&P 500 в последние годы, в том числе из-за возможного введения налога на обратный выкуп акций по ставке 1%. Эту меру, среди прочих, предусматривает Build Back Better Plan на $1,7 трлн. В целом тренд на сокращение числа доступных акций, наблюдавшийся в последние два десятилетия и связанный с одновременным снижением числа публичных компаний и увеличением объемов байбэков, может окончиться. Это также негативно скажется на спросе на акции и, как следствие, — на рынках.

В BofA не склонны поддерживать аргумент, что акциям нет альтернатив (он звучит так часто, что на рынках уже используют аббревиатуру: TINA, от англ. there is no alternative). При росте доходностей 10-летних трежерис до 2% к концу 2022-го — а именно это прогнозируют в BofA — дивидендная доходность в 1,3% будет куда менее привлекательна. Только 36% акций из S&P 500 имеют дивидендную доходность выше 2%.

Чем нынешняя ситуация напоминает пузырь доткомов

Один из главных и интересных выводов отчета: сходства нынешней ситуации на рынке с тем, что наблюдалось в 1999–2000 годы перед пузырем доткомов, становятся все более заметны.

- Как и тогда, на рубеже 2021–2022 годов рынки принимают то, что в обычной ситуации сложно представить. Только перед пузырем доткомов это была отрицательная риск-премия (Equity Risk Premium, или ERP, — это премия, которую инвесторы требуют за вложения в рисковые активы (акции) по сравнению с безрисковыми), а сейчас это негативные реальные ставки. Это позволяет говорить о том, что сейчас пузырь находится не в акциях, а в облигациях, считают аналитики.

Как писал недавно Bloomberg со ссылкой на подсчеты историка финансов Джима Рида из Deutsche Bank, такими же низкими, как сейчас, реальные ставки в США были только три раза за 200 лет: во время Гражданской войны, перед Великой депрессией и после Второй мировой войны. Эти случаи объединял предшествующий резкий рост госдолга к ВВП.

- Как и во второй половине 1990-х годов, оптимизм среди стратегов с Уолл-стрит быстро растет: Sell Side индикатор (средняя рекомендованная доля акций в портфеле) вырос с ~43% в 2013-м до нынешних 59,1%. Как показывает BofA в своем отчете, уровень этого индикатора негативно коррелирует с ожидаемой в ближайшие 12 месяцев доходностью по S&P 500.

- Среди других общих признаков, на которые указывают в BofA, — концентрация рынка в акциях крупнейших технологических компаний (об этом мы рассказывали здесь), высокая доля убыточных компаний, выходящих на биржу, демократизация рынков (в 1990-е советы по акциям давали даже водители такси, напоминают в BofA), а также ожидание роста ставки ФРС в условиях, когда рынок и так стоит дорого. В 1999 году S&P 500 торговался с P/E 30,5, сейчас — 25,2.

Долгосрочный прогноз: рынки принесут убытки

Оценка рынка — единственное, что важно сейчас для долгосрочного прогноза, пишут в BofA. Соотношение нормализованной, то есть рассчитанной с учетом бизнес-циклов, EPS к цене акций (нормализованный P/E) на 80% определяет то, где будет рынок через 10 лет. Для сравнения: в прогнозной модели BofA на год вперед этот фактор занимает только 45% веса.

Впервые с пузыря доткомов нынешний уровень рынка указывает на то, что даже в долгосрочной перспективе инвесторам не стоит рассчитывать на рост рынков. Нормализованный P/E сейчас составляет 28x (против ~33x на пике пузыря доткомов). Исходя из этого значения, прогноз среднегодовой доходности в ближайшие 10 лет — минус 1,3%.

В таких условиях возрастает роль дивидендов как источника прибыли: на них приходилось около 40% общей доходности для акционеров начиная с 1930-го, но в ближайшие годы этот показатель может вырасти. Инвесторам нужно приготовиться жить в мире «полной доходности», зависящей не столько от роста курсовой стоимости, сколько от дивидендов, говорит Субраманян.

В 2020–2021 годах дивиденды росли медленнее, чем прибыли, потому что компании хотели сохранить наличные в условиях неопределенности. В 2022 году компании из индекса S&P 500 должны повысить дивиденды на 13%. При этом инвесторам не стоит выбирать акции только по высокой дивидендной доходности, имеет смысл также обращать внимание на качество и рост компаний, предупреждают в BofA.

Что делать инвесторам

Несмотря на пессимистичный прогноз, инвестор может найти выгодные вложения, потому что даже во время пузырей могут появляться хорошие компании, отмечают в BofA. Каждая четвертая вышедшая на биржу в 1999-м компания существует и сейчас, а многие из них оказались качественной долгосрочной историей роста. Но найти новые Expedia Group и Domino's Pizza непросто.

Инвестору придется более выборочно относиться к компаниям в своем портфеле (это касается всех компаний, а не только выходящих на IPO) и быть более осторожным, чем раньше, предупреждают в BofA. Индекс S&P 500 сейчас похож на облигацию с 35-летней дюрацией: это наибольший показатель в истории (даже больше, чем в 1990-е годы). Если упрощенно, то чем больше дюрация, тем больше времени нужно для возврата инвестиций: к примеру, акции роста — бумаги с большей дюрацией, чем акции стоимости. Высоким показателям дюрации способствуют завышенные оценки (инвесторы сейчас готовы много платить за денежные потоки в будущем), низкая дивидендная доходность и большая доля акций роста в индексе.

Чем выше дюрация, тем более уязвимы рынки даже к незначительным ожиданиям по поводу изменения роста ставок, влияющих на оценки через повышение ставки дисконтирования. К примеру, в понедельник слова главы ФРС Джерома Пауэлла о возможности более быстрого сворачивания программы покупки активов вызвали бурную реакцию на рынках. По прогнозу BofA, ужесточение политики ФРС может привести к росту волатильности на рынках: с высокой вероятностью S&P 500 упадет на 10% или больше, что даст возможность купить активы по более привлекательным ценам, чем сейчас.

На какие акции ставить в 2022-м

Лучшим хеджем против волатильности станут акции качественных компаний с высокими и стабильными показателями прибыли, отмечают в BofA. Тем более что сейчас они торгуются с рекордным дисконтом по отношению к низкокачественным компаниям, чему способствовало большое количество ликвидности на рынках в последние годы. Качественные компании исторически показывали опережающую доходность в периоды замедления темпов роста прибылей и роста волатильности (период позднего цикла).

На этой стадии цикла рынок вознаграждал:

- низкое соотношение стоимости бизнеса (Enterprise Value, EV) к EBITDA;

- высокое соотношение свободного денежного потока (Free Cash Flow) к EV;

- высокое соотношение балансовой стоимости активов (Book) к цене (Price).

По данным на октябрь 2020-го, наиболее недооценены по EV к EBITDA сектора энергетики и материалов, по FCF/EV — энергетика и здравоохранение, а по B/P — энергетика и финансы. Выбирая отдельные компании, вероятно, стоит сравнивать их с отраслевыми показателями.

На уровне отраслей качественные компании в будущем году стоит искать в секторах энергетики и финансов (высокие дивиденды компаний из них защитят от инфляции) и здравоохранения (умеренный рост за разумную цену). Наиболее позитивно (по сравнению с консенсусом) в BofA смотрят на сектор энергетики. При этом инвесторам стоит держаться в стороне от телекоммуникационных и потребительских компаний, производящих как товары длительного пользования, так и первой необходимости.

Основные драйверы и факторы риска для отраслей перечислены в таблице, она доступна по ссылке.

Еще один важный фактор в будущем году — инфраструктурный план администрации Джо Байдена на $1,2 трлн (принят Конгрессом в начале ноября, Байден подписал его в середине ноября). Он увеличит капитальные затраты американских компаний: к примеру, от роста расходов на цифровизацию выиграют технологические компании, но больше всего — производственные сектора.

При прочих равных стоит отдавать предпочтение компаниям малой капитализации, отмечают в BofA. Они также выигрывают от большого капекса и обыгрывают рынок в инфляционной среде. По соотношению ожидаемой в ближайшие 12 месяцев прибыли к цене (forward price-to-earnings ratio) компании малой капитализации из индекса Russell 2000 торгуются с дисконтом в 23% к крупным корпорациям из Russell 1000, в то время как исторически рынок дает премию за небольшой размер в 2%.

Пандемия ударила по небольшим компаниям непропорционально больше, и сейчас их бизнес восстанавливается, но это еще не до конца учтено в котировках, отмечают в BofA. Кроме того, в отличие от крупных компаний, большая часть выручки небольших фирм приходится на внутренний рынок, поэтому возможные риски в виде замедления экономики КНР и падения глобализации (через разрушение цепочек поставок, снижение возможностей трудового и налогового арбитража) для них менее опасны.