Европейский банковский сектор может ожидать волна слияний и поглощений. Это может помочь раскрыть акционерную стоимость многих участников этих сделок. Аналитик ͘«Bell.Инвестиций» Анастасия Долгова выбрала три европейских банка, которые выглядят привлекательно.

Что случилось

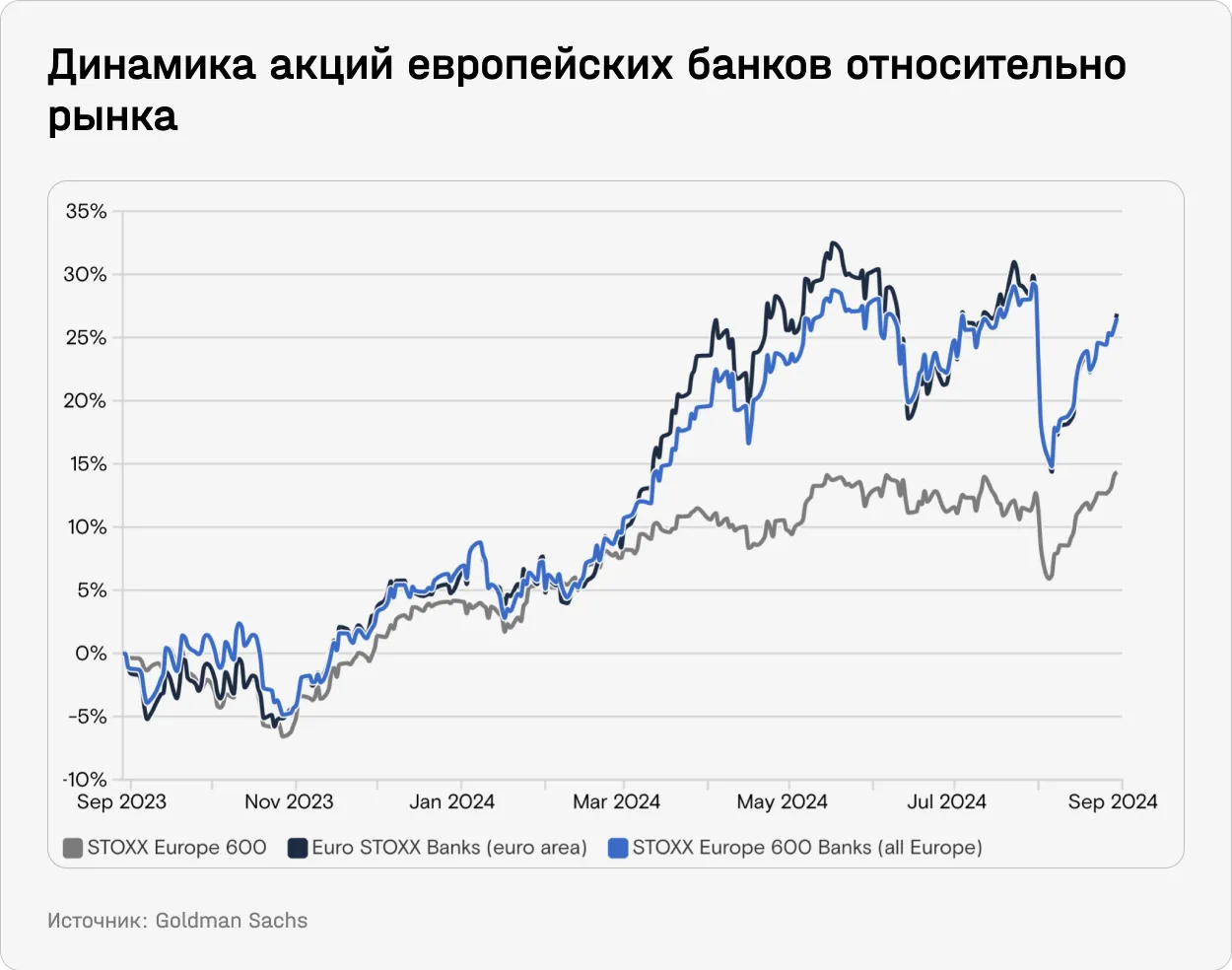

Европейские государства активно распродают бумаги банков, которые правительства выкупали для спасения банков во время финансового кризиса 2008 года. В последний год это происходит особенно активно, так как правительства стремятся продать банковские активы подороже. А акции банков дорожали в связи с ростом ставок (для банков рост ставок обычно означает увеличение процентных доходов, так как ставки выдаваемых кредитов растут быстрее стоимости фондирования). Индекс Euro Stoxx Banks, отслеживающий крупнейших кредиторов континента, за последний год вырос почти на 30%.

Вот какие страны продали бумаги банков:

- Крупнейшим продавцом банковских акций за последний год стало Казначейство Великобритании, которое избавилось от акций NatWest на сумму £5,5 млрд (€6,5 млрд). С декабря регулятор сократил свою долю с 38,5% до чуть менее 18%.

- В Греции государство, вложившее €50 млрд в четыре крупнейших банка страны через Греческий фонд финансовой стабильности (HFSF), осенью 2023 года также начало сокращать инвестиции. С октября HFSF продал всю свою долю в Eurobank Ergasias Services and Holdings, Alpha Bank и Piraeus Bank. Скорая продажа National Bank of Greece сократит долю HFSF в National Bank примерно с 18% до 8%. Пока что Греции удалось привлечь более €1,7 млрд за этот период, пишет FT.

- Нидерланды в сентябре продали акции ABN Amro на сумму €1,2 млрд через специально созданную госкомпанию NL financial investments (NLFI), сократив долю на 9 п.п., до 40,5%. Государство постепенно сокращало свою долю с тех пор, как в 2015 году ABN Amro снова стал публичным банком, но пока сохраняет большую долю акций банка, в спасение которого правительство вложило €22 млрд в 2008 году.

- Министерство финансов Италии начало процесс выхода из Monte dei Paschi di Siena в ноябре, сократив долю с 64% до 27% и вернув в совокупности €1,6 млрд. Оно может полностью избавиться от оставшейся позиции к концу года. Доходы от продажи обещают направить на сокращение гигантского государственного долга Италии — почти 140% от номинального ВВП страны на июль 2024 года.

Продажа государствами акций банков ускорит консолидацию в европейском банковском секторе, пишет FT. На днях стало известно, что итальянский UniCredit намерен запросить у ЕЦБ разрешения на увеличение своей доли в немецком Commerzbank с 9% до 30%. Заявка будет подана в ближайшие несколько дней, утверждает источник Bloomberg. Это приблизит UniCredit к полному поглощению Commerzbank. Согласно немецкому законодательству, достижение такой доли обязывает компанию сделать предложение о поглощении.

В ЕЦБ возможность сделки приветствуют. Она «удовлетворит тех, кто ожидал трансграничных слияний в результате усилий по интеграции финансовых рынков Европы», заявила глава регулятора Кристин Лагард. Также на прошлой неделе бывший президент ЕЦБ Марио Драги заявил, что Европе необходимы свои банковские гиганты, чтобы «подпитывать» промышленность и «иметь противовес» США и Китаю. Сейчас европейская банковская сфера сильно фрагментирована, что мешает банкам конкурировать на глобальном уровне, пишет WSJ. Объединение может помочь добиться большей эффективности.

Воспользоваться грядущими укрупнениями в европейском банковском секторе может и розничный инвестор. «Мы считаем, что банковские акции остаются слишком дешевыми и постепенно будут переоценены», — отмечает Эндрю Стимпсон, аналитик Keefe, Bruyette & Woods. Сейчас весь банковский европейский сектор торгуется около 20-летнего минимума — в среднем с коэффициентом P/E 6,5 против примерно 15 для любой другой среднестатистической акции в Европе, пишет Goldman Sachs. Аналитики также считают, что дополнительным стимулом к росту станет всплеск на обратные выкупы акций и солидные дивиденды.

Вероятно, низкие оценки прежде всего обусловлены скепсисом инвесторов в отношении эффективности европейских банков в условиях снижения ставок. Однако аналитики Goldman Sachs Research успокаивают: центральные банки в ближайшее время не вернутся к отрицательным или сверхнизким ставкам, чтобы стимулировать экономическую активность. «Проблема Европы не в глубокой рецессии. Ее проблема в том, что экономика особенно не растет», — отмечает Goldman. При этом сейчас компании находятся в отличной форме и способны пережить текущие вызовы.

О некоторых интересных банках, включая HSBC, Lloyds Banking Group и BNP Paribas, мы в разное время уже рассказывали. В этот раз мы проанализировали еще три финорганизации, которые могут возглавить ожидаемый рост европейского банковского сектора.