Замедление роста техногигантов, короли хайриска и новые полномочия налоговиков

Американские техногиганты отчитались о рекордной прибыли, но рынок упал. Почему?

Неделя квартальных отчетностей в США с публикацией результатов компаний, составляющих треть индекса S&P 500, оставила у аналитиков смешанные впечатления. Большинство крупнейших эмитентов, и прежде всего технокомпании, к которым были прикованы всеобщие взгляды, отчитались блестяще — но почти все после этого либо не подорожали, либо упали, а основные индексы закончат неделю в лучшем случае в нуле. Все дело в прогнозах на третий квартал, который, судя по всему, станет началом конца быстрого роста экономики и фондового рынка.

Плохие хорошие результаты

Парад отчетности (свои результаты на этой неделе представили Alphabet, Apple, Microsoft, Facebook, Amazon) не мог не принести рекордных результатов — техногиганты находятся на пике роста, обусловленного постпандемической цифровизацией. Все они показали рекордные квартальные результаты, а отчетности некоторых (например, материнской компании Google, Alphabet) трудно назвать иначе как выдающимися. Интернет-компании показали, что могут зарабатывать не только на карантине, но и после снятия ограничений, писала FT.

Несмотря на эти выдающиеся результаты, Apple, Amazon и Facebook подешевели, а Microsoft осталась в нуле — вырос один только Alphabet (интернет-реклама на фоне выхода с карантина растет настолько уверенно, что тут просто не было других вариантов). Индекс S&P 500 к 22:30 мск в пятницу показывал недельное падение на 0,3%, технологический Nasdaq — на 1%. Намного более важными, чем рекорды второго квартала, для рынка стали сигналы о том, что третий не будет таким же радужным.

- Apple и Facebook на звонках с инвесторами после публикации отчетностей предупредили о том, что их рост в третьем квартале может замедлиться. Apple при этом сослалась на сложности с поставками компонентов (главным образом, чипов), которые могут помешать выполнить производственные планы, а также на предполагаемое падение спроса в сегменте услуг. Facebook — на новую политику Apple, которая с апреля запрещает приложениям собирать данные пользователей без их прямого разрешения. Соглашаются всего 25%, и такой провал на платформе iOS ставит под вопрос все таргетирование рекламы в Facebook. В третьем квартале это приведет к значительному снижению роста, предупредила соцсеть.

- Еще более тревожные для интернет-компаний — результаты Amazon: единственная среди техногигантов, она отчиталась хуже прогнозов аналитиков, а на третий квартал спрогнозировала замедление роста выручки вдвое, до 10%. Одна из главных и самых тревожных причин — возвращение потребителей к допандемийным привычкам: в первом квартале 2021 года, по данным Bank of America, онлайн-продажи выросли на 62%, во втором — всего на 7%, а по итогам прошедшей части июля — уже падают по сравнению с прошлым годом.

- Рынок не порадовала и статистика по ВВП США, который во втором квартале вырос на 6,5% и впервые превысил допандемический уровень. Проблема снова в перспективе на третий квартал и дальше — восстановление экономики может замедлиться из-за распространения дельта-штамма COVID-19 и разворота американской кривой заболеваемости. Из-за этого Goldman Sachs снизил прогноз роста ВВП на 3–4-й кварталы на 1 п.п. (цифры, впрочем, все равно остались неплохими (8,5% и 5% соответственно).

- На настроения инвесторов давит и перспектива ужесточения денежно-кредитной политики мировых центробанков. Еще в начале июля Bloomberg анонсировал «начало конца легких денег»: рост инфляции уже вынуждает многие центробанки (в том числе российский) резко повышать ставки, а ФРС (она пока не собирается отказываться от ставки 0,25% до 2023 года) — обсуждать «перекрытие крана» количественного смягчения. Глава ФРС Джером Пауэлл на очередном заседании в среду уже намекнул на то, что осенью американский центробанк может сократить или отменить введенную весной 2020 года программу выкупа облигаций на $120 млрд в месяц.

- Наконец, оптимизма рынку не добавила сокрушительная атака китайских властей на собственные технологические компании. На этой неделе, ознаменовавшейся указом, уничтожающим китайский рынок частного образования, новыми жесткими правилами работы курьеров доставки еды и новостью о возможном делистинге агрегатора такси Didi с американской биржи, китайский индекс CSI 300 упал на 8% (максимум с 2018 года). Пекин попытался успокоить западных инвесторов на видеоконференции в среду, где чиновники заверяли, что история с частным образованием не распространится на другие рынки. Но это мало кого может убедить.

Что это значит для инвестора

США, судя по всему, действительно проходят пик своего восстановления с точки зрения темпов роста ВВП, и рынок акций США в полной мере это уже отразил ростом S&P 500 на 17% c начала года, говорит ведущий стратег по глобальным рынкам акций «Атона» Алексей Каминский. Но Европа и развивающиеся рынки отстают в восстановлении от США по времени на 1–2 квартала — а это значит, что в рамках акций стоит ждать смещения фокуса роста: деньги начнут с рынка США перетекать в эти регионы, которые набирают ход, считает он.

Но и на американском рынке «большой коррекции» ждать пока не стоит: количество наличных денег (в фондах денежного рынка) по-прежнему настолько велико, что до сих пор рынок акций США не может скорректироваться даже на 5% — любое движение вниз моментально выкупают, говорит Каминский. «Учитывая отсутствие вменяемых альтернатив акциям (в первую очередь в виде бондов с практически отсутствующими доходностями), на фоне продолжающегося роста экономики я бы ожидал продолжения движения рынков наверх — разумеется, с коррекциями “местного масштаба”, ряд которых мы уже видели», — говорит аналитик. А для «большой» коррекции нужен будет «большой» повод — макрошок, который поставит под риск существующие ожидания рынка в отношении дальнейшего экономического роста на фоне продолжающегося открытия экономик.

На российском рынке акций действуют другие тренды: он сильно завязан на сырьевые цены, большинство экспортеров по итогам второго квартала показывают отличные результаты и не наблюдается признаков какого-то замедления, говорит начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин. Охлаждение в секторе американских технокомпаний может хорошо отразиться на российском рынке акций, так как деньги из сегмента роста могут перейти в стоимостной сегмент, в который входит и российский рынок, добавляет управляющий директор по инвестициям «ТКБ Инвестмент Партнерс» Владимир Цупров. Для российской экономики и фондового рынка наступает более благоприятное время, так как возвращается период активности для цикличных компаний — роста цен на сырьевые товары, продукцию промышленных предприятий: замедление по сравнению с вторым кварталом не будет драматичным, согласен ведущий аналитик «Открытие Брокер» Андрей Кочетков.

РАССЛЕДОВАНИЕ

Короли хайриска

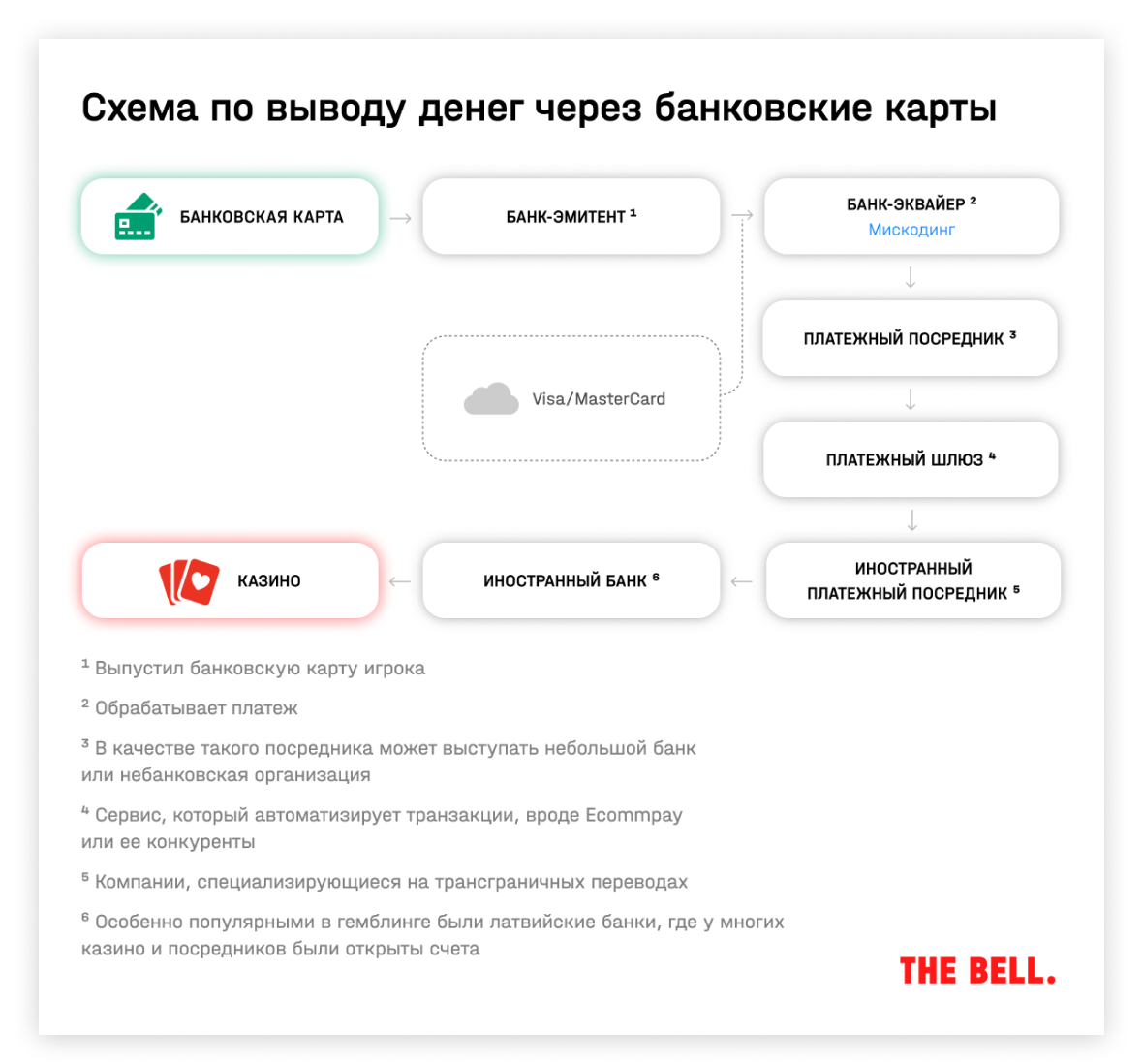

Государство 15 лет боролось с многомиллиардным рынком нелегальных онлайн-казино и букмекеров, но заблокировать их работу не удавалось ни Роскомнадзору, ни ФНС, ни ЦБ. Все дело в том, что рядом с азартным бизнесом вырос отдельный мощный сектор — разветвленная платежная сеть для хайриска, организаторам которой удавалось обходить все ограничения регуляторов.

В выстраивании платежных схем участвовали не только мелкие, но и крупнейшие банки, самые популярные платежные сервисы и десятки электронных кошельков. На этом рынке были свои «серые кардиналы»: они придумывали схемы обхода ограничений, которые устанавливали власти, так, что поделать с нелегальным игорным бизнесом они ничего не могли.

О том, как была устроена эта система, какие схемы использовала, кто в ней участвовал, — мы подробно рассказываем здесь, а вот как выглядела одна из самых примитивных схем вывода денег за рубеж.

Но в начале 2021 года многомиллиардный рынок ставок неожиданно встал: казино и букмекеры перестали принимать платежи в любых валютах, кроме биткоина, а все финансовые артерии оказались разом закупорены после спецоперации, которую провел против участников платежного рынка ЦБ.

По времени самая мощная за все годы работы этого бизнеса зачистка совпала с появлением близкого к силовым ведомствам нового игрока, который решил целиком перекроить букмекерский рынок.

Целиком расследование спецкорреспондентов The Bell Леры Позычанюк и Ирины Панкратовой читайте на нашем сайте. Большая работа — как раз для выходных.

ПРАКТИКА

Как уехать в Британию без рабочего контракта

Каждый пятый россиянин хочет уехать из страны, и таких людей с каждым годом все больше. К этому выводу пришли социологи Левада-центра (по решению Минюста России включен в реестр НКО, выполняющих функции иностранного агента). Чтобы помочь желающим разобраться в том, как и куда можно уехать, журналистка The Bell Анастасия Стогней решила рассказать о не самых очевидных программах эмиграции. В первом материале этого цикла основатели компании Hello Move Наталья Семина и Юрий Виленский по просьбе The Bell рассказывают про визу талантов, которая позволяет отправиться в Великобританию без привязки к работодателю. А тех, кто уже получил такую визу, — поделиться опытом.

ИСТОРИИ

Разорение по рецептам магистра Йоды

Крах сети коворкингов WeWork стал одним из самых ярких эпизодов венчурного бума 2010-х. Компания, накачанная деньгами японского визионера Масаёси Сона и получившая оценку в $47 млрд, в 2019 году потерпела неудачу на бирже и чуть не разорилась. Основатель WeWork Адам Нойманн прославился как сумасшедший стартапер-неудачник. Но амбиции и управленческие методы легендарного японского инвестора Сона сыграли в крахе WeWork не меньшую роль, следует из недавно вышедшей в США книги репортеров The Wall Street Journal. Пересказываем главу, в которой объясняется, как так вышло.

РЕКЛАМА

Зачем собственнику совет директоров?

Какую пользу он принесет бизнесу? Где и как найти профессиональных независимых директоров?

«Совет директоров для бизнеса» — программа для предпринимателей, чтобы познакомить их с особенностями работы советов директоров в частных компаниях и дать инструменты его создания.

Организатор: Академия АНД — ведущий центр компетенций в области советов директоров.

Начало: 18 сентября. Подробности можно узнать здесь.

СИГНАЛЫ

Новые полномочия налоговиков

На этой неделе выяснилось, что Минфин и ФНС разрабатывают специальный механизм для борьбы с выводом активов компаний, которые подозреваются в налоговых нарушениях. Главное новшество — наряду с существующим правом арестовывать счета после завершения выездной налоговой проверки ФНС получает право после начала проверки без суда ограничивать собственника (юрлицо или ИП) в возможности отчуждать или закладывать имущество, эквивалентное стоимости претензий по налогам или страховым взносам. Безусловный внесудебный «арест» имеет очевидный коррупционный потенциал, опасается бизнес. Но некоторые эксперты считают, что российское законодательство нетипично лояльно к выводу активов из-под налоговых требований, а инициатива Минфина и ФНС приводит его к норме.

ПРЕДПРИНИМАТЕЛИ

Как найти себя после ухода из бизнеса, который сам основал

Создатель одного из самых крупных в России институтов онлайн-образования «Нетология-групп» Максим Спиридонов основал компанию вместе с будущей женой Юлией Спиридоновой-Микеда почти 10 лет назад. В январе 2021 года он неожиданно объявил о выходе из бизнеса. Как выяснилось, сделал он это не по своей воле — ключевой инвестор проекта, «Севергрупп» миллиардера Алексея Мордашова, решил реализовать опцион и выкупить долю основателя. Пройдя этапы отрицания, гнева, борьбы и принятия, Спиридонов сделал выводы из этого опыта и поделился ими с нашим спецкором Валерией Житковой в рубрике «Правила бизнеса».