Сток-пикинг или пассивные инвестиции. Что делать инвесторам во втором полугодии?

The Bell

Первая половина 2023 года запомнится сильнейшим «ралли» на американском фондовом рынке на волне хайпа вокруг ИИ. Инвесторы — сначала крупные, а затем и частные — скупали акции компаний, которые могут выиграть от внедрения технологии. Стоит ли инвестору сейчас включаться в эту гонку за поиском альфы в отдельных акциях или лучше наблюдать и инвестировать в растущий рынок?

Чем запомнится первое полугодие

Многие западные инвестбанки ждали, что американский рынок продолжит падать в первой половине 2023 года, а расти начнет во второй. При этом средний таргет на конец года по индексу S&P 500 — 4031 пункт. Это на 9% ниже уровня закрытия четверга (4396 пунктов). Пока же, несмотря на пессимистичные прогнозы по поводу влияния инфляции на прибыли компаний, ожидания рецессии, мартовский крах нескольких региональных банков и эпопею с потолком госдолга, S&P 500 c начала года в плюсе на 15%.

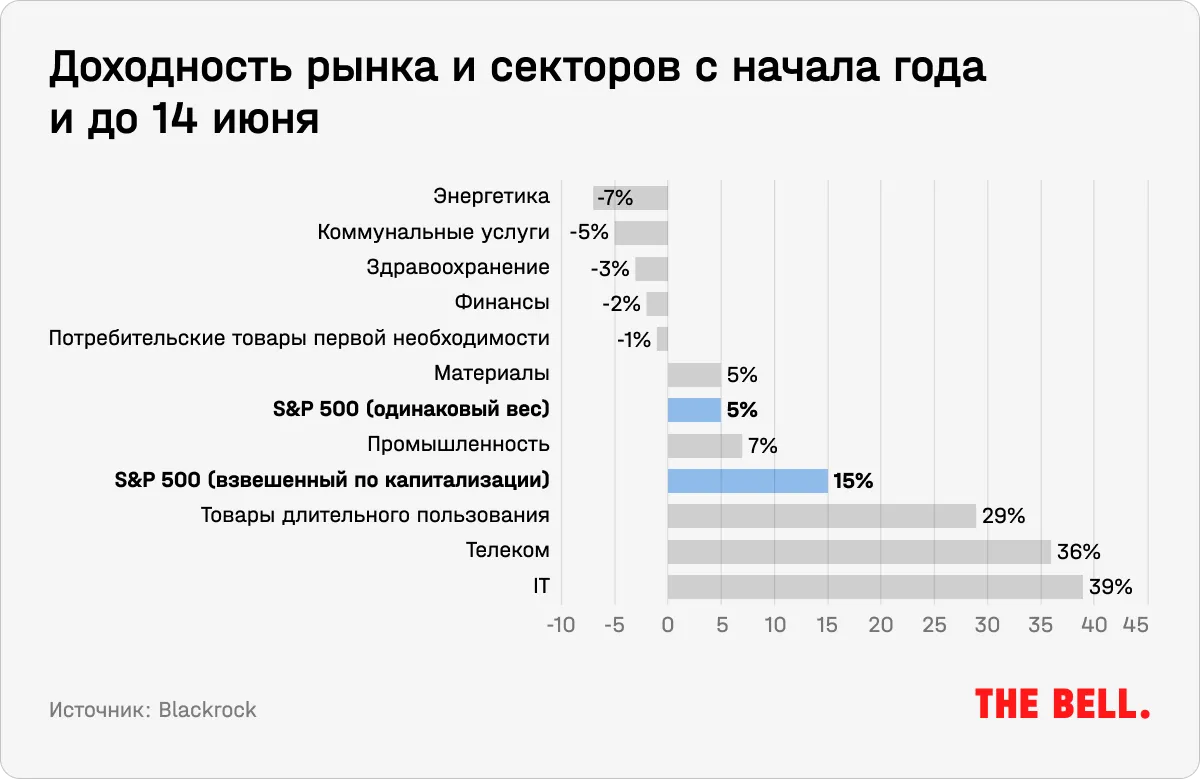

Рост рынка был почти полностью обеспечен семью бигтехами. На волне хайпа вокруг ИИ Nasdaq 100 с начала года вырос на 37,5% — это лучший результат за первое полугодие с 1980-х. Как подсчитали в Blackrock, если бы S&P 500 не взвешивался по капитализации, а все компании обладали бы одинаковым весом, то индекс вырос бы только на 5%. В июне к IT присоединились сектора промышленности и материалов, что увеличило оптимизм по поводу продолжения ралли — рост в циклических секторах считается признаком начала «бычьего» рынка, отмечал Bloomberg.

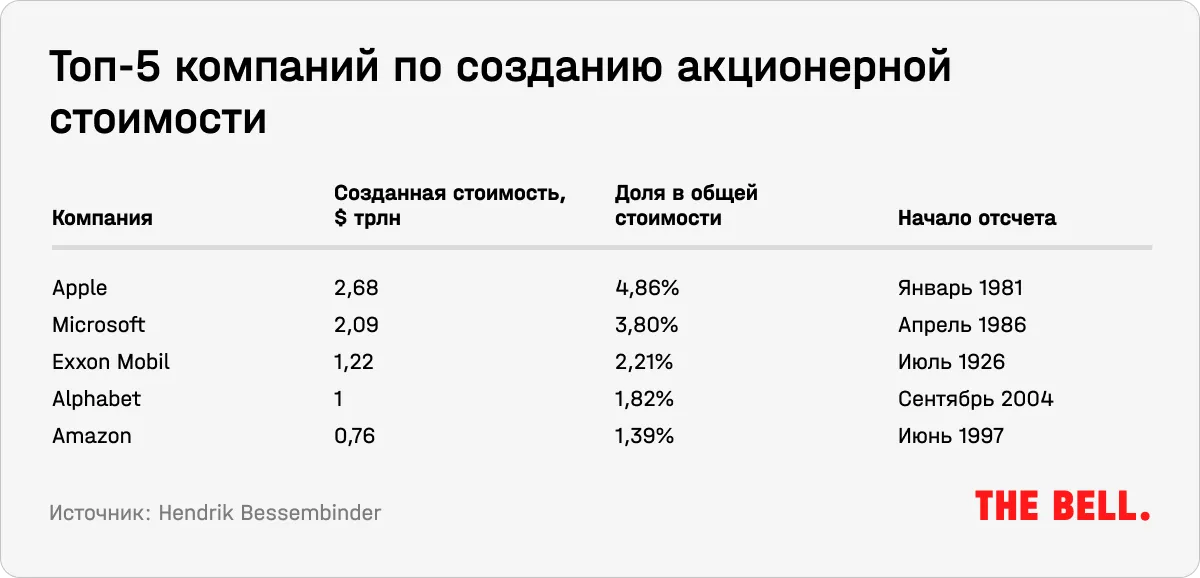

Узость нынешнего «ралли» не является чем-то необычным: исторически рынки толкают всего нескольких «суперакций», показало новое исследование Хендрика Бессембиндера из Государственного университета Аризоны. По его расчетам, на 72 из более чем 28 тысяч акций пришлось 50% всего роста американского рынка в 1926–2022 годы. При этом рост становится все более концентрированным: в то время как пять акций были ответственны за 10% роста рынка до 2016 года, к 2019 году их число сократилось до четырех, к 2023-му — до трех (Apple, Microsoft и Exxon Mobil).

Главная причина этого — крупные компании получают все больше возможностей увеличивать прибыль благодаря росту барьеров для входа на рынок и эффекту масштаба. В долгосрочной перспективе чистая прибыль объясняет 82% стоимости компании (см. график ниже). ИИ уже сравнивают по влиятельности с улучшенными технологиями производства 1920-х, энергетикой в 1970-х и интернет-технологиями в 1990-х, а рынки ставят на то, что лишь небольшое число компаний сможет на ней заработать, отмечает Bloomberg.

Также есть гипотеза, что такой концентрации рынка способствует расцвет пассивного инвестирования (подробно об этом мы рассказывали здесь). В конце мая на ETF приходилось уже 30,7% оборота торгов на американских биржах, хотя еще в 2021 году этот показатель составлял 25,3% — и, вероятно, он продолжит расти.

Другой неожиданностью первого полугодия стал рост японского рынка до 30-летних максимумов (подробнее о его устройстве и интересных компаниях мы расскажем в следующем выпуске рассылки), а также снижение китайского рынка из-за опасений по поводу более медленного восстановления экономики. В начале года именно Китай был главной инвестидеей на рынках.