Жертвы роста ставок. Какие платежные компании выглядят привлекательно

The Bell

Акции платежных компаний в последнее время находятся под давлением, хотя индустрия продолжает активно расти. Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова разбирают бизнес трех компаний из сферы цифровых платежей, которые могут выглядеть привлекательно.

Что случилось

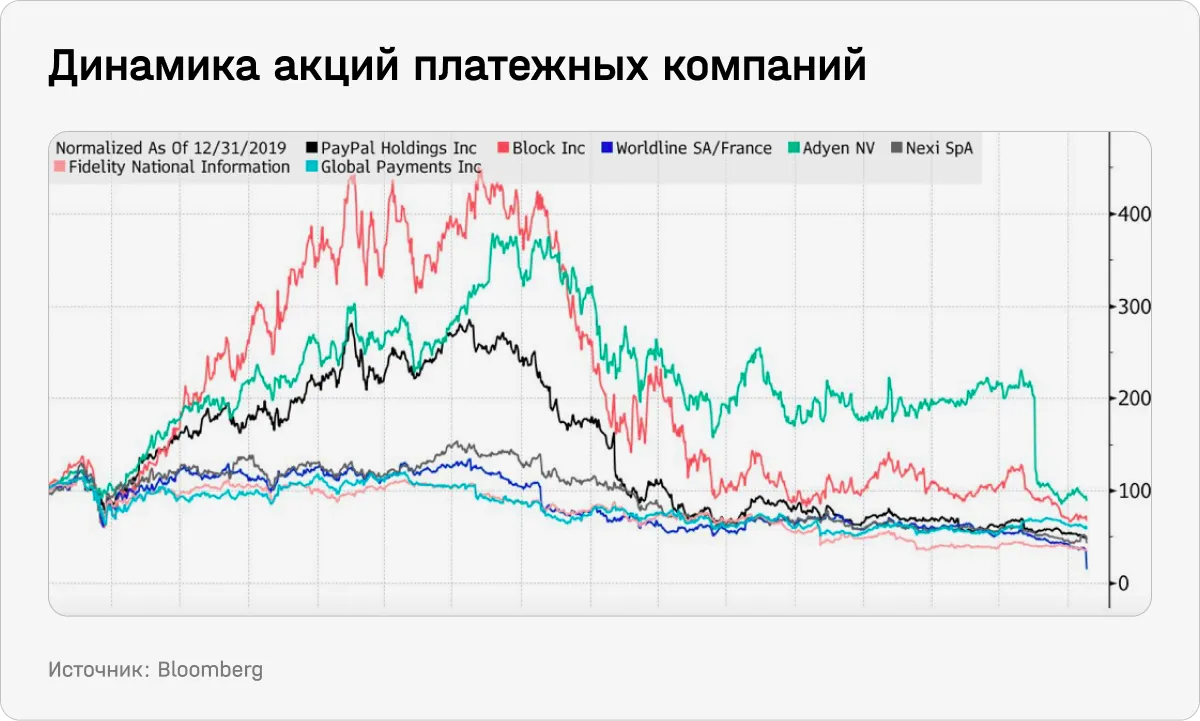

Еще в 2021 году индустрия онлайн-платежей переживала бум из-за повсеместного внедрения цифровой коммерции, которая наступала на офлайн-ритейл. С тех пор темпы развития бизнеса платежных компаний замедлились, а их акции упали в цене. Например, бумаги Block и PayPal за последние два года упали более чем в четыре раза.

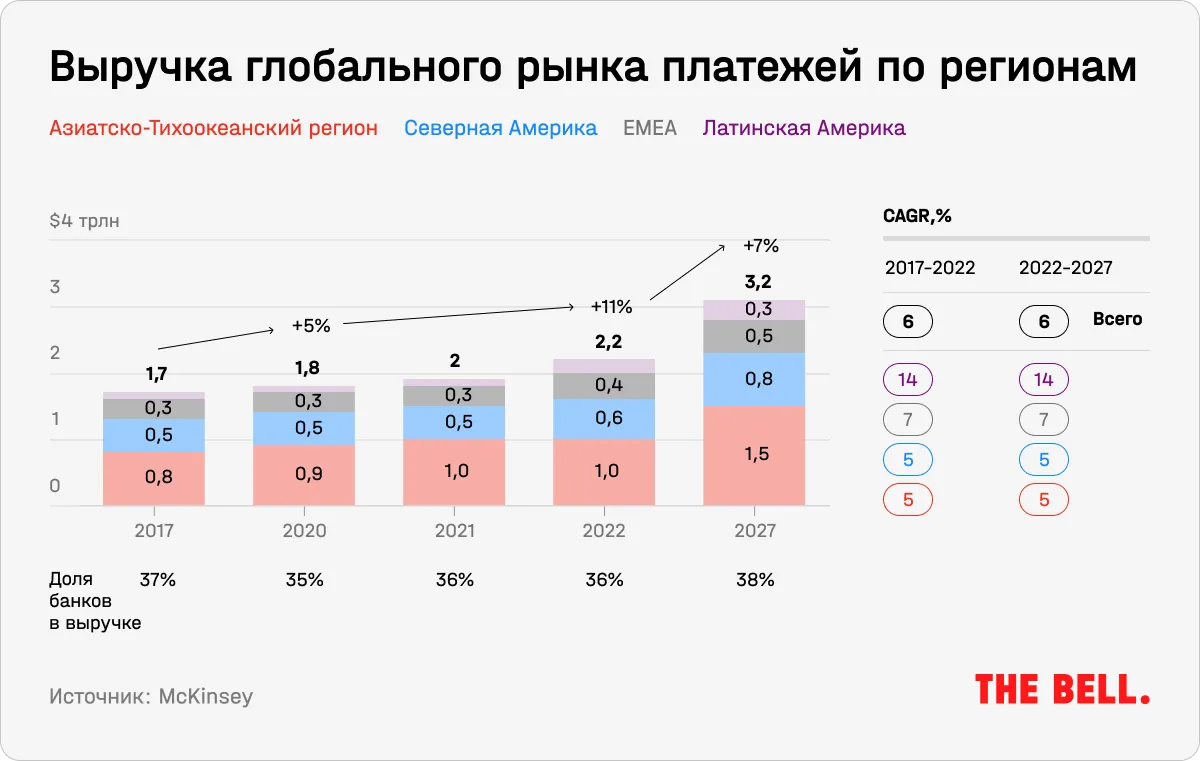

При этом, согласно отчету McKinsey, в глобальном масштабе выручка от всех цифровых платежей удивительно устойчива. В прошлом году использование наличных денег во всем мире продолжило сокращаться — этот тренд наблюдается много лет.

Мгновенные платежи играют ключевую роль в этом переходе. За последние пять лет рост объемов транзакций электронных платежей стабильно опережал рост выручки от платежей (CAGR 17% против 6%). Это свидетельствует о том, что условия становятся значительно более выгодными для потребителей, поэтому все больше людей уходят от кэша.

Конверсия наличных платежей в безналичные способствует росту глобальной платежной индустрии, на которую приходится порядка ⅔ всех платежей, росту нетранзакционной выручки (например, доходов от депозитов), а также ускоренному развитию цифровой коммерции и современной платежной инфраструктуры. За последнее десятилетие платежные компании значительно расширили свой бизнес: теперь они и предоставляют терминалы для чтения карт на кассах в магазинах, и разрабатывают собственные приложения, которые позволяют людям разделить счета в ресторане или просто перевести деньги друг другу, и внедряют другие функции.

В результате доходы от цифровых платежей растут двузначными темпами второй год подряд. И это значительно превышает установившуюся долгосрочную тенденцию (7% CAGR). В 2022 году они выросли на 11%, до $2,2 трлн (см. график ниже). Для сравнения, чистый процентный доход на глобальном банковском рынке в том же году составил $5,1 трлн.

К 2027 году развивающиеся страны с большей по сравнению с развитыми рынками долей наличных денег в операциях, вероятно, сделают дальнейший значительный сдвиг в сторону мгновенных платежей. В результате доля этих транзакций составит примерно половину от общего объема платежных транзакций — почти в три раза больше, чем сейчас. Мы об этом писали, когда рассказывали о бразильской компании PagSeguro, которая имеет свой сервис по обработке платежей.

У индустрии есть еще несколько драйверов для роста. В частности, на платежные сервисы может повлиять внедрение искусственного интеллекта: он позволит компаниям развивать существующие технологии, открывая большой потенциал и возможности применения в различных областях. ИИ будет еще больше персонализировать опыт клиентов, оптимизировать процессы платежей и защищать от мошенничества.

Наконец, внедрение криптовалют и блокчейна тоже способно улучшить платежные услуги. С помощью биткоина и других цифровых валют уже можно осуществлять платежи без участия третьей стороны, например банка, что делает процесс более удобным и дешевым для потребителей. По этому принципу уже работают такие площадки, как Cash App, где есть P2P-платежи, в частности криптовалютами.

Основной среднесрочный риск для отрасли заключается в том, что, если сценарий мягкой посадки не реализуется и начнется полноценная рецессия, это ударит по бизнесу по обработке платежей, поскольку потребители будут меньше тратить. Ценовая конкуренция, более высокая инфляция и процентные ставки уже задержали рост доходов в первой половине этого года.

Мы выбрали три платежные компании, которые могут получить выгоду от роста рынка цифровых платежей.