Небольшие, но перспективные «единороги»: три привлекательные компании малой капитализации с развивающихся рынков

The Bell

В 2023-м многие инвесторы ищут опережающую доходность на рынках за пределами переоцененного рынка США и выводят деньги из китайских акций. Одна из наиболее выигрышных стратегий на развивающихся рынках в 2023 году — инвестирование в компании малой капитализации. Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова выбрали три компании, которые выглядят привлекательно по соотношению риска и потенциальной прибыли.

Как компании малой капитализации стали главной темой на развивающихся рынках

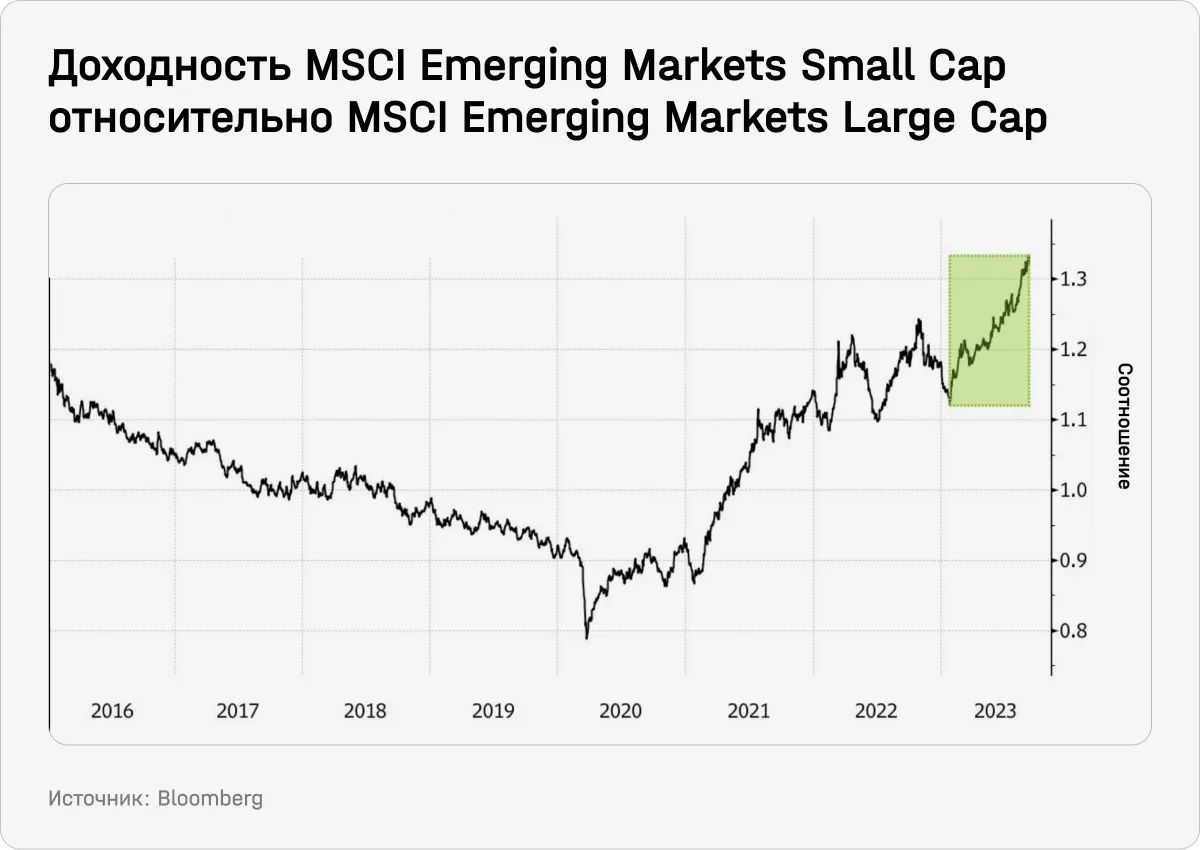

Индекс MSCI Emerging Markets Small Cap, который включает 1905 акций со средней рыночной стоимостью $583 млн, в этом году вырос на 14,2%. За то же время аналогичный индекс компаний с развивающихся рынков, средняя капитализация которых составляет $7,9 млрд, прибавил всего 1,8%. В оба этих индекса инвесторы могут вложиться через соответствующие ETF.

Опережающий рост индекса компаний малой капитализации обусловлен несколькими факторами.

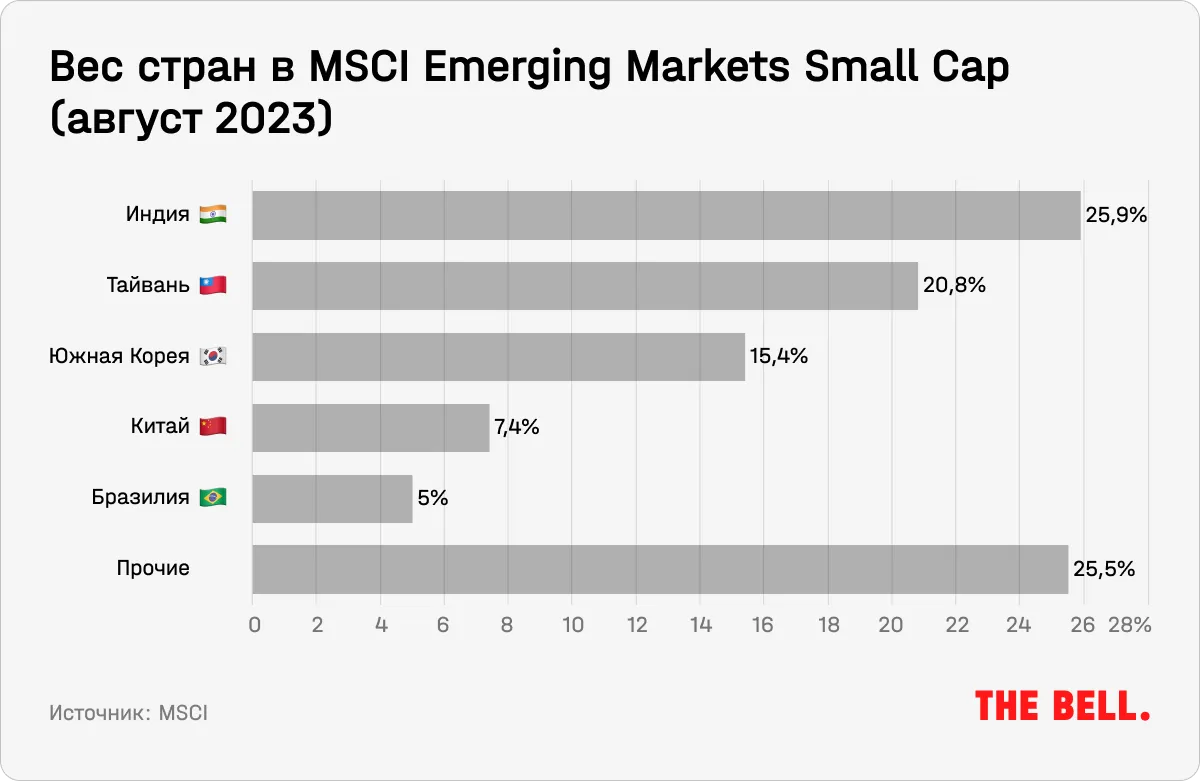

1. MSCI Emerging Markets Large Cap на 32,6% состоит из китайских компаний. В свою очередь, доля Китая в индексе MSCI Emerging Markets Small Cap составляет всего 7,4%

Но дело не только в математике. Опасения по поводу замедления экономики Китая, проблем в секторе недвижимости, рост геополитических опасений больше сказываются именно на крупных компаниях — прежде всего потому, что более крупные компании чаще имеют цепочки поставок и операции в Китае. Подробнее о проблемах в экономике КНР мы писали здесь, в секторе недвижимости — тут.

2. Относительно небольшие компании могут больше выигрывать от локальных историй, например ожиданий роста экономики Индии (мы рассказывали об индийском рынке здесь), хайпа вокруг искусственного интеллекта и бума электромобилей, отмечает Bloomberg.

Например, производитель системных плат, видеокарт и другой компьютерной техники Gigabyte Technology и поставщик полупроводников Global Unichip из Тайваня подорожали с начала года на 161% и 217% соответственно. Тайвань в целом занимает второе место в MSCI Emerging Markets Small Cap. Акции индийского банка IDFC First Bank and Power, финансового холдинга REC и изготовителя изделий из пластика Supreme Industries выросли на 58%, 133% и 67%.

В 2022 году на развивающиеся страны пришлось 9 из 10 наиболее прибыльных рынков мира. Во многом это обусловлено богатством природных ресурсов, а курс на глобальную декарбонизацию — один из катализаторов роста их стоимости. Еще одним драйвером станет более широкая цифровизация в этих регионах. Рост доходов от цифровизации (выручка от от социальных сетей, аналитики, облачных вычислений и искусственного интеллекта) в развивающихся странах в среднем за год составил 28% против 11% — в развитых. Компании, которые могут на этом заработать, представлены ниже в нашей в подборке.

3. Рынки постепенно начинают учитывать окончание глобального цикла снижения ставок. Small-cap компании получат более значительную выгоду, поскольку в большей степени полагаются на привлеченный капитал.

Некоторые инвесторы начинают заранее готовиться к восстановлению мировой экономики, отмечают в MSCI. Исторически как в развитых, так и в развивающихся странах компании с малой капитализацией демонстрировали опережающую доходность после рецессий. В 2023-м опережающий рост small cap может быть обусловлен большей гибкостью бизнес-моделей и способностью быстро реагировать на возникающие рыночные возможности. Подробнее о преимуществах small cap мы рассказывали на примере акций США тут.

Однако стоит учитывать, что акции компаний малой капитализации — более волатильны и рискованны. Часто они распродаются инвесторами в первую очередь, когда настроения на рынке ухудшаются.

Мы выбрали три компании с развивающихся рынков с капитализацией около $2 млрд, которые могут выиграть от притока средств инвесторов. Они отличаются эффективными бизнес-моделями, сильными фундаментальными показателями и высокими темпами роста, что ограничивает риск падения.