«Развод с битьем посуды»: все «за» и «против» выхода России из сделки с ОПЕК

Неделю назад нефтяной рынок, три года проживший при стабильно высоких ценах на нефть, погрузился в хаос. За неделю после разрыва отношений между Россией и ОПЕК цены на нефть рухнули на 27%, до $33–34 за баррель. Вместе с ними одну из самых страшных недель пережили российский фондовый рынок и рубль. Нефтяники, экономисты и просто наблюдатели спорят — зачем России был нужен еще один шок в момент, когда мировые рынки и так рушатся под натиском пандемии. И сможет ли Россия пережить сразу две катастрофы?

Главным сторонником выхода из соглашения с ОПЕК был глава «Роснефти» Игорь Сечин. На следующий день после провальных переговоров в Вене «Роснефть» представила свои аргументы в пользу разрыва отношений с ОПЕК. А спустя еще несколько дней о позиции российских властей по этому поводу подробно рассказал Reuters замминистра энергетики Павел Сорокин. Мы решили критически разобрать эти аргументы.

Аргумент 1. Цены на нефть рухнули бы в любом случае

Цена нефти все равно упала бы из-за эпидемии коронавируса и вызванного ею снижения мирового спроса на нефть, считают в Минэнерго. К моменту финальных переговоров с ОПЕК цена нефти колебалась в районе $50 за баррель, но по сравнению с пиковыми значениями начала января она уже упала примерно на 27%. Есть сомнения, что новая сделка ОПЕК+ (включает страны ОПЕК и страны — экспортеры нефти, не входящие в организацию, во главе с Россией) сумела бы удержать рынок надолго. Дальше сокращать добычу в этих условиях — было бессмысленно, утверждают сторонники этой позиции.

На переговорах в Вене Россия, по словам Сорокина, выступала за продление действующего соглашения об ограничении добычи на 1,7 млн баррелей в день еще на квартал — для того чтобы оценить реальный ущерб от коронавируса. Но Саудовская Аравия настаивала на том, чтобы снизить добычу еще на 1,5 млн баррелей в сутки, из которых на долю России приходилось бы 300 тысяч баррелей в день (для России речь шла фактически об удвоении обязательств). Не сумев договориться, участники ОПЕК+ вообще отказались от любых обязательств по сокращению добычи.

«За». Даже при сохранении сделки c ОПЕК «рано или поздно мы все равно пришли бы к падению цены до $40 и ниже — будь то с выходом через полгода, с выходом через год и так далее», — заявил в интервью Reuters Сорокин.

Каждое продление соглашения с ОПЕК об ограничении добычи снижало эффективность от сделки, утверждает он: «Бороться с ситуацией падающего спроса, когда дно не очевидно и неясно, где оно находится, мы не можем. Очень легко оказаться в ситуации замкнутого круга, когда, срезая один раз, через две недели ты получаешь еще большую и еще худшую реакцию, потому что нефть сначала отскакивает немного, а затем снова падает, поскольку спрос продолжает падать».

Влияние ОПЕК на цены на нефть вообще сильно преувеличено, согласен профессор Чикагского университета Константин Сонин. В доказательство он привел у себя в фейсбуке график американского правительства, на котором видно, что иногда при росте добычи нефти в Саудовской Аравии котировки падают, а иногда — растут, а значит, у этого уравнения есть и другие слагаемые.

Предложение Саудовской Аравии по еще большему сокращению добычи Россия посчитала неприемлемым. Объем в 1,5 млн баррелей в день — это около 4% от мировой добычи. Но с учетом других факторов (например, санкций против Ирана и Венесуэлы) ОПЕК+, по оценке Сорокина, и так уже не добывает около 8 млн баррелей в день или 15–16% от своего текущего производства: «Это гигантские цифры, от которых приходится отказываться с понижающейся эффективностью этого отказа».

«Против». «Картель, во всяком случае, умел управлять психологией рынка. [...]. А вот этот развод с битьем посуды, который произошел буквально недавно в Вене, это очень плохое событие», — возражает экономист, независимый член совета директоров «Роснефти» Олег Вьюгин. На первой же торговой сессии после разрыва соглашения ОПЕК+ цена нефти рухнула на 30%. Таких обвалов во время действия соглашения не было.

Стратегически выход из сделки — может, и верный ход, но тактически — это ошибка, считает экономист Кирилл Тремасов. Любой шок в текущей ситуации может запустить неконтролируемые процессы: «бегство инвесторов из ОФЗ при низкой нефти, подъем ставок, потерю всей макроэкономической стабильности», — предупреждает он в своем канале и сравнивает решение России о разрыве с ОПЕК с банкротством Lehman Brothers. Тогда тоже никто не подозревал, что его крах спровоцирует мировой финансовый кризис.

Когда ситуация на финансовых рынках такая хрупкая, любой толчок вводит рынки в ступор, соглашается директор экономического направления Института энергетики и финансов НИУ ВШЭ Марсель Салихов. Вне зависимости от плюсов и минусов сделки сейчас был очень плохой момент для ее прекращения.

После развала соглашения на рынках возник идеальный шторм — к главной боли, ограничениям на путешествия и работу бизнеса из-за эпидемии, прибавился нефтяной шок и разочарование инвесторов в действиях мировых правительств.

В понедельник, на первой же торговой сессии после разрыва сделки ОПЕК+, рынки отправились в самый глубокий обвал как минимум за 11 лет. Американский S&P 500 за пять дней снизился на 13%, Dow Jones — на 14,3%, британский FTSE 100 — на 17%, немецкий DAX — на 19,2%. Исключением, конечно, не стал и российский рынок — индекс Московской биржи упал на 14,8%, долларовый РТС — на 21,1%, а рубль вслед за нефтью падал до 75 руб./$.

Под конец этой катастрофической недели оба главных американских индекса впервые с 2009 года за 11 лет официально оказались на «медвежьей территории» — падение обоих по сравнению с недавними максимумами достигло 20%. За последние 93 года такое случалось 13 раз — и в 11 из них окончилось полноценной рецессией. Опрошенные Bloomberg экономисты, исходя из картины рынков, оценили такую вероятность в 80%. В пятницу высокую вероятность перехода экономики Европы и США к спаду признал и крупнейший американский банк JPMorgan. В его новом прогнозе банк предполагает падение в первом-втором кварталах 2020 года ВВП США (на 2% и 3% соответственно) и Евросоюза (на 1,8% и 3,3%).

Аргумент 2. Сделка ОПЕК+ была на руку США, а это недопустимо

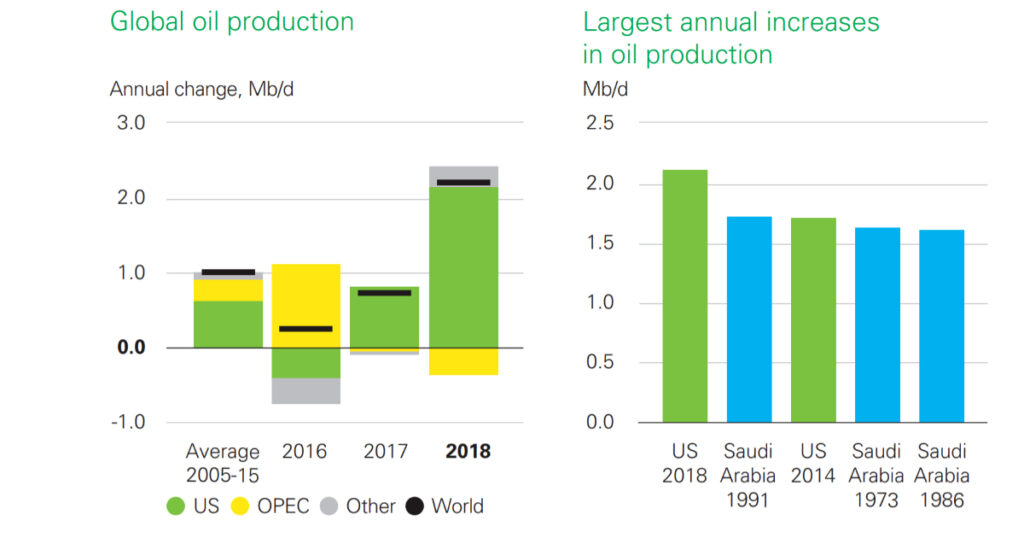

Позиция «Роснефти» — пока Россия и ОПЕК сдерживают добычу для поддержания цен, США пользуются этим для наращивания инвестиций и отвоевывают долю мирового рынка.

«За». «Есть объективные факты, которые бессмысленно отрицать: после того как Россия вступила в сделку ОПЕК+ и сократила добычу, доля производителей сланцевой нефти, в частности, США, начала расти», — говорит эксперт одной из аудиторских компаний большой тройки.

По сравнению с 2017 годом, когда заработало соглашение ОПЕК+, доли России и Саудовской Аравии в мировой добыче практически не изменились — они составляют 12,1% и 13% соответственно. Зато доля США выросла с 14,2% до 16,2%, следует из расчетов The Bell на основе статистики BP за 2017–2018 годы.

За то же время у семи стран-участниц ОПЕК добыча упала, у двух — стагнировала, у троих выросла в пределах 1%. В целом за 2017–2018 годы доля ОПЕК+ в мировой добыче упала на 1,4 п.п. — на столько же она выросла у стран, которые не входят в картель.

Как ОПЕК и США наращивали добычу нефти, годовой отчет BP за 2019 год

В мировой истории уже были похожие эпизоды. В 1970-е годы, когда участники ОПЕК также сокращали добычу ради цены, на рынок вышли новые игроки и быстро расширили географию поставок. Среди них был и СССР, писали эксперты центра Carnegie в 2015 году. Картель тогда сумел поднять цену, но потерял долю рынка. Главный удар приняли на себя саудиты, которым пришлось пойти на самые большие жертвы. Но в 1986 году Саудовская Аравия устала от самоограничений, резко повысила объем добычи, после чего цены на нефть рухнули на 50%. Это больно ударило по саудитам, но цель была достигнута — США и Северной Европе пришлось снова потесниться на мировом рынке поставщиков.

«Против». До развала сделки ОПЕК+ Саудовская Аравия добывала 9,7 млн баррелей в сутки, Россия — около 10,3–10,4 млн баррелей. Саудиты первыми объявили, что теперь собираются залить мир своей нефтью, увеличив добычу до 13 млн баррелей в день. Россия может быстро нарастить добычу только на 200–300 тысяч баррелей в сутки, а в перспективе добавить в общей сложности 500 тыс. баррелей, говорил министр энергетики Александр Новак.

Увеличить добычу сильнее будет проблематично — нужны технологии, а с ними из-за санкций против российской нефтяной отрасли — большие проблемы, напоминает в интервью «Дождю» член совета директоров «Роснефти» Олег Вьюгин.

Рост добычи на 2–3% не сможет компенсировать потерь от падения цен, заявил The Bell в день разрыва соглашения с ОПЕК совладелец «Лукойла» Леонид Федун, признав, что сам пребывает от этих событий «в легком шоке». Потери России от падения цен на нефть с $60 до $40 за баррель он оценил в $100–150 млн в день.

И Россия, и Саудовская Аравия рассчитывают, что падение цен на нефть выдавит с рынка американских производителей сланца. Но так это или нет — большой вопрос.

На самом деле никто не знает, какова точка безубыточности для американских производителей нефти, говорит эксперт в одной из аудиторских компаний большой тройки. В этом вопросе есть слишком много переменных, которые нельзя предсказать: в частности, США могут ввести налоговые льготы для производителей сланцевой нефти или еще какие-то меры поддержки своих производителей. Первоначальные вложения, которые нужны для добычи сланцевой нефти, сравнительно невысоки — это позволяет гибко сокращать добычу и возобновлять ее, как только цены растут, писали эксперты Carnegie.

В чем-то США от сложившейся ситуации могут даже выиграть, считает Вьюгин: «Во-первых, если цена останется на уровне ниже $40, там подешевеет бензин, Трамп может торжествовать, потому что это перед выборами. Во-вторых, для американцев любой вызов — это создание новых технологий».

Аргумент 3. Рано или поздно цены на нефть восстановятся, а Россия «снимет сливки»

Логика такая — укрепив свое положение на рынке и не будучи связанной соглашениями о сдерживании добычи, Россия в будущем — когда цены на нефть снова будут высоки — увеличит свои нефтегазовые доходы, считают сторонники этой идеи.

«За». «Мы моделировали все сценарии, включая тот, который в итоге материализовался. Первые дни показали близость наших прогнозов к реальности — мы прогнозировали краткосрочное падение до $30 за баррель, — говорит Сорокин из Минэнерго. — Мы прогнозируем возвращение в диапазон $40–45 за баррель во второй половине года, диапазон $45–50 — в следующем году, если не произойдет каких-либо форс-мажоров».

«Против». Опрошенные The Bell экономисты тоже считают, что цены на нефть могут сравнительно быстро восстановиться до $45, но только если Россия вернется за стол переговоров с ОПЕК. При этом рынок будет делать скидку к прежней цене в районе $60–50 за баррель, потому что увидел, что у участников ОПЕК+ есть серьезные разногласия, считает Марсель Салихов из ВШЭ. Если договориться не получится, фундаментальной станет цена в $30 за баррель, полагает он.

«V-образная траектория цены на нефть вероятна, но не гарантирована из-за всех шоков, с которыми столкнулась мировая экономика», — соглашается Сергей Романчук. Но объем, который Россия реально может поставить, не компенсирует нынешнее и будущее падение цен, уверен он: «Мы не сможем забрать значительную долю рынка у производителей из США, потому что просто не сможем добыть столько нефти».

Цена вопроса в этом споре

В 2018 году нефтегазовые доходы бюджета составили 9,081 трлн рублей при среднегодовой цене нефти $71,31, в 2019 году — 7,9 трлн при нефти $63,9. При текущих ценах на нефть нефтегазовые доходы бюджета упадут на 2 трлн, оценил в субботу министр финансов Антон Силуанов. В то же время за счет механизма демпфера, при котором нефтяные компании доплачивают в бюджет при низких ценах на нефть, государство получит дополнительно 500 млрд рублей, сказал он. Глава Счетной палаты Алексей Кудрин не так оптимистичен — он оценивает доходы бюджета, выпадающие в этом году из-за обвала цен на нефть, в 3 трлн рублей.

Вместо запланированного профицита бюджета в 0,8% ВВП при действующих ценах на нефть будет дефицит «в пределах 1%», признал Силуанов: «По нашим оценкам, это будет около 0,9 п.п.».

«Масштаб потерь колоссален, если измерять его в тех затратах, о которых обычно дискутирует российское правительство», — критикует Романчук. Для сравнения: доходы от непопулярного повышения НДС должны принести 2 трлн рублей за три года, а все последние анонсированные Путиным меры соцподдержки населения стоят 1 трлн.

Для покрытия дефицита бюджета в 2020 году правительству придется взять из Фонда национального благосостояния около 600 млрд рублей, сказал Силуанов. Сейчас объем фонда составляет около 10 трлн рублей. Это не помешает правительству провести за счет ФНБ сделку по выкупу 50% плюс одной акции Сбербанка, говорит Силуанов. Зато финансирование из средств фонда новых инвестпроектов, которые должны были стимулировать рост экономики, уже под вопросом, признал на этой неделе первый вице-премьер Андрей Белоусов. Еще в середине февраля правительство собиралось потратить на них из ФНБ 300 млрд рублей.

«Из ситуации с распланированным бюджетом при цене нефти в $42 за баррель, которая позволяет не только тратить, но и копить, мы за ночь перешли в ситуацию, когда мы только тратим, — и пока это главный эффект от разрыва сделки ОПЕК+ для российской экономики», — констатирует Романчук.

Минфин уже успокоил, что резервов России хватит на 3–4 года низких цен. Но это не предполагает никакого наращивания расходов для поддержки экономики в разгар коронавируса, отмечает Салихов. Несмотря на то что экономисты уже предупреждают о возможном наступлении рецессии в мире, российское правительство пока не заявило никаких антикризисных мер. Для сравнения: другие страны уже обещали потратить на поддержку собственных экономик во время пандемии почти $1 трлн, или 1% глобального ВВП, подсчитал портал Econs.Online.