На прошлой неделе рынок криптовалют получил напоминание о регуляторных рисках: предложение ЦБ запретить майнинг и оборот криптовалют в России привело к падению курса биткоина до пятимесячного минимума. Но к взлетам и падениям этому рынку не привыкать. В прошлом году криптовалюты установили сразу несколько рекордов: в апреле их общая капитализация впервые превысила $2 трлн, а в ноябре — $3 трлн. На этой волне многие инвесторы начали расценивать криптовалюты как защитный актив от ускорения инфляции. Рассказываем, так ли это и какое место в портфеле они могут занимать.

Этот материал был написан специально для нашей новой рассылки для частных инвесторов. Хотите стать ее подписчиком? Оставьте свой email здесь.

Почему криптовалюты росли в 2021 году

В 2021 году рынок криптовалюты установил несколько рекордов: в апреле его общая капитализация впервые превысила $2 трлн, а в ноябре — $3 трлн. Несмотря на коррекцию в конце, всего за прошлый год он вырос на 185% — с $773 млрд до $2,2 трлн.

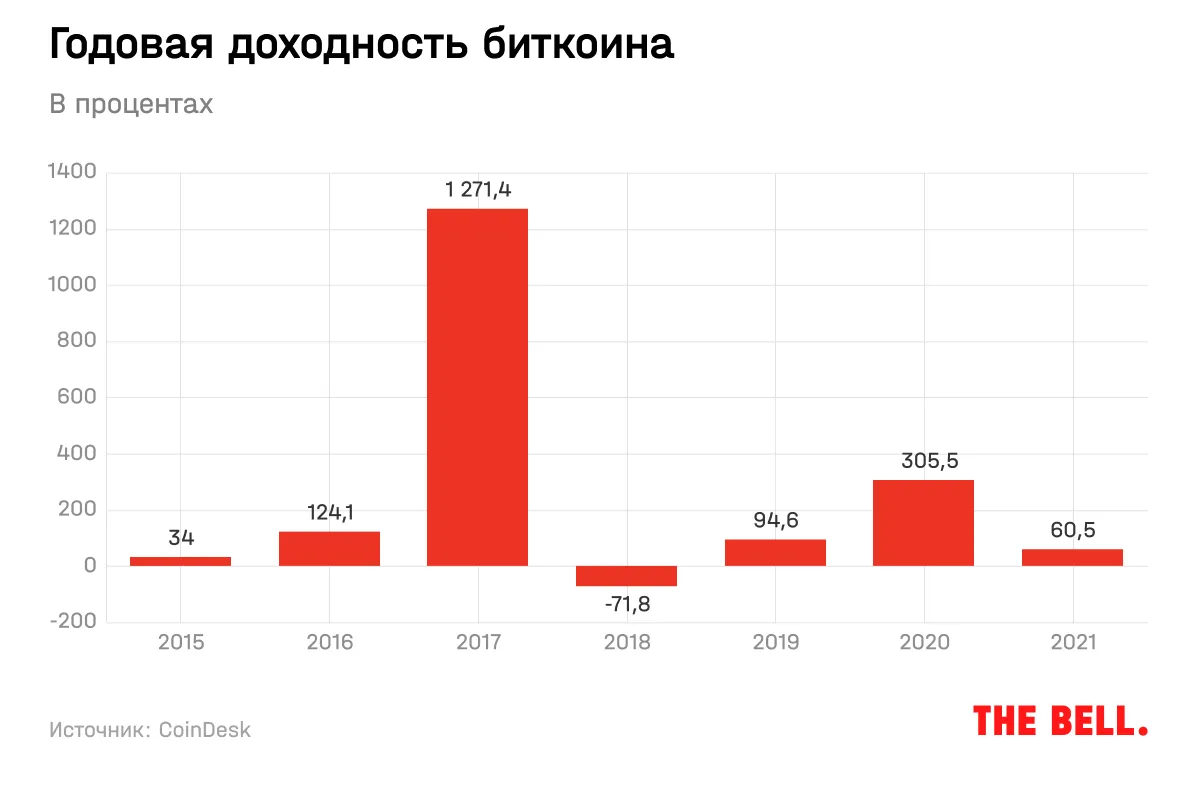

Курс биткоина, самой популярной и крупнейшей по капитализации криптовалюты, за год вырос на 60%, значительно опередив акции (индекс S&P 500 вырос на 27%) и облигации (Vanguard Total Bond Market Index снизился 3,49%). Хотя для самого биткоина это худший показатель с 2018 года.

Росту стоимости биткоина способствовало его растущее признание среди инвесторов, бизнеса и отдельных регуляторов. В июле основатель Tesla Илон Маск заявил, что компания будет принимать биткоин в качестве средства оплаты, если для ее майнинга будет использоваться энергия из экологически чистых источников. Mastercard, вслед за PayPal, в октябре анонсировала добавление криптовалютных платежей: пользователи платежной системы смогут покупать, продавать и хранить цифровые активы.

В сентябре биткоин впервые стал официальным платежным средством в Сальвадоре. Еще одним позитивным событием стал запуск в США первого биржевого инвестфонда (ETF), привязанного к фьючерсам на биткоин.

Кроме того, в ожидании разгона инфляции частные инвесторы и даже компании стали вкладываться в биткоин, рассчитывая на то, что благодаря ограниченности эмиссии он станет «новым золотом», отмечал JPMorgan. В сентябре Morgan Stanley первым из крупнейших американских банков в США предложил своим состоятельным клиентам инвестировать в биткоин-фонды. Позже такую возможность получили и клиенты JP Morgan. Как писала Financial Times со ссылкой на исследование фонда Intertrust, к 2026 году хедж-фонды планируют держать в криптовалюте 7,2% своих активов.

Производитель ПО MicroStrategy, по данным на конец 2021 года года, держал в биткоинах $5,9 млрд — для покупки криптовалюты компания даже выпускала облигации и проводила SPO. При этом общая стоимость компании составляла $6,1 млрд.

Состоятельные инвесторы также стали благосклоннее относиться к криптовалютам. Основатель брокерской компании Interactive Brokers Томас Петтерфи в 2017 году выкупил страницу рекламы в The Wall Street Journal (WSJ), чтобы предупредить об опасностях фьючерсов на биткоин, а сейчас рекомендует держать 2-3% личного состояния в криптовалютах на случай, если фиатные — «пойдут к черту», напоминает Bloomberg. Основатель крупнейшего хедж-фонда в мире Bridgewater Associates Рэй Далио недавно раскрыл, что у него в портфеле есть «немного» биткоинов и Ethereum, хотя еще за несколько месяцев до этого ставил под сомнение их полезность как средства сбережения.

Не только биткоин

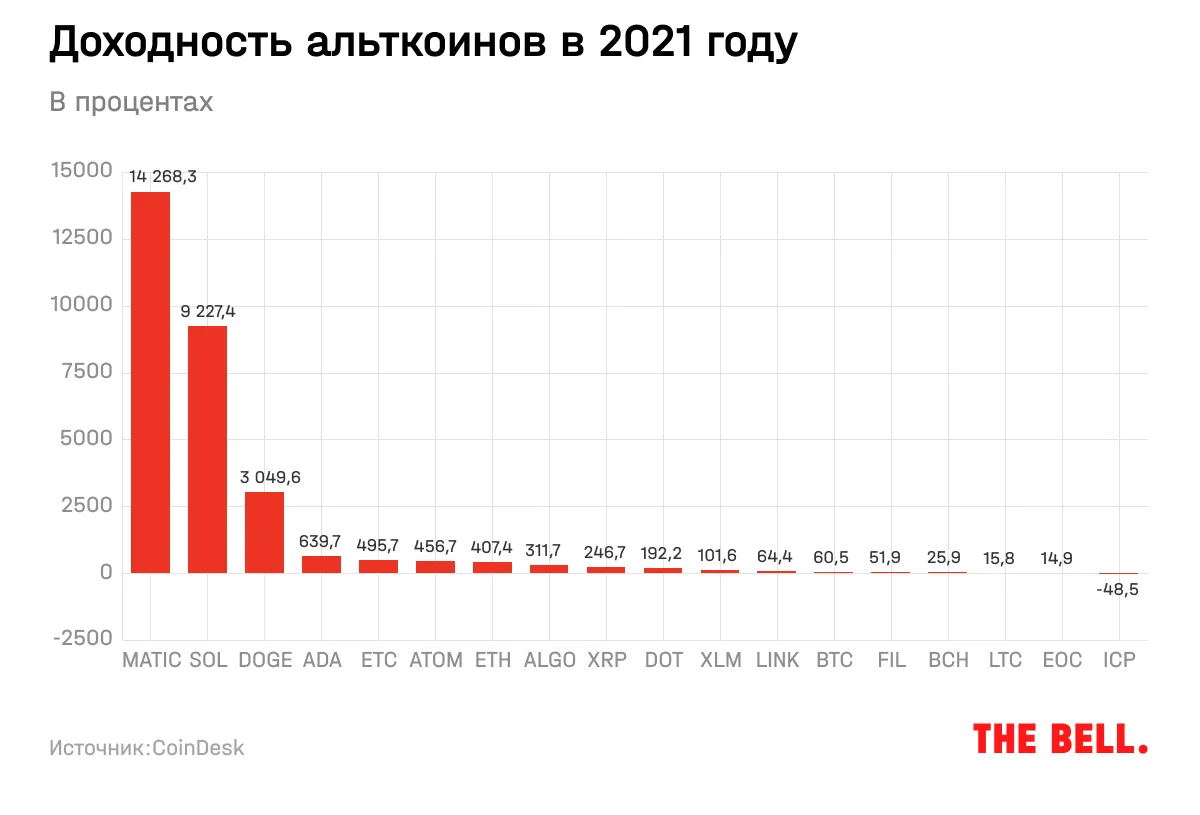

Успехи биткоина весь год толкали рынок криптовалют вверх, хотя сам он постепенно уступал место альткоинам (так называют все криптовалюты, появившиеся после биткоина), растущим еще быстрее. По данным CoinMarketCap, за 2021 год доля биткоина в общей капитализации крипторынка сократилась с 70,2% до 40,1%, доля Ethereum выросла с 11% до 20,2%, остальных альткоинов — с 18,8% до 39,7%.

Среди лидеров роста — мемная криптовалюта Dogecoin (DOGE). Одна из главных причин ее успеха — поддержка Илона Маска, который регулярно писал об альткоине в Twitter. В декабре 2020 года основатель Tesla написал «Одно слово: Doge», после чего криптовалюта подорожала почти на 30%. В январе цена Dogecoin подскочила больше чем на 10% после того, как бизнесмен объявил, что ее будут принимать в качестве оплаты при покупке аксессуаров и других товаров в магазине Tesla. Dogecoin также пользуется популярностью среди трейдеров с Reddit, которые решили разогнать криптовалюту после успеха с Gamestop.

Но не только хайп подпитывал альткоины в 2021 году. Если стоимость биткоина росла за счет роста интереса компаний, то главному альткоину — Ethereum — помогал рост интереса разработчиков. На его блокчейне были созданы набирающие популярность NFT и DeFi (децентрализованные финансовые сервисы). В последнее время он сталкивался с проблемой масштабируемости: поскольку все больше людей используют блокчейн Ethereum, он стал очень медленным. Эти трудности и высокие комиссии дали пространство для роста других альткоинов. Самый быстрорастущий токен Polygon (MATIC) — это сайдчейн второго уровня, совместимый с блокчейном Ethereum, который работает быстрее и с меньшей комиссией.

Составить конкуренцию Ethereum пытается и быстрорастущий проект Solana (SOL). По мнению Bank of America, он может стать платежной системой вроде Visa в экосистеме цифровых активов. Solana может проводить около 65 тысяч транзакций в секунду (Ethereum — десятки, и не тысяч) со средней комиссией за транзакцию $0,00025, однако этот блокчейн менее децентрализованный и безопасный.

Перспективы криптовалют

Энтузиасты надеются на дальнейшее признание криптовалют. Большим шагом к этому станет появление метавселенных, внимание к которым в последние месяцы резко выросло (об этом мы писали здесь). За криптовалюты, как минимум, можно будет покупать цифровые товары.

Основатель Meta (бывший Facebook) Марк Цукерберг указывал на то, что создание метавселенной предусматривает поддержку криптографических и NFT-проектов. Walmart, в конце декабря раскрывший свои планы по развитию метавселенной подал заявку на регистрацию нескольких новых товарных знаков, которая указывает на то, что корпорация планирует запустить свою виртуальную валюту и NFT.

Запуск первого ETF на базе биткоин-фьючерсов может быть началом в развитии регулируемых инвестиционных криптоинструментов. Следующим шагом должно стать одобрение спотового биткоин-фонда, который будет точнее следовать за стоимостью криптовалюты (подробнее о различиях в двух типах фондов мы рассказывали здесь). Инвестфонд Grayscale уже подал заявку на преобразование своего биткоин-траста в спотовый ETF. Это может привлечь еще больше инвесторов, так как позволит вкладываться в криптовалюту через надежные биржи.

Вероятность появление такого фонда повышает благосклонное отношение к криптовалютам председателя Комиссии по ценным бумагам и биржам США Гэри Генслера, занявшего этот пост в феврале 2021-го. Ранее он заявлял, что не планирует запрещать криптовалюты, и считает, что они могут способствовать экономическому прогрессу, но только при сильном и продуманном регулировании. Главным препятствием для запуска спотового ETF на биткоин Генслер как раз называет отсутствие надзора за криптовалютой, что вызывает опасение по поводу возможностей для мошенничества и манипуляций.

Кроме того, в 2024 году ожидается происходящий раз в четыре года «халвинг» биткойна, когда вознаграждение для майнеров уменьшается вдвое. Исторически это позитивно влияло на котировки криптовалюты в долгосрочной перспективе, отмечают аналитики SberCIB.

Риски криптовалют

C начала 2022 года биткоин подешевел более чем на 15%. Повлияли два фактора: ожидание более быстрого роста ставок и грядущее ужесточение регулирования в России.

Большую часть своей истории биткоин существовал в условии мягкой денежно-кредитной политики и нулевых ставок. Инвесторы были вынуждены искать активы с более высокой доходностью, и многие обратились к криптовалюте, приводил Bloomberg мнение президента криптовалютного хедж-фонда ProChain Capital Дэвида Тавила. Ожидаемое ужесточение денежно-кредитной политики может снизить спрос на криптовалюту.

В прошлом году Китай запретил майнинг и признал незаконными все операции с криптовалютами на территории страны. Cначала криптовалюты упали, но уже через два дня восстановились и продолжили расти. На этой неделе по похожему пути предложил пойти российский Центробанк. Хотя высока вероятность, что полный запрет не будет введен, биткоин и другие криптовалюты сильно упали в цене.

В других странах тоже обсуждается ужесточение регулирования криптовалют, хотя и не такое серьезное. Только на этой неделе финансовый регулятор Сингапура рекомендовал компаниям, работающим с криптовалютами, воздержаться от публичной рекламы своих услуг, а британский надзорный орган предложил разрешить рекламировать криптоактивы только состоятельным и опытным инвесторам. В Испании регулятор также ввел контроль за рекламой криптовалюты и обязал предупреждать в ней, что такие активы не регулируются и не подходят для частных инвесторов, так как они рискуют потерять все свои деньги.

Стоит ли включать криптовалюту в портфель

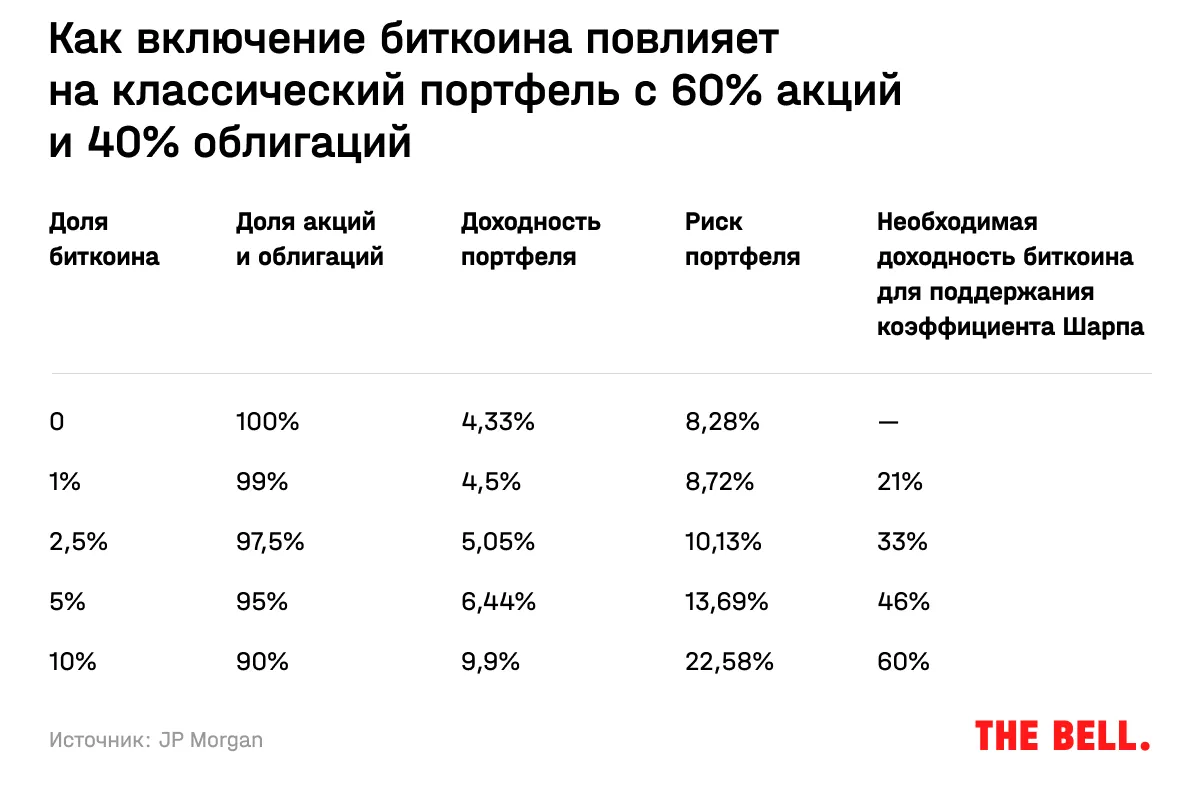

Несмотря на развитие и растущую популярность, пока у криптовалют есть существенные ограничения. Высокая волатильность делает их малопригодными для выполнения функций денег, то есть быть средством обращения и сбережений, отмечает JP Morgan. Инвестбанк также рекомендует с осторожностью подходить к включению криптовалют в портфель. Он исследует три роли, которые криптовалюты могут выполнять в портфеле, — диверсификатора, хеджа от инфляции и актива роста (как акции технологических компаний).

Криптовалюта не лучший выбор для диверсификации, так как она демонстрирует нестабильную корреляцию с акциями и облигациями, отмечают аналитики. До пандемии криптоактивы мало коррелировали с основными фондовыми индексами, но в 2020 году это изменилось «после экстраординарного ответа центрального банка на кризис» в США, показало исследование МВФ. В 2017-2019 годах коэффициент корреляции биткоина и S&P 500 составлял 0,01, но в 2020-2021 годах показатель подскочил до 0,36. Сильная корреляция между криптовалютой и акциями была заметна и в развивающихся странах: для индекса MSCI EM и биткоина в в 2020–2021 годах она составила 0,34, что в 17 раз выше, чем в предыдущие годы.

Некоторые компании фактически являются прокси-ставками на курс биткоина, но и они демонстрируют высокую волатильность: с пиковых значений стоимости биткоина ($67,5 тыс.), зафиксированных 9 ноября, акции MicroStrategy подешевели на 52%, а криптовалютной биржи Coinbase, выручка которой зависит от цены и волатильности биткоина — на 44%. Обе акции торгуются на российских биржах.

JP Morgan сравнил цену биткоина с двумя показателями — инфляционными ожиданиями и breakeven rate (разницей в ставках между казначейскими облигациями с плавающей и фиксированной купонной доходностью с одинаковой дюрацией). Сравнение не дало корреляции, которая доказала бы, что криптовалюта может служить эффективным хеджем от инфляции.

Инвестбанк также сомневается, что криптовалюты могут заменить или дополнить акции технологических компаний как активы роста, потому что они гораздо более волатильны и меньше регулируются. JP Morgan предлагает рассматривать криптовалюту больше как колл-опцион на лежащую в его основе блокчейн-технологию. Как держатель колл-опциона не может влиять на компанию, так и инвесторы в биткоин не могут повлиять на развитие криптовалюты.