Как заработать на чужих долгах. Три компании, которые могут выиграть на росте частного кредитования

The Bell

Крупнейшие игроки на рынке прямых инвестиций (private equity) планируют в скором времени запустить ETF, которые позволят частным инвесторам вложиться в рынок частного кредитования (private debt). Ожидается, что приток этого капитала может стать новым драйвером роста для отрасли, которая раньше полагалась только на институциональных инвесторов. Аналитик «Bell.Инвестиций» Анастасия Долгова выбрала три компании, которые могут выиграть на росте частного кредитования.

Почему растет рынок частного кредитования

На альтернативные активы сейчас приходится только 3% от всех активов индивидуальных инвесторов, стоимость которых оценивается в $150 трлн. В будущем эта доля превысит 10%, а драйвером для такого роста станет частное кредитование, считает Эрик Могелоф, глава Global Client Solutions в KKR, одного из крупнейших управляющих активами.

Частное или прямое кредитование (Private Debt) стало одним из самых быстрорастущих сегментов всей глобальной финансовой системы за последние 15 лет. О том, что такое прямое кредитование, и других видах альтернативных активов мы рассказывали здесь. Частное кредитование стало заметным во время мирового финансового кризиса, когда крупнейшие банки отказались от кредитования бизнесов. Это вывело на рынок новый класс частных кредиторов, которые помогали финансировать бизнес. Прежде всего речь идет об Apollo, KKR и Blackstone, которые остаются крупнейшими компаниями по объему активов под управлением (AUM), которые инвестируют в альтернативные активы.

Текущее увеличение интереса к частному кредиту со стороны заемщиков обусловлено тем, что такие займы могут быть адаптированы под конкретные нужды, предлагая большую гибкость в условиях по сравнению с традиционными банковскими кредитами. Частный долг все активнее участвует в финансировании проектов: например, частично с его помощью был построен стадион Соу-Фай в Лос-Анджелесе стоимостью $5,5 млрд.

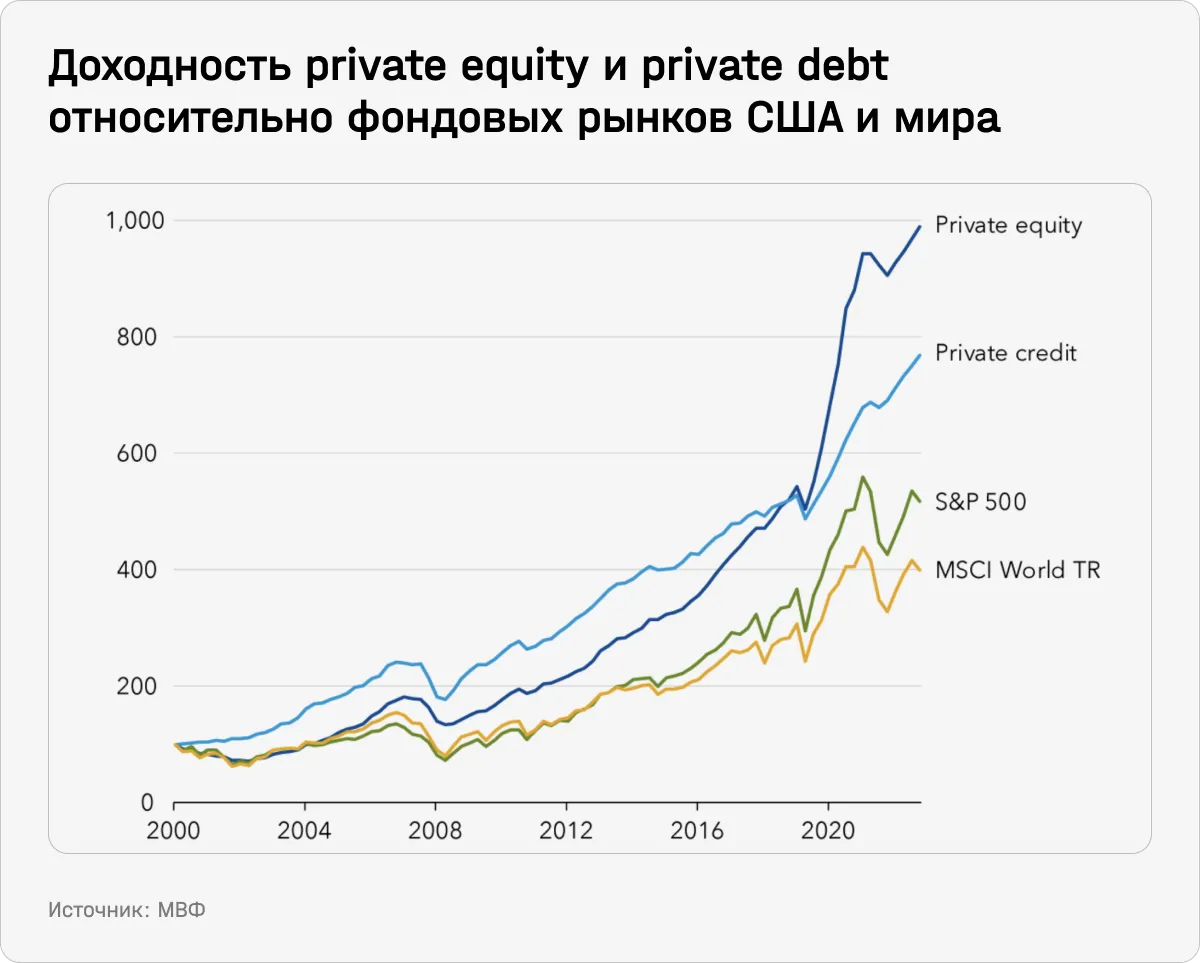

Со стороны инвесторов интерес обусловлен высокой доходностью (на уровне акций) при относительно низкой волатильности по сравнению с рынком рисковых займов (leveraged loans) и «мусорных» облигаций (junk bonds, ВДО). С 2020 по 2023 год частное кредитование обеспечивало в среднем 10,4% годовой доходности. Ведущая аналитическая компания Preqin ожидает, что в 2023–2029 годах доходность составит 12% годовых.

Количество инвесторов в лице ограниченных партнерств (LP), желающих увеличить вложения в частное кредитование, сейчас составляет почти 40%, подсчитали аналитики Goldman Sachs, а сократить или приостановить — вдвое меньше. LP — форма бизнеса, при которой партнеры несут ответственность только в пределах своих инвестиций и имеют ограниченное влияние на операционные решения, не участвуют в управлении.

По итогам 2023 года объем рынка Private Debt (то есть активы под управлением) достиг $2 трлн во всем мире, что примерно в 10 раз больше, чем в 2009 году, сообщает МВФ. При этом McKinsey считает, что уже сейчас адресный рынок (TAM) частного кредитования превышает $34 трлн только в США и продолжит расти. «Банки предоставляют менее 20% всех кредитов предприятиям», — сказал Марк Роуэн, соучредитель и CEO Apollo Global Management.

В качестве основных причин роста рынка McKinsey указывает расширение частного кредитования на более широкий спектр активов, включая, например, покупки самолетов, лизинг дорогостоящего оборудования и др. Также компания считает, что в будущем можно ожидать сдвиг профиля клиентов Private debt от смолл-кэпов с повышенной долговой нагрузкой к более крупным компаниям с рейтингом инвестиционного уровня и потребностью в финансировании масштабных инфраструктурных проектов или, например, крупных объектов недвижимости. Неслучайно, что в этом году состоялась крупнейшая в истории частного долга сделка стоимостью $7,5 млрд. Поддерживаемый Nvidia технологический стартап CoreWeave получил заем для развертывания инфраструктуры ИИ от группы кредиторов во главе с Blackstone и при стратегическом участии Magnetar и Coatue. Участие в финансировании также приняли Carlyle, CDPQ, DigitalBridge Credit и др.

Теперь гиганты Уолл-стрит, включая Apollo Global Management, BlackRock, Capital Group, KKR и State Street, устроили настоящую гонку за то, чтобы сделать неторгуемые долги ликвидными и доступными для массового инвестора через ETF (коротко об этом мы писали тут). Раньше этот рынок был доступен только институциональным и сверхбогатым инвесторам, а основной спрос приходился на институциональных инвесторов, в основном — пенсионные и страховые фонды. Приток средств частных инвесторов может еще больше увеличить капитал, доступный управляющим.

Частным инвесторам, которые захотят вложиться в частное кредитование через ETF, нужно будет учитывать несколько специфических рисков. PE-фонды с уклоном в частное кредитование (особенно краткосрочное) сосредоточены в нишах, где банки не работают или откуда они ушли, что может быть сигналом о повышенных рисках. А еще надзор за такими фондами ниже, чем за теми, что уже доступны частным инвесторам, а потому, как считает МВФ, требует «более пристального внимания» регуляторов из-за рисков для финансовой системы. Тем не менее сам МВФ не считает ситуацию опасной, отмечая, что риски нестабильности контролируются, поскольку кредитное плечо остается умеренным, а капитал заморожен на долгосрочный период.

Президент Федерального резервного банка Миннеаполиса Нил Кашкари считает, что рост частного кредитного рынка может даже привести к снижению системного риска в финансовой системе США. Это может быть связано с тем, что банки могут столкнуться с резким оттоком депозитов (как это было в случае с крахом нескольких региональных банков в марте 2023-го), в то время как PE-фирмы привлекают капитал на долгий срок.

О некоторых из перспективных компаний на этом рынке мы уже рассказывали здесь, здесь и здесь. Отметим, что весь пласт PE-фондов торгуется на повышенных мультипликаторах и назвать их однозначно дешевыми сейчас нельзя. Для инвесторов, которые не готовы будут вкладываться в частный долг через фонды, мы выбрали три компании, у которых он занимает существенную долю бизнеса и которые все еще выглядят привлекательно.