«Пандемии придет конец». Во что советует инвестировать JPMorgan в 2022 году

JPMorgan, чья команда аналитиков недавно в шестой раз подряд была признана лучшей в США изданием Institutional Investor, выпустил один из самых оптимистичных прогнозов по рынкам на 2022 год. Вслед за стратегиями Bank of America и Goldman Sachs мы нашли и этот отчет. Аналитики JPMorgan предсказывают, что 2022-й станет годом фактического окончания пандемии, и ждут от рынков пусть и более умеренного, чем в уходящем году, но все же неплохого роста. Чего ждать и на что обратить внимание инвесторам?

Хотите стать подписчиками новой рассылки The Bell об инвестициях и получать такие материалы первыми? Оставьте свой e-mail.

Прогноз на будущий год

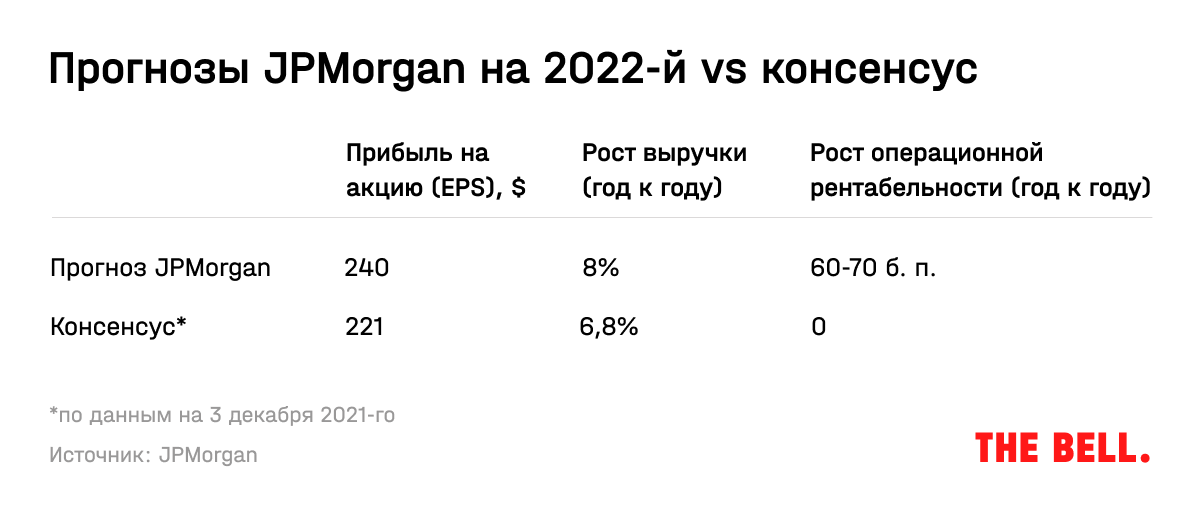

Аналитики JPMorgan ожидают от рынков пусть и более умеренный, чем в этом году, но все же неплохой рост: индекс S&P 500, по их прогнозу, должен вырасти до 5050 пунктов (апсайд 8,9% к текущему уровню). Это произойдет благодаря более быстрому, чем ожидают рынки, росту корпоративных прибылей (на 13–15%) и улучшению рентабельности (см. табл. ниже).

Также в JPMorgan ожидают более мягкой, по сравнению с рынком, денежно-кредитной политики (ДКП) в преддверии промежуточных выборов в США. Как пояснил один из авторов отчета в интервью Bloomberg 14 декабря, в инвестбанке считают, что ФРС придется учитывать влияние ДКП на экономический рост: в JPMorgan прогнозируют более низкий по сравнению с консенсусным рост ВВП США в 2022 году.

Несмотря на сокращение стимулов ФРС, аналитики прогнозируют увеличение балансов центробанков развитых стран еще примерно на $1,1 трлн в 2022 году. Доходность 10-летних трежерис к концу года, по прогнозу, вырастет до 2,25%, что скажется на стоимости заимствований по всему миру.

Экономика США, по мнению аналитиков банка, справится с ростом ставок по трем причинам:

- «Избыточные сбережения» потребителей оцениваются в $2,5 трлн, а цены на активы, особенно на недвижимость, продолжат расти. Потребительские расходы в 2022-м вырастут на 3,1%;

- Компании в хорошей форме: рекордные запасы кэша и сильные фундаментальные показатели будут способствовать росту корпоративных инвестиций на 4,8%;

- Расходы государства вырастут на $250 млрд по сравнению с 2021-м.

Главный риск для прогноза и для рынка — более жесткая ДКП центробанков, что может потребоваться в случае более медленного открытия экономики Китая, новых проблем с цепочками поставок, сохранением дефицита на рынке труда и развитием других проинфляционных факторов. В базовом прогнозе инфляция хоть и останется главной темой на рынках, но рост цен, в отличие от нынешней ситуации, будет происходить только в отдельных сегментах.

Самый важный рынок сейчас — это рынок труда, говорится в отчете, и в JPMorgan ожидают, что он будет восстанавливаться за счет сильного увеличения зарплат (подробнее о том, почему за рынком труда придется внимательно следить в будущем году, — в другом тексте финансовой рассылки).

Новые штаммы могут появляться, но благодаря повышению коллективного иммунитета, снижению смертности и новым лекарствам пандемия фактически окончится, говорится в отчете JPMorgan. В итоге рынки и экономика вернутся в нормальное, допандемийное состояние, сказал Reuters главный стратег инвестбанка Марко Коланович.

Осеннее замедление бизнес-активности в Европе, Азии и США было вызвано в том числе ростом заболеваемости и локдаунами в Европе, дисбалансом спроса и предложения из-за нарушения цепочек поставок и явно опережающим ростом расходов американских потребителей на товары, а не сервисов и услуг, которые страдают от локдаунов. В будущем году влияние этих факторов должно ослабнуть: в JPMorgan прогнозируют улучшение ситуации с поставками и возвращение в норму привычек потребителей, которые снова начнут тратить деньги на сервисы, а не только на товары.

На какие сектора ставить инвесторам

По ожиданиям аналитиков, большая часть рыночного апсайда будет реализована до начала второго полугодия 2022-го — и любые откаты до этого могут использоваться для увеличения позиции. Хотя в инвестбанке не ожидают снижения ни одного из главных индексов американских бирж больше чем на 10%.

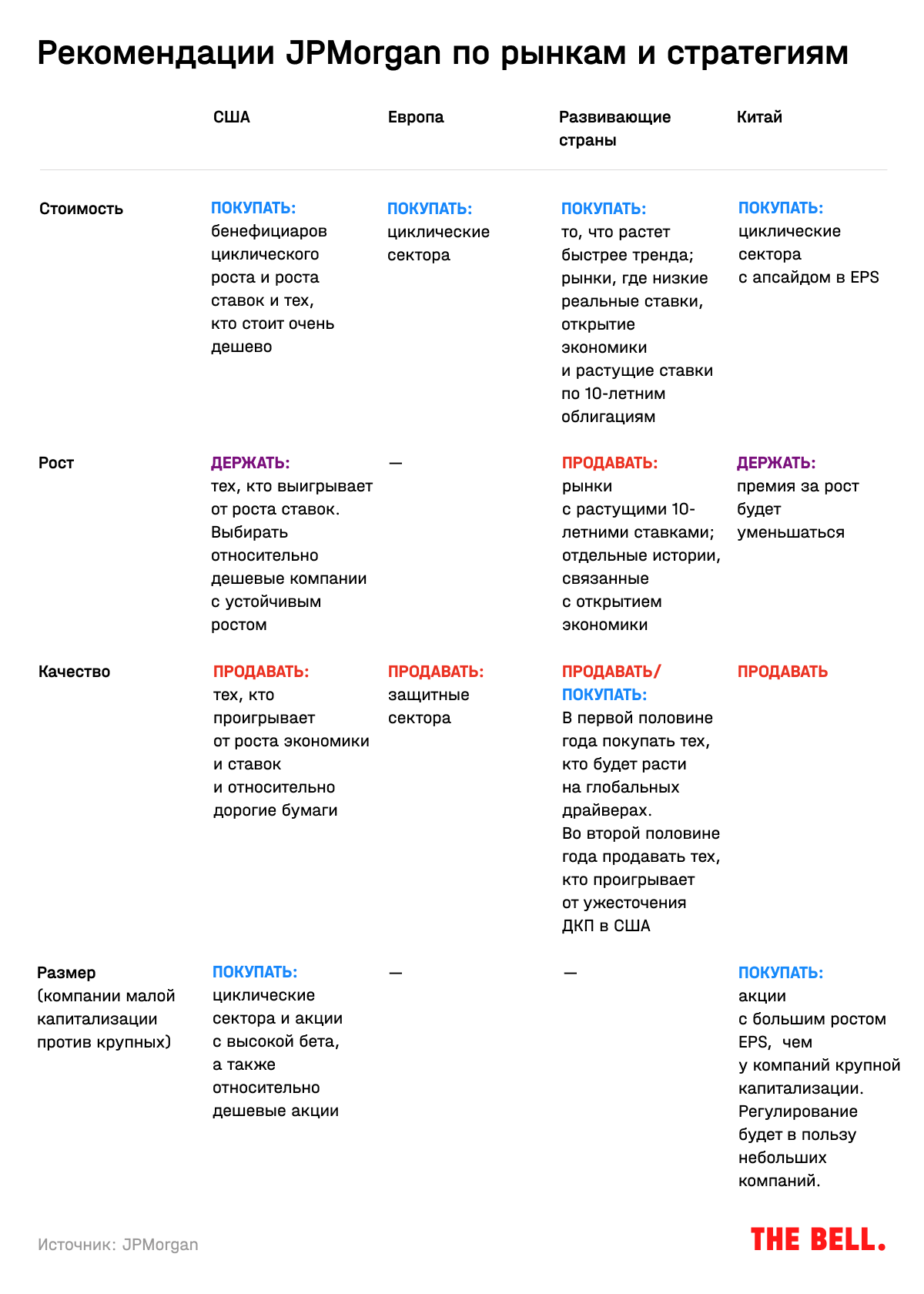

В целом рефляционный тренд на рынках продолжится, считают в JPMorgan, поэтому инвесторам стоит обратить внимание на цикличные сектора, прибыли которых в большей степени зависят от ситуации в экономике, и при прочих равных выбирать:

- энергетику (в инвестбанке ожидают рост стоимости Brent до $90 в 2022-м) и финансы (банки одни из немногих выигрывают от ожиданий роста ставок, но не товаров первой необходимости и не стоимости коммунальных услуг);

- потребительские сервисы, но не потребительские товары;

- здравоохранение, но не другие защитные сектора;

- компании малой капитализации, а не крупные компании.

Несмотря на то что технологические компании сильны с фундаментальной точки зрения, рост ставок окажет на них дополнительное негативное влияние. Сектор развлечений и отдыха имеет особо привлекательные показатели риск-премии, отмечают аналитики.

Акции стоимости, по прогнозу, опередят акции роста на 15%, но и среди акций роста можно найти хорошие инвестидеи, верят аналитики. Вот на что стоит обратить внимание инвесторам при выборе компаний:

Кроме того, в JPMorgan положительно смотрят на развивающиеся рынки в целом (прогноз — рост на 18%) и акции китайских компаний. На днях инвестбанк повысил прогноз по росту экономики Китая в четвертом квартале 2021-го и 2022-м.

Какие акции выбирать

Аналитики выбрали топ-акции США, отдельно выделив лучшие компании для стратегий роста и стоимости. А мы расскажем о нескольких перспективных, по версии JPMorgan, секторах и компаниях. Банк перечисляет основные драйверы для отдельных компаний, но не риски — это стоит учитывать. Как и то, что апсайд в некоторых акциях может появиться только после снижения их стоимости.

Крупные банки

Аналитики ожидают в 2022 году умеренный рост кредитования и чистого процентного дохода банков благодаря росту ставок (обычно стоимость фондирования повышается медленнее стоимости капитала). В целом кредитное качество заемщиков останется на высоком уровне, однако банкам придется увеличить резервы (их снижение было одним из главных драйверов роста банков в 2021-м). Акции традиционных кредитных организаций из-за ожиданий ужесточения ДКП росли быстрее бумаг инвестиционных банков, однако по-прежнему выглядят привлекательно, говорится в отчете.

Ключевой риск для сектора — замедление восстановления экономики из-за нового варианта дельта-штамма, что отложит повышение ставки и одновременно ухудшит ситуацию с инфляцией. Это, в свою очередь, увеличит расходы банков. Кроме того, давление на банки после смены глав регуляторов усиливается, а от роста корпоративного налога банки могут пострадать сильнее всего.

Банкам придется увеличить расходы на технологии, чтобы отвечать спросу клиентов на криптовалюту, диджитал и инновационные продукты, а также IT-инфраструктуру и автоматизацию, чтобы эффективнее конкурировать с финтехом.

Идея (стоимость): Bank of America

Целевая цена*: $43,84

Рекомендация: покупать

* Здесь и далее — прогноз по состоянию на 3 декабря, целевая цена — на 31 декабря 2022-го.

Фармацевтика — мейджоры

Сектор привлекателен по оценкам: фармацевтические мейджоры (к которым, очевидно, относятся Pfizer, Merck, AbbVie и др.) к началу декабря торговались с дисконтом в 35% по сравнению с индексом S&P 500 (≈13,3x EPS 2022-го против 20). Это одна из самых больших скидок больше чем за 15 лет, особенно учитывая сильные фундаментальные показатели. Дисконт может сократиться с увеличением денежных потоков по мере увеличения продаж, а также в случае большей ясности с реформой ценообразования на рынке лекарств в США, что, по ожиданиям JPMorgan, должно позитивно сказаться на оценке компаний.

Идея (рост): Eli Lilly

Целевая цена: $249,13

Рекомендация: покупать

Несмотря на то что компания торгуется с премией к другим мейджорам, это более чем оправданно, считают в JPMorgan: основной бизнес (лекарства от сахарного диабета), а также рост продаж нескольких других препаратов компании будут способствовать росту EPS на 16–19% в год в ближайшие 5 лет. Кроме того, в перспективе лечение болезни Альцгеймера может ускорить этот рост на горизонте до конца десятилетия — в июне препарат «Донанемаб» получил от Управления по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA) статус «прорывной терапии».

Идея (стоимость): AbbVie

Целевая цена: $115,91

Рекомендация: покупать

Компания торгуется с ≈8x EPS 2022-го и явно недооценена. При этом у нее растут продажи неосновных препаратов: Skyrizi, Rinvoq, Vraylar, CGRP и др. Несмотря на то что продажи основного продукта — препарата от ревматоидного артрита Humira — аналитики могут просчитать только до 2024-го (видимо, из-за постепенного истечения патентов), в JPMorgan прогнозируют темпы роста выручки компании во второй половине выше среднеотраслевого.

Технологии

Пандемия ускорила тренд на цифровизацию, что в целом увеличит справедливую оценку интернет-компаний по сравнению с допандемийными уровнями. В JPMorgan выделяют направление e-commerce и сервисы, работающие по подписке, из-за снижения конкуренции (видимо, имея в виду, что крупные игроки будут увеличивать свою долю рынка), более быстрого роста и в целом лучших операционных условий по сравнению с онлайн-рекламой. Сейчас на онлайн приходится примерно ≈20% ритейла — и в некоторых категориях, например в продуктах, в долгосрочной перспективе на него будет приходиться 40–50% продаж.

Темпы роста рынка онлайн-рекламы, по прогнозу JPMorgan, замедлятся (до 16% в 2022-м против 30% в 2021-м), а компании пострадают от роста конкуренции и новой политики Apple в отношении таргетирования рекламы. Онлайн-путешествия и особенно райдшеринг будут расти, а Uber и Lyft покажут существенный рост EBITDA в 2022-м.

Идея (рост): Amazon

Целевая цена: $3443,72

Рекомендация: покупать

Amazon расширил свою сеть распределительных центров в два раза за последние два года, что позволит компании увеличить число обрабатываемых заказов в день и начать сокращать расходы. Кроме того, компания может увеличить цены для ≈200 млн своих подписчиков. В итоге ее выручка может увеличиться на 20% в 2022-м, операционная рентабельность — на 100 б. п.

Идея (рост): Microsoft

Целевая цена: $330,08

Рекомендация: покупать

Цифровизация бизнеса — еще один из важных трендов, ускорившихся во время пандемии, а бизнес Microsoft находится на пересечении цифровой трансформации, облачных вычислений и продуктивности (приложения семейства Office и др.). Благодаря эффекту масштаба доля Microsoft на рынках будет расти, что будет приносить компании стабильный денежный поток при высокой рентабельности.

Идея (рост): Apple

Целевая цена: $164,77

Рекомендация: покупать

В JPMorgan ожидают более сильного спроса на iPhone 13 по сравнению с рыночными прогнозами, что вместе с поддерживающими 5G iPhone SE может принести компании рекордную годовую выручку от мобильных устройств. Кроме того, выручка от сервисов может расти быстрее 20% в год благодаря широкой диверсификации, несмотря на опасения по поводу регулирования игровой индустрии в Китае и изменения политики App Store (в сентябре суд в США разрешил использовать сторонние сервисы для покупок в приложениях).

Фото: getty images