Центральные банки развитых стран теряют доверие общества. Почему это усложнит борьбу с инфляцией?

Неспособность справиться с ростом цен подорвала доверие общества к центральным банкам в развитых странах — инфляционные ожидания, вполне возможно, сорвались с якоря. И это серьезно усложнит для регуляторов борьбу с инфляцией.

Эта статья была написана специально для рассылки Bell.Инвестиции. Подписывайтесь!

Как изменилось отношение к центробанкам

В прошлом году ФРС, ЕЦБ и Банк Англии были уверены, что инфляция носит временный характер и им не придется резко повышать ставки. В этом году центробанкам пришлось поменять риторику. Председатель ФРС Джером Пауэлл уже говорит, что для разработки надлежащей денежно-кредитной политики стоит признать: «экономика часто развивается неожиданным образом», а инфляция может преподнести новые сюрпризы. Эпоха сверхнизкой инфляции, которая предшествовала пандемии, вряд ли вернется, считает теперь председатель ЕЦБ Кристин Лагард.

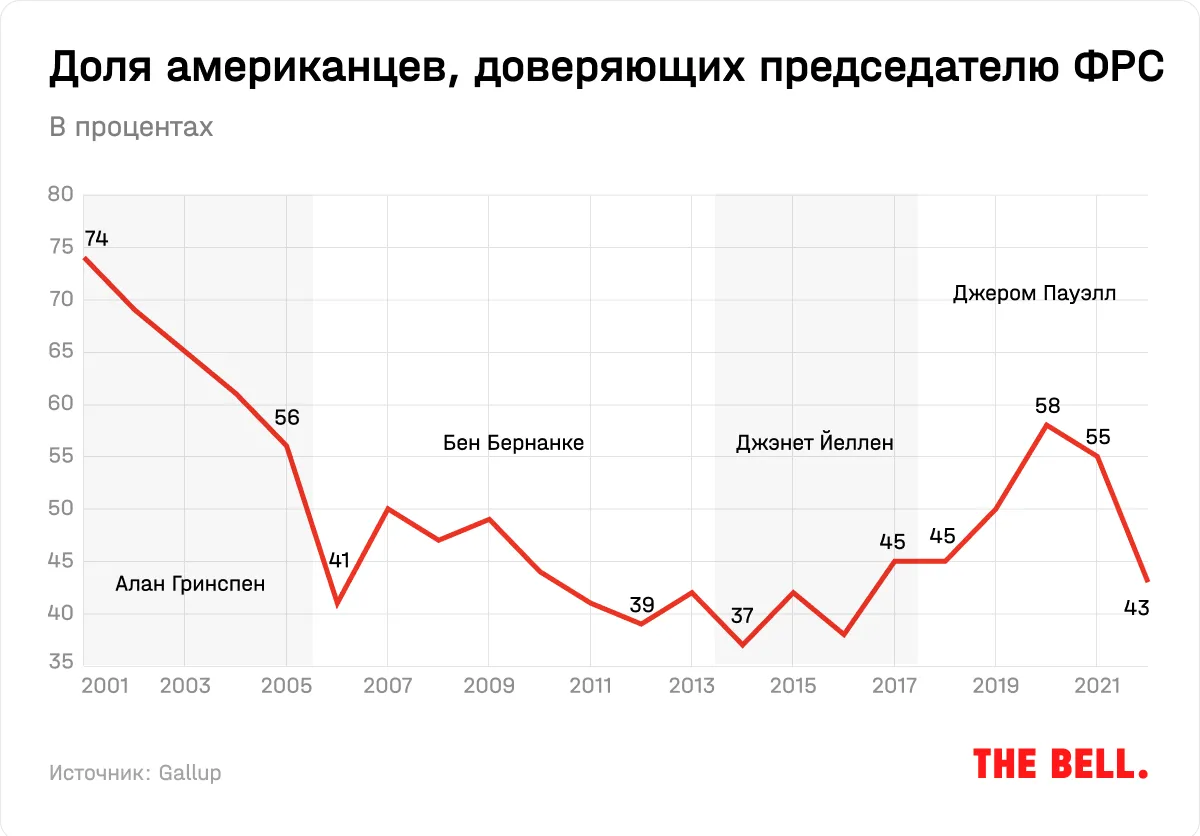

Несмотря на признание ошибки, неправильная оценка ситуации с инфляцией уже негативно сказалась на репутации центробанков. Менее половины взрослого населения США, большинство которого не видело такого высокого уровня инфляции, доверяют в экономических вопросах Пауэллу, показало апрельское исследование Gallup.

В Канаде ЦБ тоже находится в шатком положении: 46% верят в его способность должным образом выполнить свои полномочия по сдерживанию инфляции, 41% — нет, следует из июньского опроса института Ангуса Рейда. Чуть менее половины респондентов считают, что их финансовое положение ухудшилось по сравнению с прошлым годом, это максимум за 12 лет.

Доверие общества к Банку Англии находится на рекордно низком уровне. Согласно квартальному опросу регулятора, впервые за всю историю больше людей были недовольны его работой, чем удовлетворены в вопросе контроля над инфляцией.

Непопулярен среди населения и руководитель Банка Японии Харухико Курода. Недавно ему пришлось извиняться за слова о том, что потребители стали более толерантны к росту цен. Опубликованный в июне опрос Kyodo News показал, что 59% респондентов считают Куроду непригодным для этой должности.

Недовольна центробанками не только общественность, но и профессиональное сообщество. Действующих руководителей ЦБ критикуют даже их предшественники, нарушив неписаное правило не упрекать преемников, указывает председатель NatWest Group Говард Дэвис. Так, бывший председатель ФРС Бен Бернанке назвал ошибкой медленную реакцию регулятора на инфляцию. Экс-руководитель Банка Англии Мервин Кинг также заявил, что центральные банки, включая британский, совершили «серьезные ошибки, не действуя раньше».

Почему для ЦБ важно доверие

«Денежно-кредитная политика на 98% состоит из разговоров и только на 2% из действий», — говорил Бернанке. По его мнению, умение формировать рыночные ожидания с помощью публичных заявлений — один из самых мощных инструментов в арсенале регулятора.

С 1980-х годов после отмены золотого стандарта доверие к центральным банкам было таким же якорем для денежной системы, каким раньше было золото, отмечает старший редактор и колумнист Bloomberg Джон Отерс. Заслужившим доверие ЦБ даже не надо действовать — часто достаточно слов, пишет он. Председатель ФРС Алан Гринспен в 1996 году словами про «иррациональное изобилие», которые были восприняты как сигнал о перегретости фондового рынка, положил начало конца «пузыря доткомов». Марио Драги, занимавший пост председателя ЕЦБ, в 2012 году остановил долговой кризис, лишь пообещав сделать «все возможное».

Пол Волкер, председатель ФРС с 1979 по 1987 год, заработал репутацию инфляционного «психа» — человека, готового терпеть высокую безработицу ради победы над ростом цен, и до общественности в итоге дошло его сообщение, пишет The Economist. В недавней статье Джонатона Хейзелла из Лондонской школы экономики и его коллег утверждается, что после Волкера изменения в представлениях о долгосрочном денежном режиме оказались более важными, чем любой другой фактор в борьбе с инфляцией до пандемии коронавируса.

Однако в начале карьеры на посту ФРС у Волкера не было такого большого кредита доверия. Поэтому в начале 1980-х ему пришлось резко повышать ставки для борьбы с инфляцией и заплатить за это рецессией и двукратным ростом безработицы. Позже было проведено исследование, которое показало, что более высокий уровень доверия позволил бы чиновнику действовать менее жестко. Эта ситуация ярко иллюстрирует тот факт, что центробанку дороже обходится сдерживание инфляции при низком уровне доверия.

Исследование группы европейских экономистов показало, что высокий уровень доверия к центробанку снижает инфляционные ожидания. Коммуникация, среди прочего, позволяет регуляторам привязать ожидания к целевому уровню.

Растущие инфляционные ожидания могут сами по себе толкать инфляцию вверх, закрепившись в ценах и зарплатах, указывают профессора финансов Франческо Д’Акунто и Майкл Вебер. Они ведут к увеличению потребительских расходов, так как люди спешат приобрести нужные им товары по более низким ценам. Кроме того, ожидание ускорения инфляции может заставить их потребовать увеличения зарплат, чтобы сохранить покупательскую способность.

Пауэлл назвал данные по инфляционным ожиданиям главным фактором, повлиявшим на последнее решение о повышении процентных ставок на 75 базисных пунктов вместо 50. По данным предварительного опроса Университета Мичигана, американские домохозяйства ожидают инфляцию на уровне 5,4% в ближайший год (4,2% год назад) и 3,3% в год в течение следующих пяти лет (2,8% год назад). При этом профессиональные прогнозисты и финансовые рынки ждут, что через год инфляция в США будет близка к 2%.

Что происходит в России

«У населения не хватает доверия, чтобы понять, что Центральный банк всегда будет принимать решения, направленные на то, чтобы вернуть инфляцию в нужное русло», — признавала председатель ЦБ Эльвира Набиуллина. По ее словам, россияне очень короткое время жили в условиях низкой инфляции.

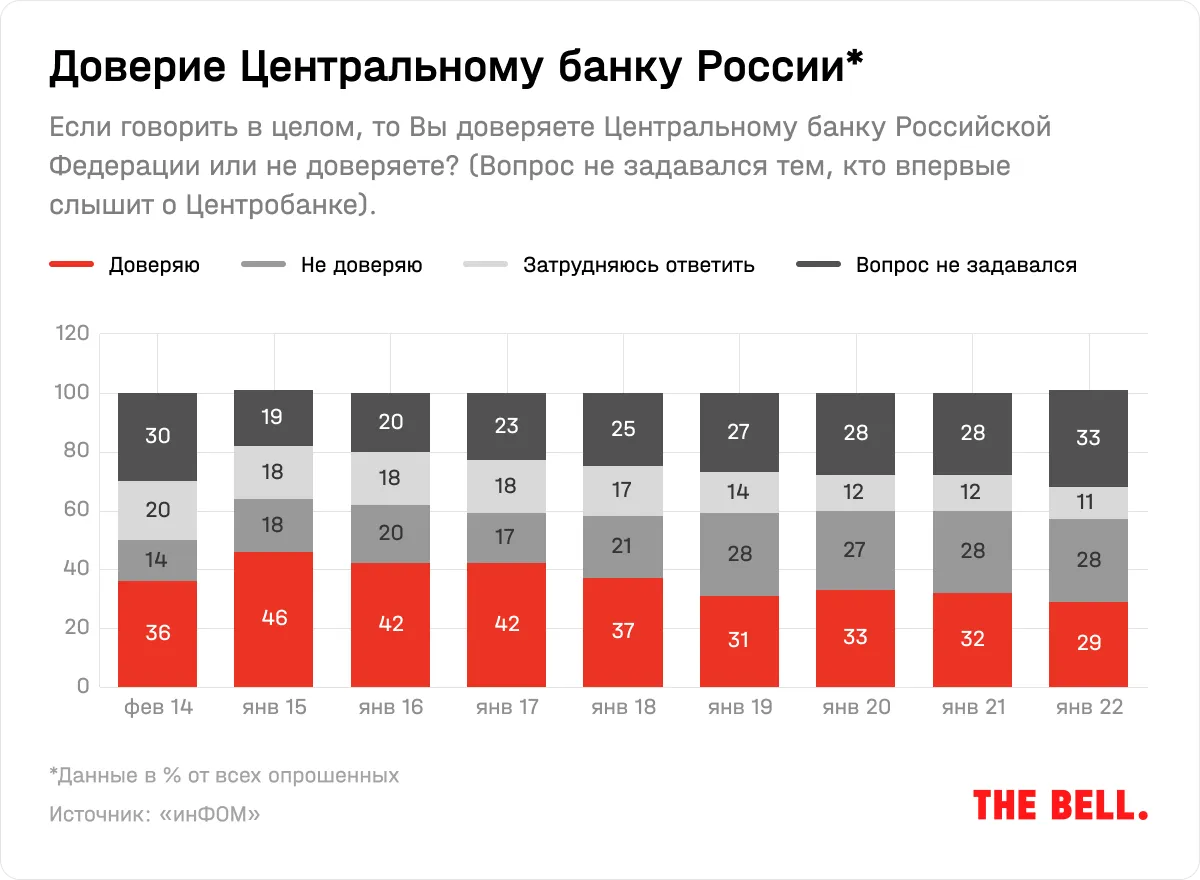

Уровень доверия к российскому ЦБ последние 8 лет снижался, следует из данных «инФОМ» (замер производится раз в год). В январе 2015 года 46% россиян выразили доверие регулятору, 18% — недоверие. В январе 2022 года эти показатели составили 29% и 28% соответственно.

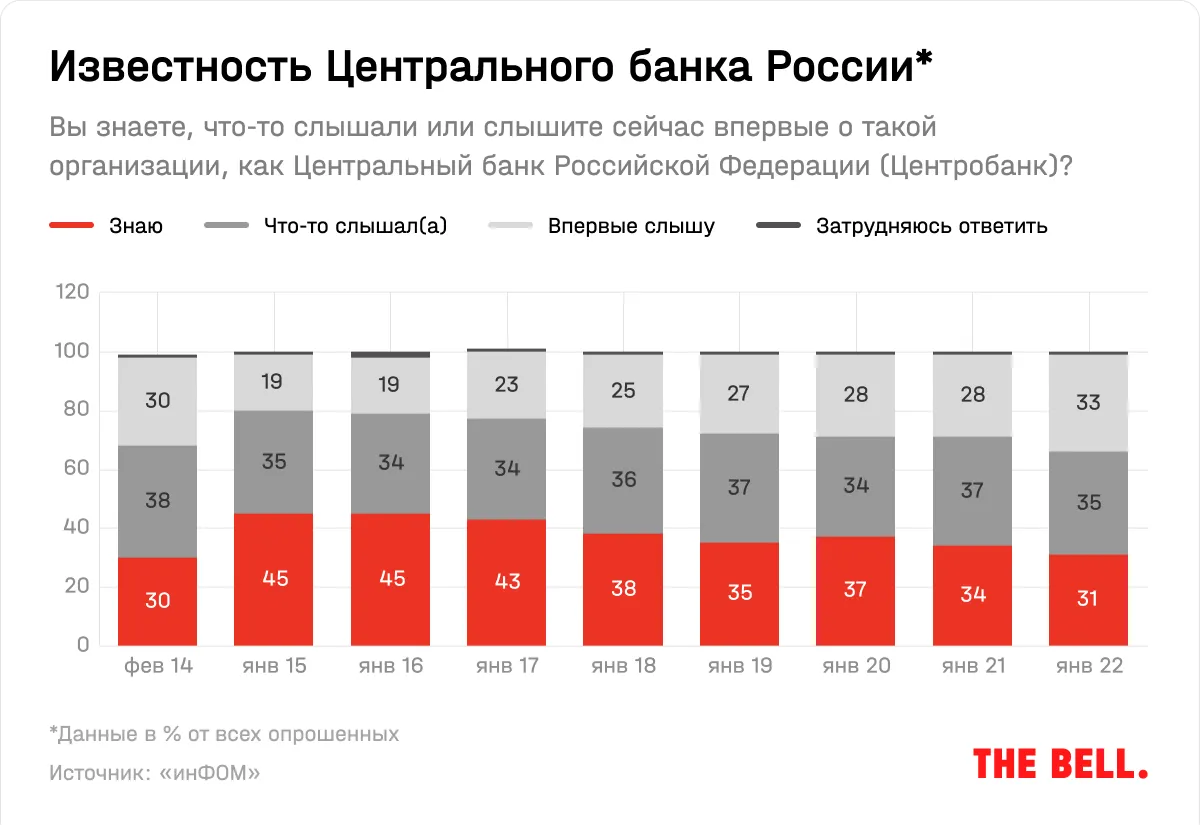

Снижение доверия происходило вместе со снижением информированности населения о деятельности ЦБ. Если в январе 2015 года о таком органе знали 45% россиян и 19% не знали, то к январю 2022 года доля знающих снизилась до 31%, а незнающих выросла до 33%.

Эта проблема характерна не только для российского регулятора. «Домохозяйства и фирмы не очень хотят быть информированными о денежно-кредитной политике», — пишет в своей недавней статье Алан Блиндер, профессор экономики Принстонского университета и бывший заместитель Гринспена. Опрос, проведенный в США в 2014 году, показал, что только каждый четвертый американец узнал тогдашнего главу ФРС Джанет Йеллен в лицо, а ⅖ респондентов ответили, что таргет ФРС превышает 10%.

У обычных людей нет ни времени, ни энергии для этого, тема сложная, а финансовая грамотность находится на низком уровне, объясняет Блиндер. Но пытаться все равно стоит, так как улучшение коммуникации позволяет повысить доверие к центральному банку, а более высокий уровень доверия позволяет влиять на инфляционные ожидания, добавляет он. Тем более что во многих странах инфляция впервые за десятилетия становится одной из главных тем.

Для стран с развивающимся рынком долгосрочные инфляционные ожидания играют особенно важную роль в формировании инфляционного давления, считают эксперты МВФ. Степень закрепления инфляционных ожиданий — косвенный показатель доверия к денежно-кредитной политике страны, отмечают экономисты. В 2004–2017 годах в России этот показатель был значительно ниже, чем у других стран с формирующимся рынком.

По данным ЦБ за июнь, инфляционные ожидания людей на год вперед подросли по сравнению с маем на 0,9 процентных пункта, до 12,4%. Долгосрочные ожидания тоже немного выросли. 48% респондентов считают, что через три года рост цен будет заметно выше 4%. Это на 2 процентных пункта выше, чем в мае.

Почему это важно

Доверие к центральному банку может быть не причиной, а следствием снижения инфляции, пишет Отерс: на протяжении десятилетий дезинфляционным фактором был в том числе рост глобализации, в особенности вовлечение Китая в мировую торговлю, рост трудоспособного населения, которое больше сберегает. Не стоит недооценивать и значимость идей: кейнсианский подход к стимулированию спроса в западных странах в 1980-е начали замещать идеи сбалансированного бюджета.

Пандемия во многом изменила расклад сил: цепочки поставок начали сокращаться, уход с рынка труда стимулировался фискальными стимулами. Вероятно, и сами центробанкиры ошиблись в оценке опасности инфляции.

Пока что в США инвесторы и экономисты (с зарплатами выше средних) продолжают ждать, что ФРС в ближайший год удастся справиться с инфляцией, в то время как потребители, которые в большей степени страдают от роста цен, ожидают более быстрого роста цен. Это может серьезно затруднить борьбу с инфляцией и стать неприятным сюрпризом для рынков.

Вероятно, чтобы вернуть веру людей в способность центробанков побороть инфляцию, понадобятся новые меры: активное вовлечение политиков, более простая коммуникация, пишет The Economist. Одно из исследований показало, что фраза Драги о сохранении евро «любой ценой» стала виральной в Twitter, что позволило донести мысль до широкой общественности. Банк России в конце июня впервые выложил в своем телеграм-канале первый «кружок» — об ограничении банковских онлайн-операций.