Стоимость и устойчивость. Почему европейские акции выглядят привлекательно, несмотря на риск рецессии

The Bell

На рынках снова развивается нарратив о стагфляции в Европе. Но, несмотря на заголовки о росте цен и замедлении экономик, европейские рынки остаются привлекательными, считают инвесторы и аналитики инвестбанков. Мы изучили отчеты стратегов и экономистов Bank of America, Goldman Sachs и других — и рассказываем, на какие европейские бумаги сейчас можно обратить внимание.

Что случилось

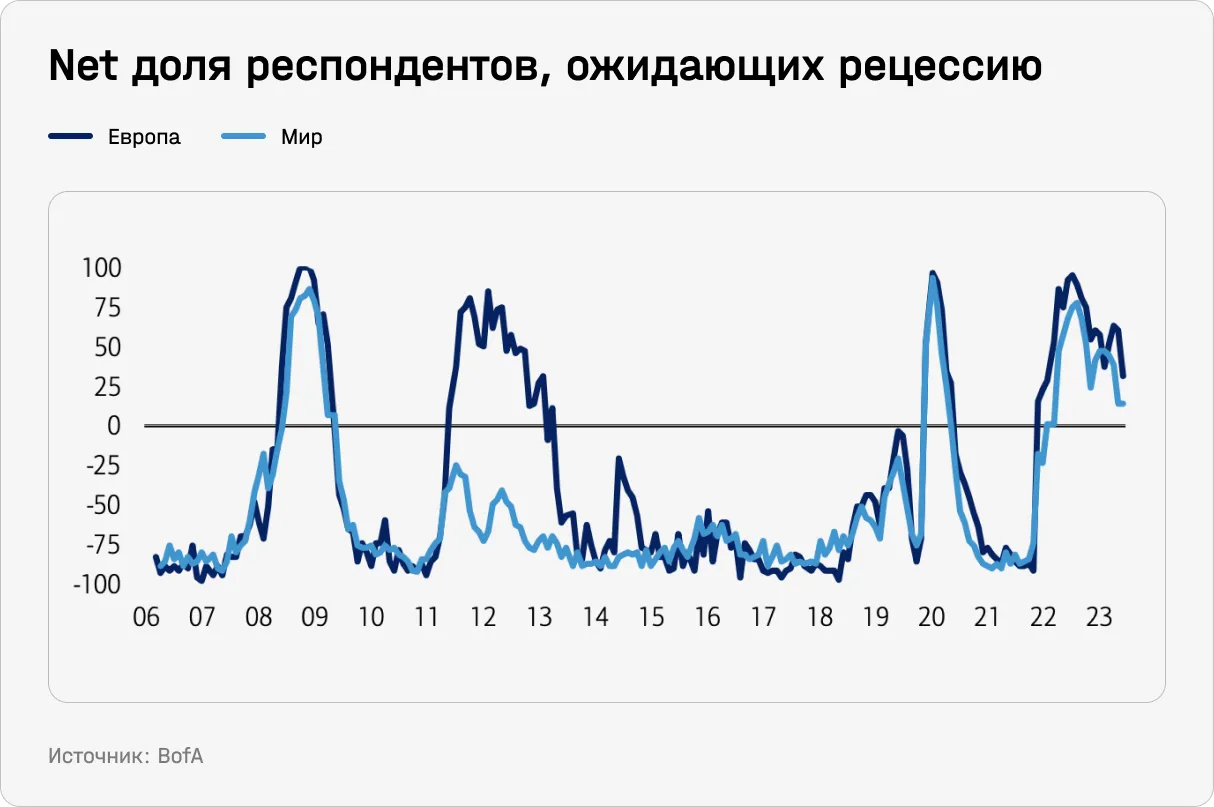

Оптимизм инвесторов по поводу европейских экономик и акций растет, показал опрос управляющих, проведенный Bank of America с 1 по 7 сентября (отчет с результатами есть у The Bell). Только 32% опрошенных (net) европейских управляющих считают, что в ближайшие 12 месяцев европейская экономика окажется в рецессии, против 61% месяцем ранее и 95% в октябре прошлого года. 61% респондентов против 45% в прошлом месяце считает, что за этот период европейские акции вырастут.

Впрочем, насчет более близких перспектив инвесторы не так оптимистичны. Большинство (89% против 79% месяц назад) ожидают дальнейшего замедления европейской экономики в ближайшие месяцы из-за роста ставок. Для сравнения, по поводу США аналогичный показатель составляет 53%, Китая — 47%. На замедление роста экономики указывают и августовские данные по PMI в еврозоне: композитный индекс упал до 47 пунктов против ожидавшихся 48,5 и 48,6 месяцем ранее. Поэтому более половины (63%) инвесторов ожидают снижения европейских индексов в ближайшие месяцы.

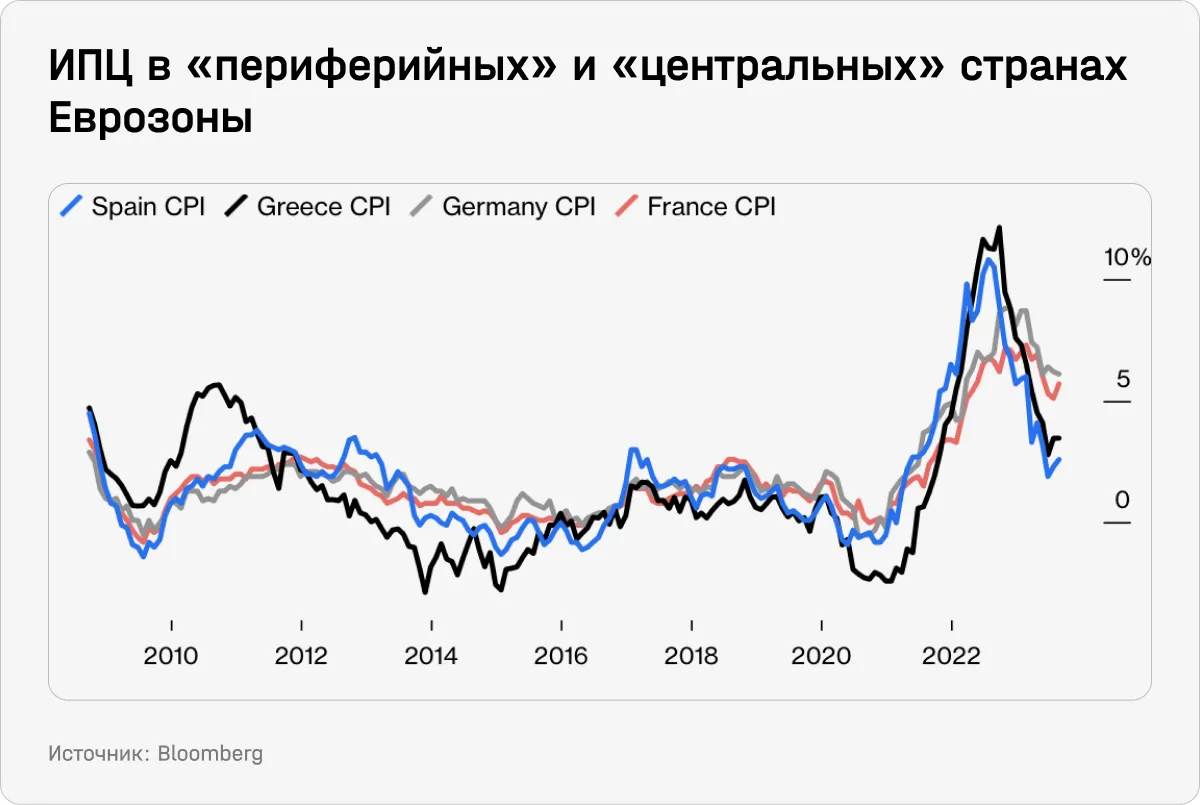

Инфляция в еврозоне остается устойчивой: в августе она составила 5,3%, не изменившись за месяц. Что интересно, в отличие от предыдущих месяцев, главная проблема с инфляцией сейчас в ключевых экономиках еврозоны — Франции и Германии.

Устойчивая инфляция заставляет ЕЦБ продолжать поднимать ставки. Вчера ЕЦБ поднял ключевые ставки на очередные 0,25 п.п., и базовая процентная ставка в Европе теперь составляет рекордные 4,5%. При этом ЕЦБ отмечает, что сейчас ключевые ставки достигли таких уровней, «которые при сохранении в течение достаточно длительного периода внесут существенный вклад в своевременное возвращение инфляции к целевому показателю». Это сигнал о том, что на ближайших заседаниях центробанк намерен сохранять ставки на нынешнем уровне. Прогноз по общей инфляции на текущий год повышен до 5,6% г/г, по базовой инфляции немного понижен до 5,1%. Прогноз по общей инфляции на 2024 год составляет 3,2%, базовой — 2,9%.

Из-за роста ставок растут и опасения по поводу экономики, что дает повод некоторым аналитикам говорить о риске стагфляции — сочетании низких темпов роста экономики и высокой инфляции. Правительство Германии теперь прогнозирует снижение ВВП по итогам года вместо ожидавшегося в апреле роста на 0,4%, отмечал Bloomberg. Это соответствует текущим прогнозам МВФ и Европейской комиссии (ЕК). Официально Германия опубликует прогноз 11 октября. Негативно на экономике страны сказываются замедление экономики КНР, рост цен на энергоносители и инфляция, бьющая по потребительскому спросу.

В вышедшем на этой неделе прогнозе ЕК снизила прогноз по росту экономики еврозоны на 2023-й с 1,1% до 0,8%, на 2024-й — с 1,6% до 1,3%. Но аналитики Goldman Sachs, чей прогноз по росту экономики в 2024-м даже ниже (1,2%), все равно считают, что европейские акции сейчас выглядят привлекательно. Как отмечают экономисты BofA (их отчет также есть у The Bell), пересмотр прогнозов идет с высоких оптимистичных оценок.