Ставки против бизнеса. Какие компании сейчас выбирать инвесторам?

The Bell

На протяжении последних месяцев основными драйверами движения на рынках были макроэкономика и ставки. В последние недели к макрофакторам добавилась война на Ближнем Востоке. Начавшийся сезон отчетности показывает, как рост ставок постепенно начинает сказываться на бизнесе компаний. Рассказываем, за какими трендами также стоит следить инвесторам и какие компании выбирать, по мнению аналитиков западных инвестбанков.

«Стена погашения» для компаний малой капитализации

В последние месяцы почти незаметным по сравнению с главными нарративами оставалось влияние роста ставок на финансовые показатели компаний. Несмотря на самый быстрый рост ставок за последние 40 с лишним лет, влияние ужесточения ДКП на прибыли компаний из S&P 500 будет «управляемым», говорится в отчете Bank of America (есть у The Bell). Более 75% их долга будет зафиксировано на долгосрочной основе. Финдиректора проделали хорошую работу, обеспечив займы по низким ставкам в 2021-м, отмечает Bloomberg.

Реальный риск приближения к «стене (или обрыву) погашений» долга — у компаний из индекса Russell 2000, куда также входят компании средней и малой капитализации. График погашения их долгов смещен гораздо ближе к текущему моменту. Только 60% их долгосрочного долга выплачивается по фиксированным ставкам.

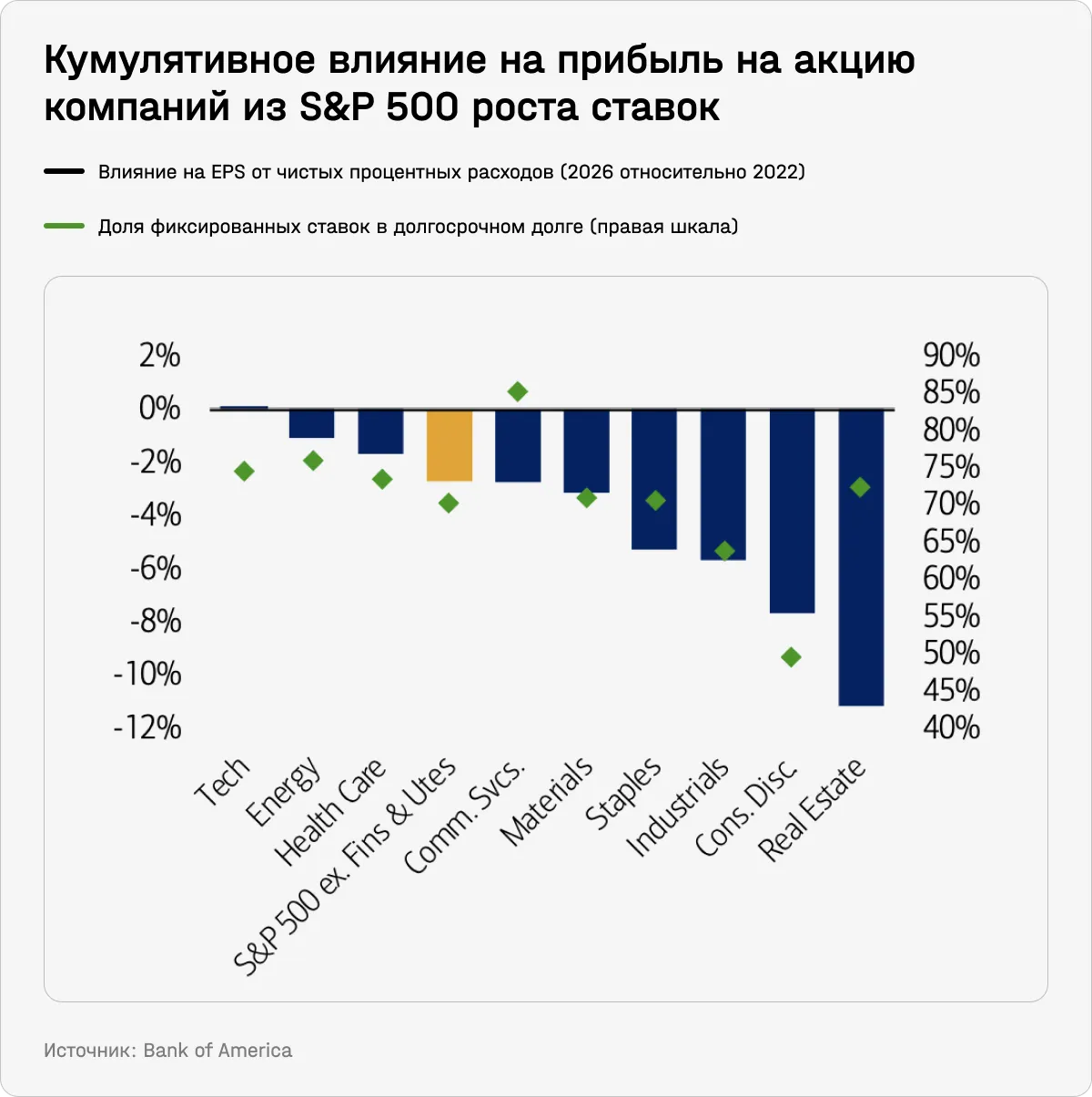

Хорошая новость: эффективная ставка по долгу для компаний из индекса S&P 500 начала расти, но пока она вернулась только на доковидный уровень. Кроме того, компании получают гораздо более высокий процентный доход от свободных денежных средств, что смягчает влияние более высоких процентных расходов. Даже если предположить, что стоимость долга к 2026 году составит ~7%, совокупное влияние на прибыль на акцию S&P 500 составит всего –3% (если исключить сектора финансов и коммунальных услуг).

Рынки в курсе, у каких компаний могут быть проблемы.