Нефть — на максимуме. Какие компании могут от этого выиграть?

The Bell

Цены на нефть продолжают активно расти. Последним драйвером стало сокращение добычи ОПЕК+. По прогнозу аналитиков и нефтяных организаций, высокие цены сохранятся как минимум до следующего года. Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова рассказывают о трех компаниях разного уровня капитализации, которые выглядят привлекательно и имеют явные драйверы для переоценки стоимости акций.

Что случилось

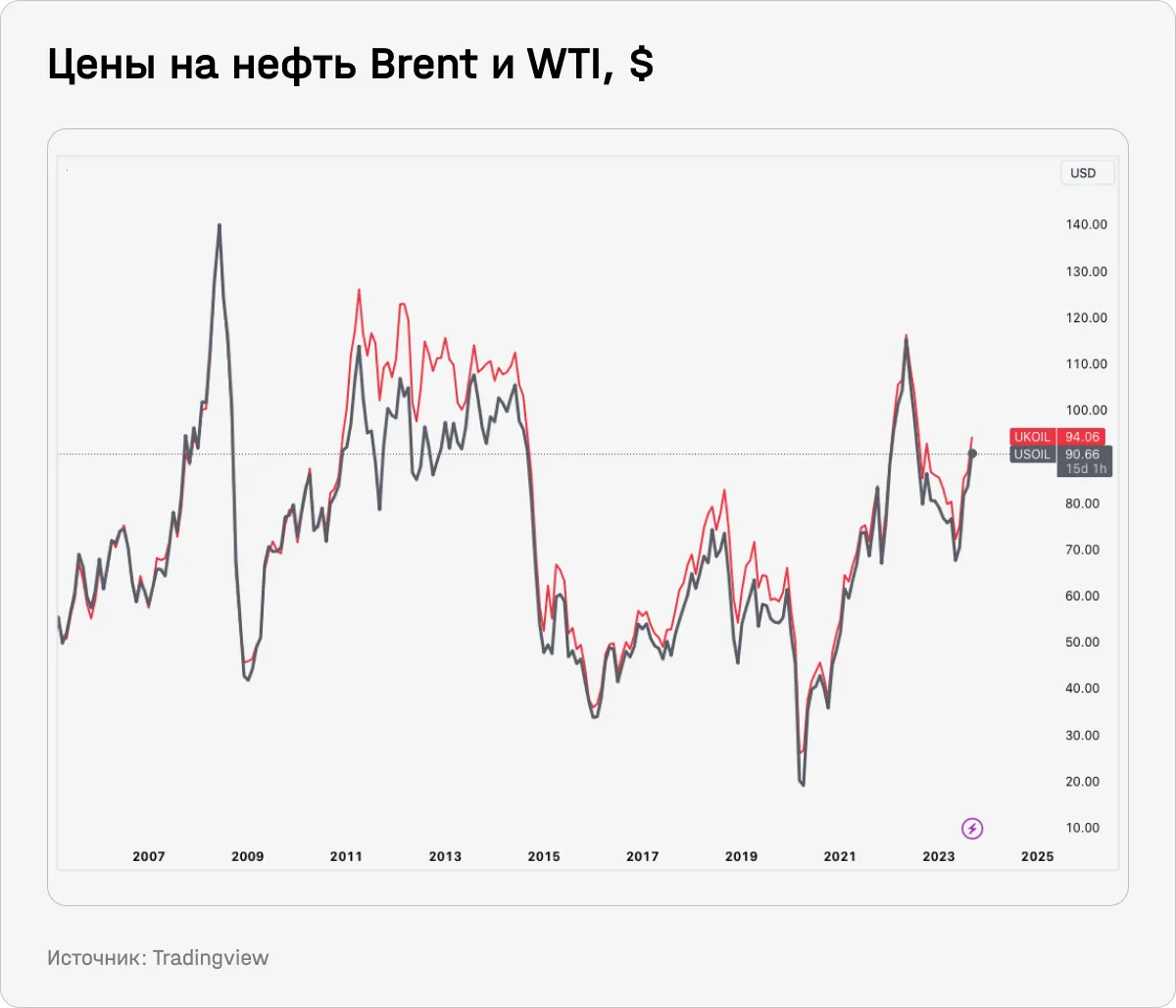

Во вторник цены на сырую нефть достигли 10-месячного максимума: $90 за баррель американского стандарта WTI и $92 за баррель Brent, мирового эталона. Цена на ноябрьские поставки нефти Brent выросла на 2%, до $92,4. Это произошло сразу после того, как Организация стран-экспортеров нефти (ОПЕК) и Управление энергетической информации США (EIA) опубликовали отчеты, в которых прогнозируется, что растущий спрос на нефть и недавний рост цен могут сохраниться до конца года.

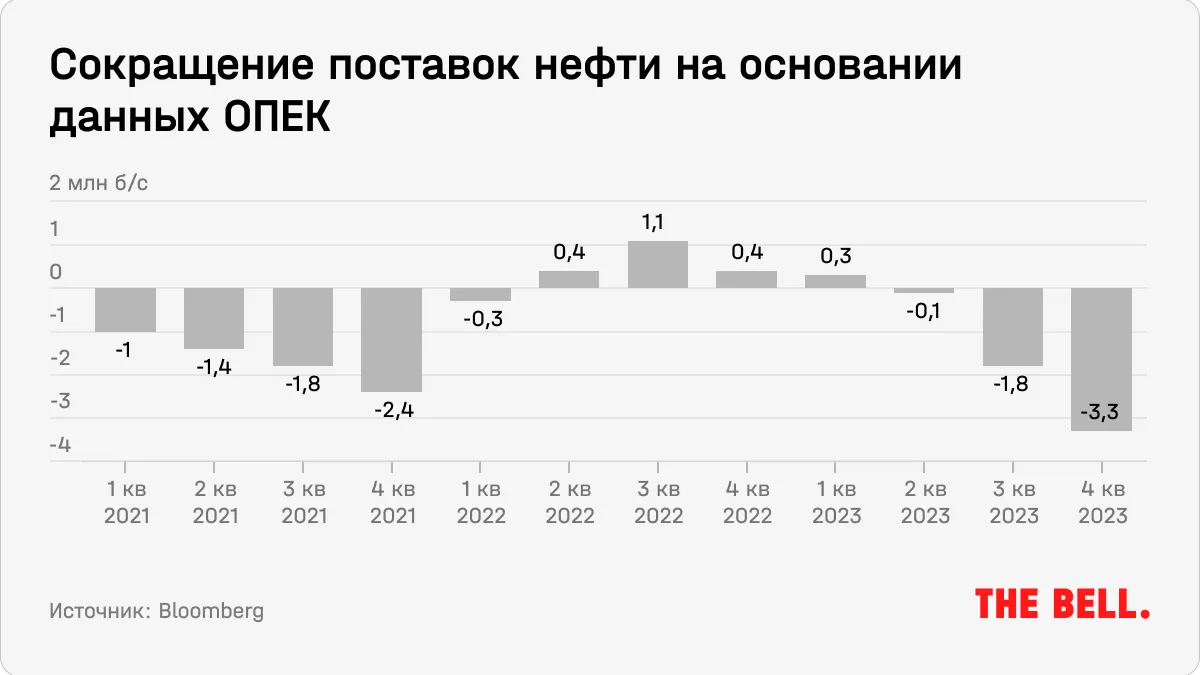

Подогревает цены на нефть и то, что Саудовская Аравия и Россия, крупнейшие производители нефти в картеле ОПЕК+, продолжают искусственно влиять на соотношение спроса и предложения сырья на мировом рынке. На прошлой неделе Саудовская Аравия приняла решение продлить ограничение добычи в 1 млн б/с до конца года. Россия присоединилась и добавила к этому добровольное сокращение экспорта — на 300 тысяч б/с до конца года. По словам вице-премьера РФ Александр Новака, сокращение поставок российской нефти на мировые рынки направлено на «усиление мер предосторожности, предпринимаемых странами ОПЕК+ с целью поддержания стабильности и баланса нефтяных рынков».

Это, вероятно, еще больше усилит напряженность между Саудовской Аравией с США. Администрация Байдена стремится держать цены на нефть под контролем в преддверии 60-х президентских выборов в ноябре 2024 года и критикует Саудовскую Аравию за сотрудничество с Россией. Инфляция и высокая стоимость топлива уже стали причиной критики со стороны Республиканской партии. Цены на бензин в США приближаются к чувствительной отметке $4 за галлон (текущая — $3,93). Это на 0,41% больше по сравнению с прошлой неделей и на 2,12% год к году.

Франсиско Бланш, глава отдела исследований сырьевых товаров Bank of America Corp., и ряд аналитиков Уолл-стрит считают, что сейчас ФРС находится на плавном пути к свертыванию цикла повышения ставок. Однако если рост цен на топливо продолжится, это станет серьезным испытанием для потребительских расходов. Это может привести к развороту инфляции, и регуляторы будут вынуждены вернуться к более агрессивной политике.

Правда, пока американские потребители не сокращают траты, даже несмотря на рост цен на бензин: вышедшие в четверг данные показали, что розничные продажи в августе выросли на 0,6% м/м против ожидавшихся 0,1% м/м, при этом 2/3 роста пришлось на цены на энергоресурсы. Потребителей поддерживают сохранившиеся избыточные сбережения, рост трат по кредиткам и все еще сильный рынок труда.

Но давление может усилиться. Согласно отчету ОПЕК, ралли может продолжиться из-за значительного сокращения мировых запасов нефти. Bloomberg подсчитал, что в последнем квартале года мировому рынку грозит дефицит поставок примерно $3,3 млн б/с. Если прогноз сбудется, то это станет крупнейшим сокращением запасов как минимум с 2007 года. Запасы сырой нефти в развитых странах уже сейчас на 114 млн баррелей ниже среднего показателя в период с 2015 по 2019 год.

В этом же отчете говорится, что 13 членов ОПЕК добывали в среднем 27,4 млн б/с в текущем квартале. Это примерно на 1,8 млн б/с меньше, чем, по мнению организации, необходимо потребителям. Если объем производства не начнет расти, разрыв между спросом и предложением увеличится почти вдвое к концу этого года. По оценкам ОПЕК, для удовлетворения потребления необходимо обеспечить 30,7 млн б/с в этом периоде.

Что будет с ценами дальше

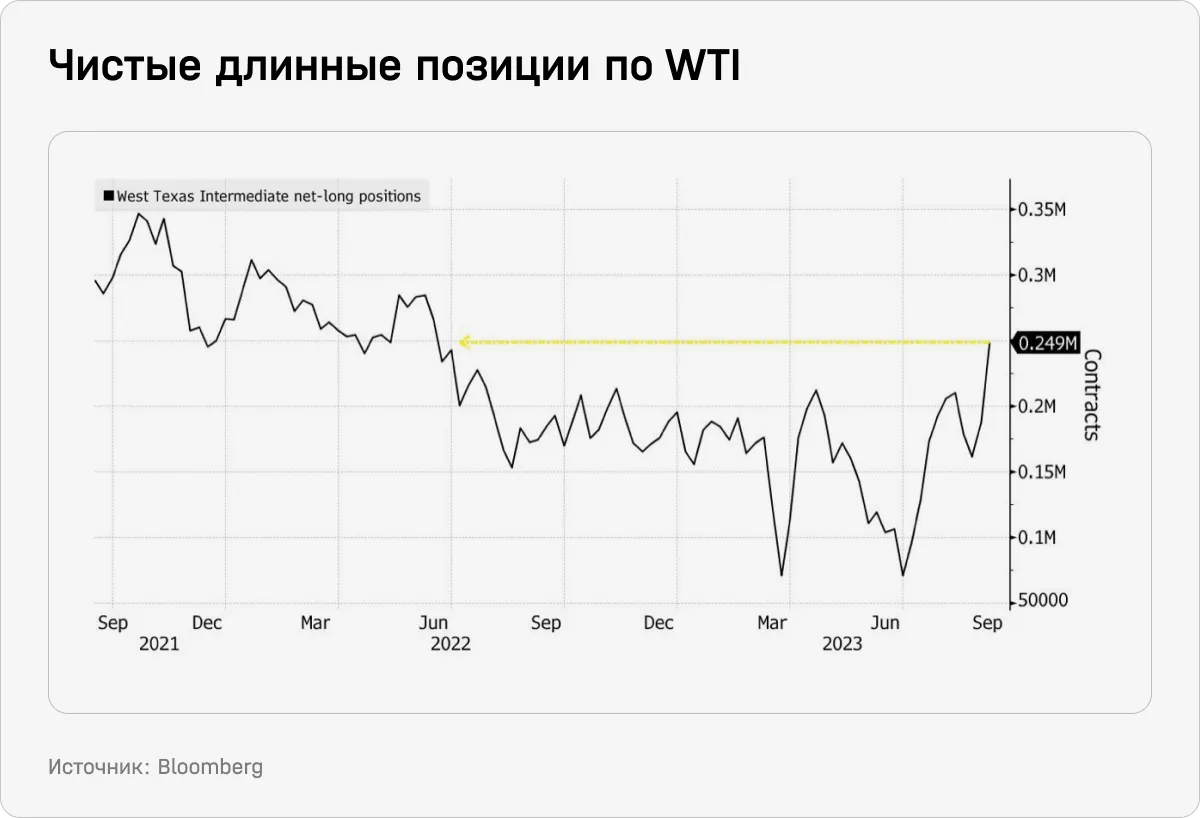

«Бычьи» ставки на длинную позицию WTI (американского маркерного сорта нефти) достигли 15-месячных максимумов. Таким образом, рынок явно ожидает дальнейшего роста цен на нефть.

Согласно ежемесячному отчету EIA, цена на Brent составит в среднем $93 за баррель (это почти на $7 выше прогноза месяцем ранее), а затем снизится до $87 за баррель к середине 2024 года. Некоторые аналитики с Уолл-стрит считают, что перспектива роста цен на нефть до трехзначных цифр за баррель уже в поле зрения. Австралийская финансовая группа Australia and New Zealand Banking Group (ANZ) считает, что если сокращение предложения продолжится, уже скоро цена достигнет $100 за баррель. Английская компания Svelland Capital, которая специализируется на инвестициях в сырьевые товары, солидарна.

Впрочем, аналитики JPMorgan и RBC не ожидают роста цен до $100 за баррель в этом году. Goldman Sachs сохранил свой прогноз по Brent на уровне $86 за баррель до конца года и $93 к концу 2024-го.

Но из этих прогнозов следует, что цены на нефть останутся на высоком уровне продолжительное время. Мы выбрали три компании, которые могут выиграть от ралли на нефтяном рынке.