Можно ли ожидать повторения высокой доходности прошлого десятилетия на американском рынке

The Bell

Чтобы не брать на себя лишние риски, инвесторам стоит привести ожидания по будущей доходности рынков в соответствие с реальностью. В последние 10 лет американский рынок акций показывал выдающуюся по историческим меркам доходность. Рассказываем, реалистично ли ожидать ее повторения в следующее десятилетие и благодаря каким активам долгосрочные инвесторы могут снизить риски.

Что способствовало росту американского рынка в последние 10 лет

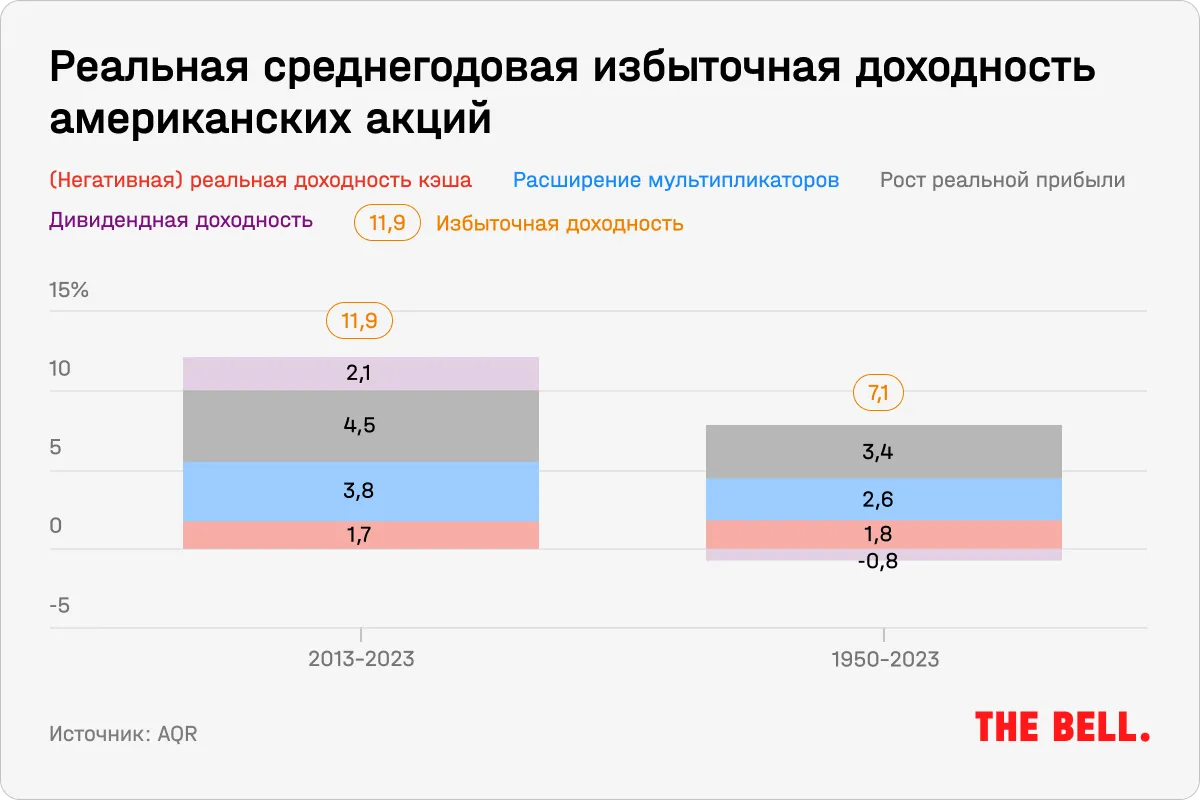

Последние годы были крайне удачными для инвесторов в американские акции: за 10 лет, закончившихся 1 июля 2023-го, S&P 500 обошел кэш на 11,9% по среднегодовой доходности с учетом инфляции (прокси на кэш являются ставки по трехлетним казначейским векселям, T-bills). Как подсчитали в инвесткомпании AQR, эта доходность опережает более чем 90% всех 10-летних скользящих средних результатов S&P 500, начиная с 1950-го года. Для сравнения, на отрезке с 1950 по 2023 год средняя (избыточная) доходность составляла 7,1% (см. график ниже).

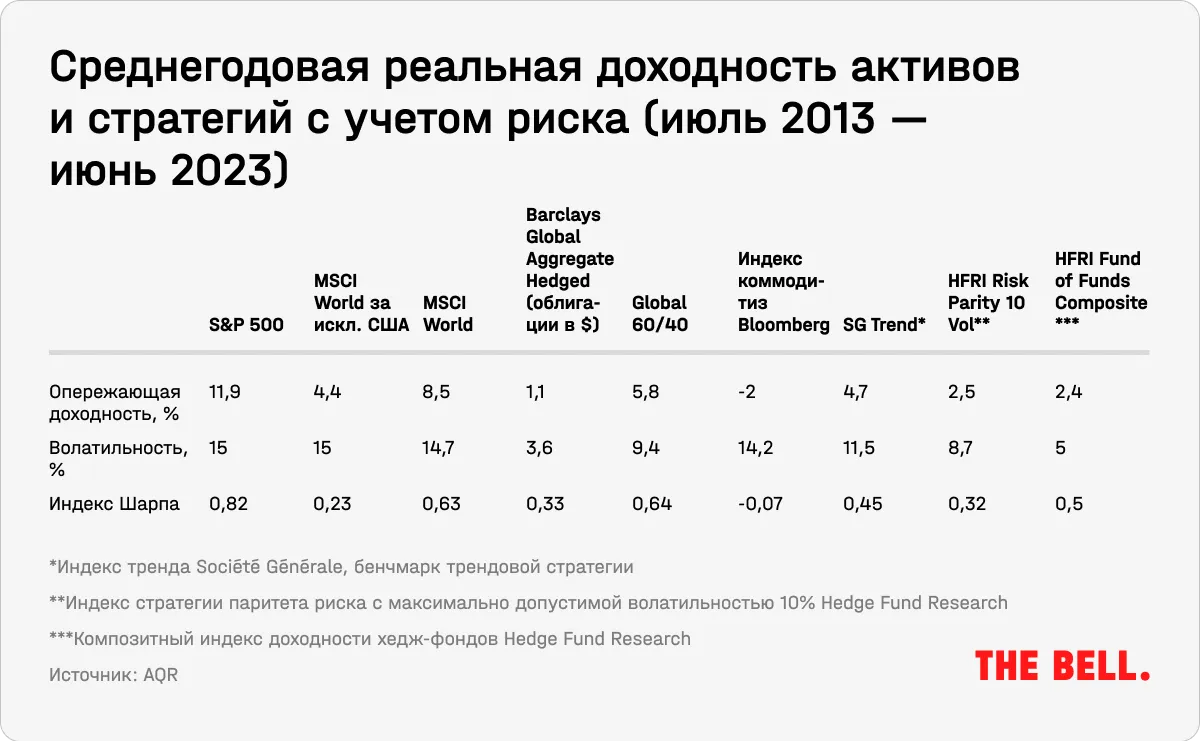

При этом рисков по историческим меркам было немного: индекс Шарпа (доходность с учетом волатильности) в последнее десятилетие составил 0,82. Это в два раза больше среднего показателя с середины XX века. По индексу Шарпа и доходности вложения в американские акции обошли как все другие крупные рынки, так и отдельные стратегии.

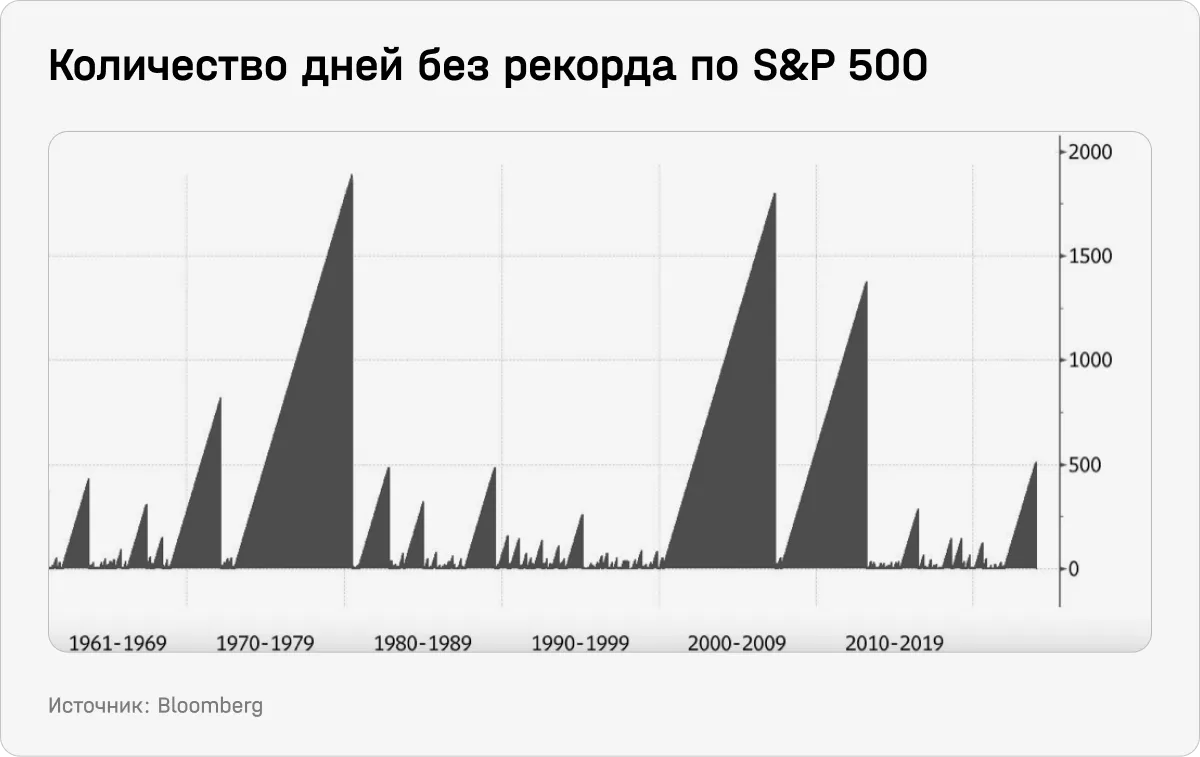

Такой почти исключительный результат был достигнут несмотря на то, что рынки пережили значительные снижения в 2015, 2018, 2020 и 2022 годах. Последнее падение было отыграно в конце прошлой недели, когда S&P 500 впервые с января 2022-го снова достиг исторического максимума: 512 торговых сессий, в течение которых индекс не достигал максимума, — самая длинная серия за десятилетие. Но она гораздо меньше, чем было раньше: то есть рынки по историческим меркам восстановились очень быстро. К примеру, в 1970-е, повторения которых боялись многие инвесторы сейчас, этот период растянулся больше чем на 7 лет. Тогда ФРС преждевременно снизила ставки, что привело к новому разгону инфляции и продолжению стагнации экономики.

Относительно быстрый отскок добавляет рынкам уверенности в будущем росте с учетом ожиданий скорого снижения ставок. Оптимизм портфельных управляющих относительно американских акций — на максимуме с 2021 года. Одни инвестбанки продолжают поднимать свои таргеты по индексу S&P 500, другие рассматривают недавний рост доходностей лишь как рекалибровку ожиданий рынков относительно ставок ФРС и советуют выкупать любые просадки в трежерис. В целом рынки максимально близки к состоянию максимальной жадности по соответствующему индексу.

Как отмечают в AQR, в краткосрочной перспективе движения рынка непредсказуемы: на них в большей степени влияют макросреда и моментум, то есть настроения на рынках. Как для оптимизма, так и для пессимизма в отношении будущей доходности американского рынка акций есть поводы, пишут аналитики:

1. Пессимисты могут указывать на высокие оценки (как абсолютные, так и относительно других рынков), уровень инфляции, который все еще остается высоким, ухудшение финансовых условий из-за ужесточения денежно-кредитной политики и исключительно высокую макроэкономическую неопределенность.

2. Оптимисты — на то, что процесс дезинфляции продолжается, при этом без особых видимых проблем для экономики. «Мягкая посадка» американской экономики — консенсус западных инвестбанков на 2024-й, а голоса тех, кто все еще опасается рецессии и значительного падения рынков, раздаются все реже. К этому добавляется эйфория по поводу потенциального воздействия искусственного интеллекта на прибыли компаний.

Оптимизм, который сейчас главенствует на рынках, ставит логичный вопрос, который более важен для долгосрочных инвесторов: сможет ли американский рынок в ближайшие 10 лет повторить доходность десятилетия с преимущественно нулевыми ставками после нынешнего цикла ужесточения ДКП. Чтобы ответить на этот вопрос, в AQR сначала решили разобраться в основных драйверах роста рынка в последние 10 лет. Для этого они разбили среднегодовую доходность, которую могли получить инвесторы, на три составляющих:

1. дивидендная доходность в 2,1%. Более низкий относительно средних исторических показатель (см. график ниже) может быть связан с тем, что компании все активнее прибегали к байбэкам, что приводит к завышению прибыли на акцию (EPS), снижая дивидендную доходность;

2. реальный рост прибыли компаний: с показателем в 4,5% она оказалась гораздо выше средних исторических показателей;

3. рост мультипликаторов, по которым рынки оценивают компании: они ответственны за 3,6%. Циклически скорректированный индекс Шиллера (CAPE) за 10 лет вырос с 24 до 30.

Дополнительные 1,7% — это негативные реальные ставки по трехмесячным векселям, то есть кэшу, феномен той эпохи, когда ультранизкие ставки были ниже инфляции.