Дешевая нефть, торговые войны и Brexit: ЦБ назвал риски для российской финансовой системы

ЦБ опубликовал обзор рисков финансовой системы России на 2020–2021 годы. Самый серьезный — наступление в мировой экономике рецессии с резким падением цен на нефть. Другие риски касаются международных политических событий — например, протестов в Гонконге и жесткого Brexit — но они большого ущерба российской экономике не нанесут.

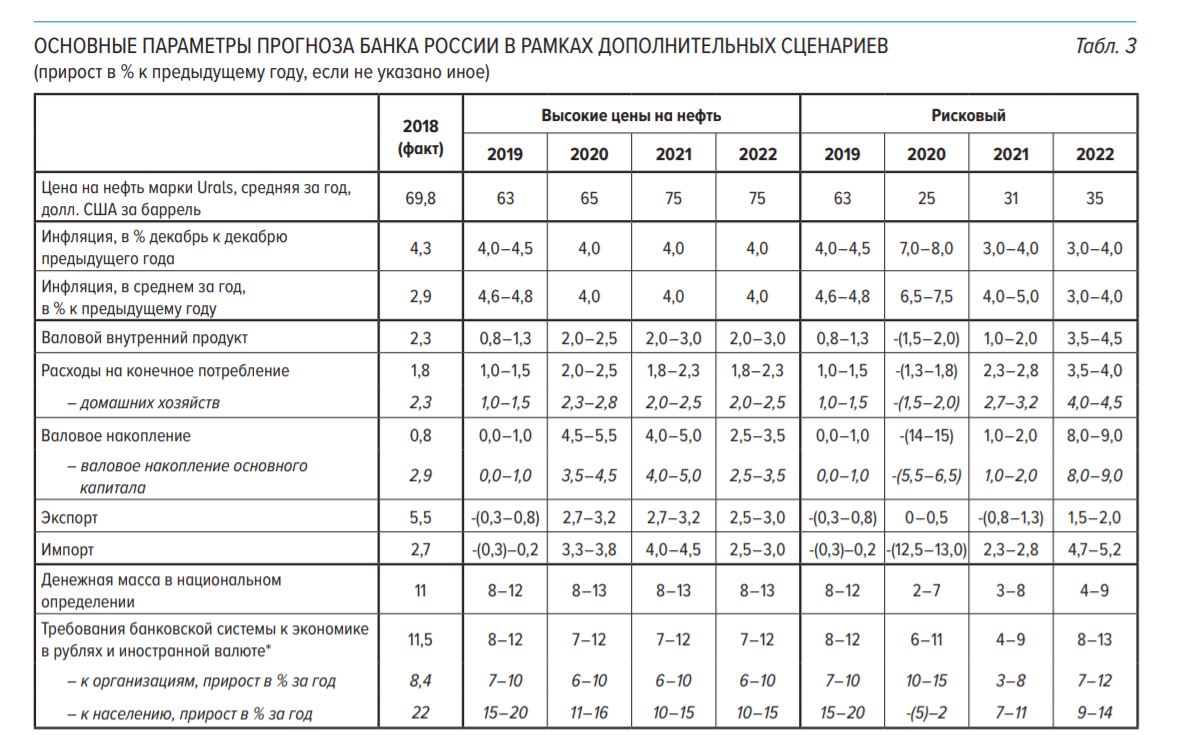

Падение цен на нефть. В обзоре ЦБ описаны три сценария для экономики России на 2020–2021 годы — базовый (постепенное падение цены на нефть до среднегодовых $50 к 2021 году), с высокими (рост до среднегодовых $75) и низкими (падение до $25, а в острой фазе кризиса — до $20) ценами на нефть.

- Рисковый сценарий описывает ситуацию, в которой в мировой экономике в 2020 году наступает рецессия, «отчасти спровоцированная торговыми спорами», а цены на нефть падают до среднегодовых $25 за баррель. Если при этом добыча нефти вне ОПЕК будет расти, а координация добычи в рамках соглашения ОПЕК+ усложнится, на выходе из кризиса цены могут зафиксироваться на уровне $30–35 за баррель.

- При таком сценарии инфляция в 2020 году может подскочить до 7–8%, рубль — пережить «значительное ослабление», а ВВП — упасть на 1,5–2%, но уже к 2022 году (при ценах на нефть $35) отскочить обратно и вырасти на 3,5–4,5%.

- Базовый сценарий также исходит из замедления роста мировой экономики, но не такого быстрого — и без рецессии в США. Он предполагает, что в 2019 году российская экономика вырастет на 0,8–1,3%, а затем будет постепенно ускоряться — от 1,5–2% в 2020 году до 2–3% в 2022-м. Основной вклад в рост внесет повышение государственных инвестиционных расходов на нацпроекты, а экспорт из-за неблагоприятных внешних факторов будет расти умеренно.

- Сценарий с высокими ценами на нефть возможен, если замедление мировой экономики будет незначительным и ограничится 2019–2020 годами, а к 2021-му мир перейдет к росту «по мере разрешения торговых противоречий между крупнейшими экономиками мира». Темпы роста экономики при таком сценарии будут выше, чем при базовом, но незначительно — эффект будет сглаживать бюджетное правило, по которому нефтяные сверхдоходы уходят в Фонд национального благосостояния.

Расширение отрицательных ставок в ЕС и ослабление денежно-кредитной политики крупнейших мировых центробанков. ЦБ беспокоит будущее ослабление крупнейшими центробанками денежно-кредитной политики — в ЕС это приведет к расширению использования отрицательных процентных ставок. Российское законодательство вообще не предусматривает отрицательной доходности при привлечении депозитов, поэтому банки вынуждены частично компенсировать это повышенными комиссиями по таким операциям, прежде всего в евро.

- С одной стороны, сложности со счетами в евро помогают в девалютизации российского рынка, отмечает ЦБ. С другой — в евро в последние месяцы активно переводятся российские внешнеторговые расчеты по операциям с Китаем, другими странами BRICS и самим Евросоюзом, а финансовый рынок России не готов к «миру отрицательных процентных ставок».

- Часть банков уже начала отказываться от вкладов в евро и взимать комиссию за обслуживание счетов в европейской валюте, чтобы компенсировать возможные потери. Например, в июле банк «Авангард» прекратил прием депозитов от граждан и юрлиц в евро, объяснив это отрицательными ставками по аналогичным продуктам в еврозоне. Месяцем позже банк также начал взимать ежемесячную комиссию за ведение текущих счетов в евро, если сумма вложений превышает €10 тыс.

Brexit. Прямые риски от Brexit невелики, считает ЦБ. Основные потери будут на рынке деривативов и не превысят 21,5 млрд рублей. Эти потери все-таки понесут нерезиденты и дочерние иностранные банки в России. Непрямые риски, напротив, обещают быть существенными. Прежде всего — вероятное замедление экономического роста Великобритании и ЕС в целом окажет значимое влияние на глобальные рынки, в результате чего усилится неприятие риска инвесторами.

Об этом говорят. «Перечисленные ЦБ внешние риски не совсем риски, так как их можно легко просчитать. То есть это те факторы, которые можно учесть при разработке сценариев. В основном это рукотворные, неэкономические события — как торговая война с Китаем и Brexit. Фактор глобальных торговых войн скорее связан с изменением структуры мировой экономики и местом России в этой структуре», — рассказывает главный экономист Альфа-банка Наталия Орлова. По ее словам, самый существенный риск — санкционный, но его правильнее назвать неопределенностью, так как последствия нельзя оценить.