Бигтех от фармы. На лекарствах от ожирения вырастет компания с триллионной капитализацией

The Bell

Рынок лекарств от ожирения, ставших одной из главных тем прошлого года, может оказаться гораздо больше, чем сейчас предусматривают даже самые смелые прогнозы, уверены в Goldman Sachs. Чтобы оценить его потенциальный размер, инвестбанк собрал аналитиков и экспертов по медицине. Вместе они пришли к выводу, что в случае успешных испытаний в ближайшие несколько лет на рынке может появиться новая компания с капитализацией в $1,3 трлн. Мы нашли этот отчет и рассказываем, на чем основан оптимизм экспертов и какая компания может оказаться в одном ряду с бигтехами по рыночной стоимости.

Сколько людей могут стать потребителями GLP-1

Производители лекарств от ожирения на основе GLP-1 — Eli Lilly, Novo Nordisk и другие — благодаря своим препаратам в этой области могут выйти на рынки, о которых инвесторы сейчас даже не мечтают, считают аналитики GS. Они иллюстрируют масштаб позитивных изменений, с которыми могут столкнуться фармкомпании, двумя примерами из прошлого:

1. В то время как Amazon начинала как компания по продаже книг онлайн, она методично расширялась и вышла далеко за пределы того, что большинство инвесторов считали возможным.

2. Выход Apple на рынок смартфонов был лишь первым шагом к разработке платформы для продажи музыки, видео и мобильных приложений от большого количества разработчиков.

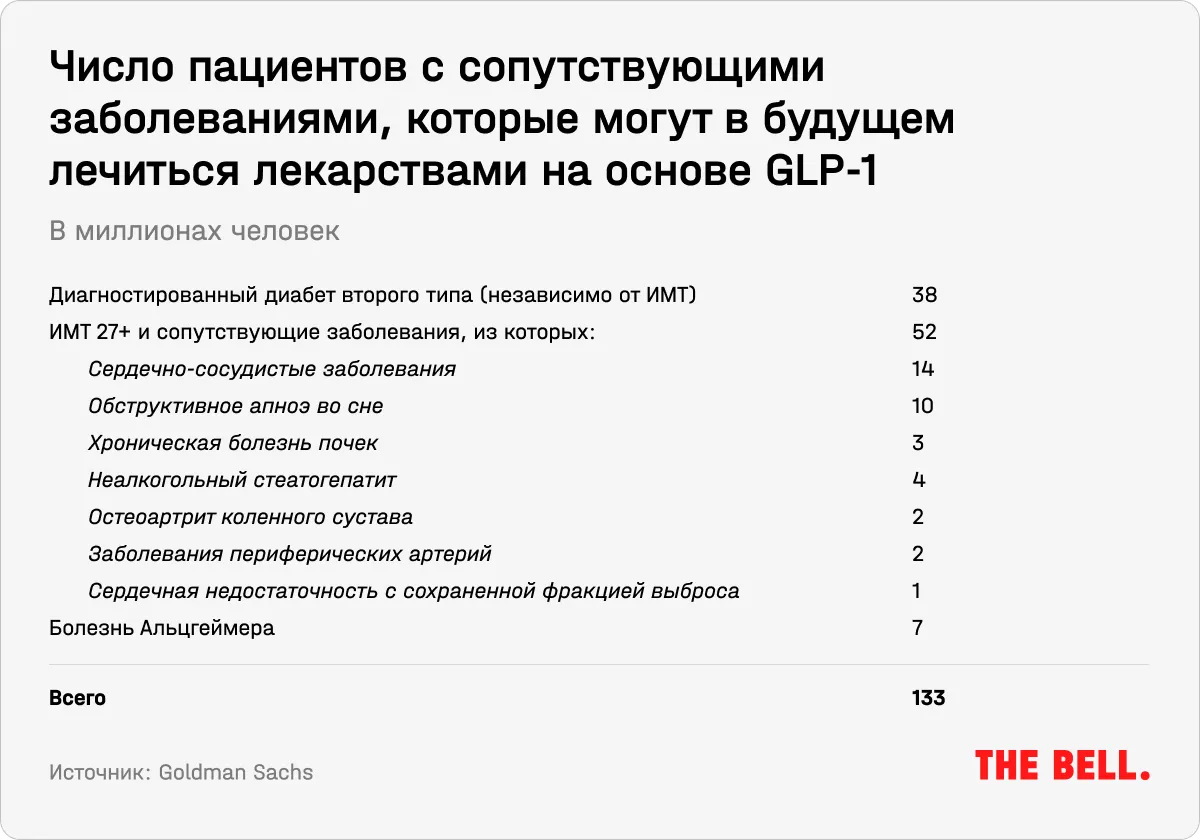

Только в США живут 100 млн взрослых, которые могут начать принимать лекарства на основе GLP-1. И это не только пациенты с ожирением (то есть индексом массы тела, ИМТ, 30+), но и больные диабетом второго типа, а также пациенты с ИМТ 27+ и, по крайней мере, одним сопутствующим заболеванием. Если все предстоящие исследования лечения этих заболеваний будут успешны, общее число потребителей препаратов от ожирения может вырасти на 133 млн, отмечают в GS.

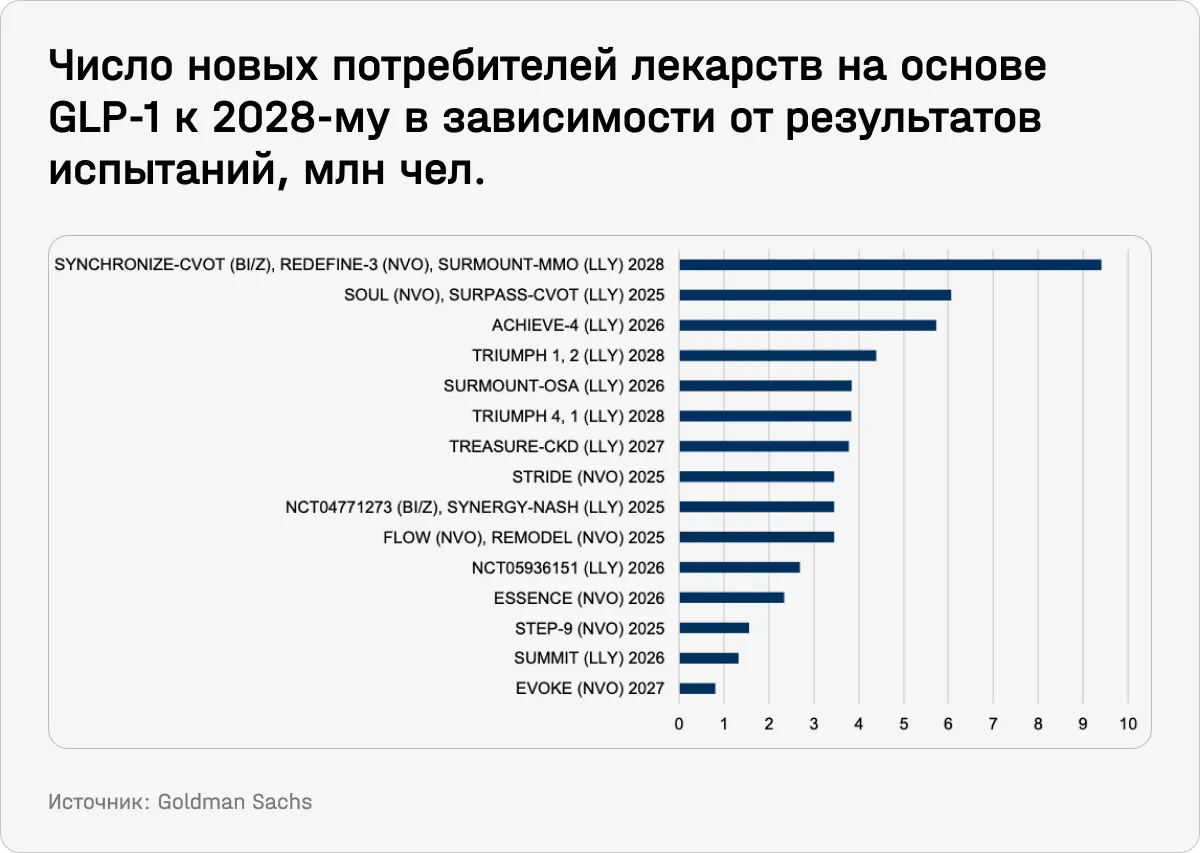

Для оценки аналитики GS составили список предстоящих в ближайшие несколько лет 23 клинических испытаний, разбили их на 15 подгрупп (объединив по группам заболеваний и году испытаний) и оценили потенциальное число покупателей этих лекарств в зависимости от четырех факторов, касающихся конкретного применения GLP-1:

1. Потенциальное количество новых покупателей, которые могут быть охвачены одобренным регулятором (FDA) лекарством.

2. Доля корпоративных страховок, которые будут покрывать новое применение препарата. Демонстрация положительного влияния GLP-1 на здоровье в дополнение к потере веса в клинических испытаниях может положительно влиять на решение о покрытии лечения страховщиками.

Менеджеры по аптечным льготам (Pharmacy Benefit Managers, РВМ), то есть посредники между страховщиками, аптеками и производителями лекарств, управляют пособиями по лекарствам, которые предлагаются через корпоративные и государственные страховки на большей части США. Когда рассматривается новое лечение, они оценивают его стоимость относительно возможных альтернатив и влияния снижения расходов на лечение альтернативных заболеваний. К примеру, если лечение на основе GLP-1 стоит $10 тысяч на пациента в год, но может сэкономить в среднем те же $10 тысяч при лечении заболеваний сердца, проблем с почками и коленями на одного пациента в год, то регулятор может принять решение о расширении страховки на препарат на основе GLP-1 без дополнительного увеличения премии. Если стоимость больше, то работодатели должны будут покрыть более высокую стоимость или договориться с PBM, чтобы изменить дизайн страховой программы.

PBM следуют за предписаниями FDA: если регулятор утверждает, что препарат эффективен при лечении сердечно-сосудистых заболеваний для людей с ИМТ более 30, они не могут ввести лимит 35+. Но они могут потребовать предписать программы диеты/упражнений или менее дорогостоящие методы лечения, прежде чем пациент сможет перейти к препарату на основе GLP-1.

3. Вероятность того, что государственные Medicare/Medicaid покроют его.

Она выше в том случае, если лекарство на основе GLP-1 покажет эффективность для лечения сопутствующих заболеваний (например, сердечная недостаточность или апноэ во сне), которые уже покрываются Medicare/Medicaid.

Что важно: оценка GS достаточно консервативна. Согласно ей, Medicare не будет покрывать GLP-1 непосредственно для лечения ожирения — только для сопутствующих заболеваний, если соответствующие испытания окажутся успешными. Но если позитивное влияние GLP-1 на другие заболевания будет подтверждаться все новыми клиническими испытаниями, есть шанс, что государственная страховка покроет и лечение им от ожирения. По оценке GS, это произойдет не ранее 2026-го из-за и без того больших госрасходов.

4. Оценка доли пациентов, которые захотят применять GLP-1 для лечения заболевания. Она зависит в том числе от гайдлайнов, которые получат врачи в случае успешных испытаний, а также от маркетинга.

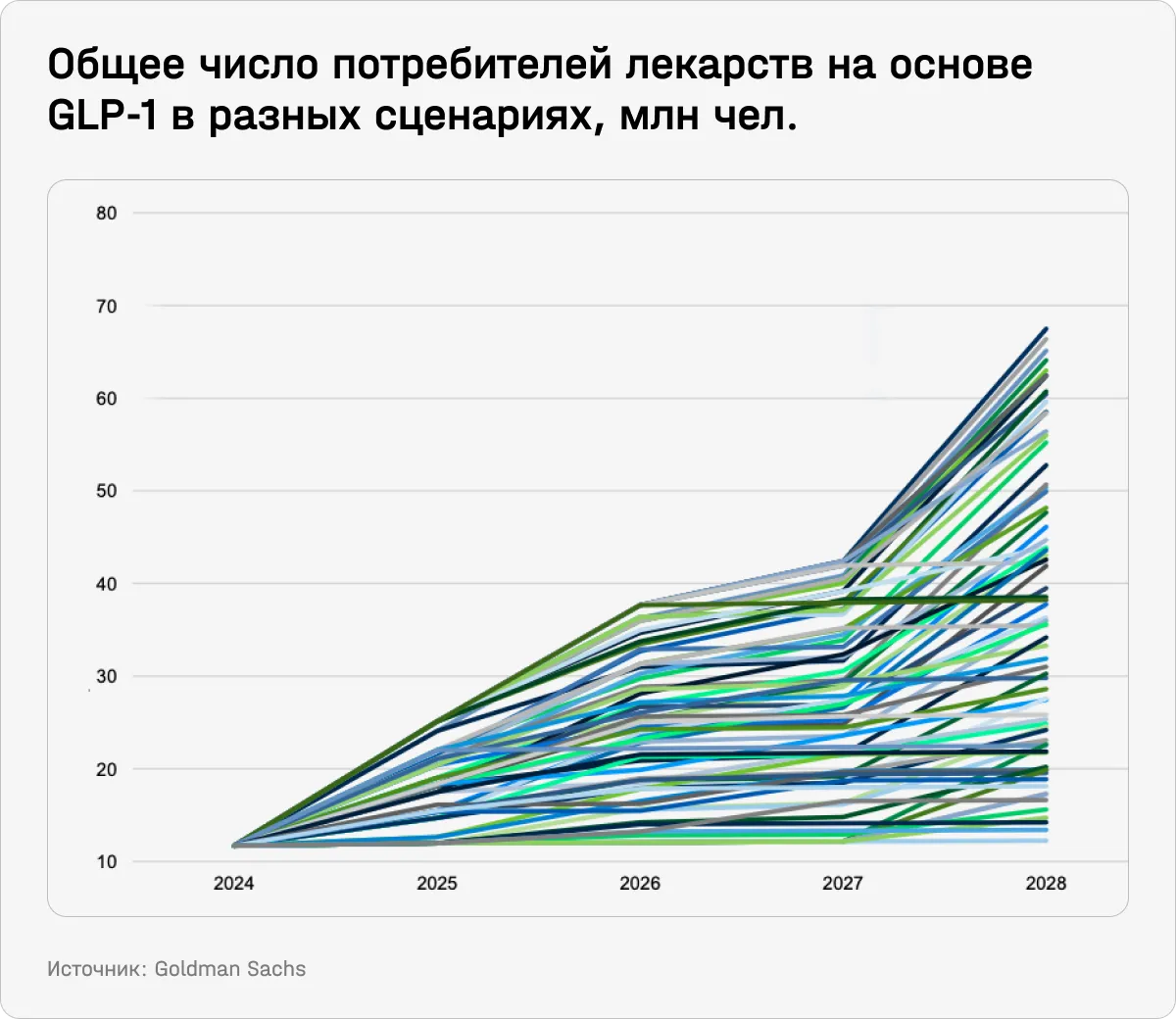

В итоге получилось, что общее число покупателей лекарств на основе GLP-1 (здесь и далее имеются в виду те, кто будет покупать их не только для снижения веса) в США может вырасти до 68 млн человек к 2028-му в сценарии, когда все 23 предстоящих исследования успешны, а производство способно удовлетворить растущий спрос. Но разброс в сценариях — достаточно большой.

Самыми важными будут испытания, которые могут расширить область применения препарата на бóльшее число пациентов, а также увеличить область разрешенного FDA применения. Вот наиболее важные группы испытаний, за результатами которых явно придется следить долгосрочным инвесторам.

Но успех испытаний вовсе не обязательно означает, что он конвертируется в прямой источник выручки для компаний. Многое зависит от стратегии ценообразования, время выхода лекарств и конкуренции.