Загадка криптофонда. Как клиенты Grayscale Trust потеряли 70% при росте крипты на 350%

The Bell

Американские инвесторы пытались инвестировать в крипту привычными для себя способами «через брокера» и в итоге получили существенные убытки — несмотря на взрывной рост самих криптовалют. Разбираемся, как так произошло и какие выводы из этой ситуации могут извлечь российские инвесторы.

Автор этой статьи — бывший аудитор KPMG и консультант McKinsey, автор блога RationalAnswer — разумные ответы на вопросы про инвестиции, личные финансы и многое другое.

Что случилось?

В середине 2020 года — после того как стало понятно, что финансовый конец света из-за коронавируса откладывается — котировки криптовалют бодро поползли вверх. Для тех американских инвесторов, кто тоже хотел «сделать иксы», но не желал заморачиваться со всеми этими вашими мутными криптобиржами и непонятными криптокошельками, тогда существовала прекрасная возможность вложиться в крипту через официально допущенные до торгов фонды от Grayscale Investments.

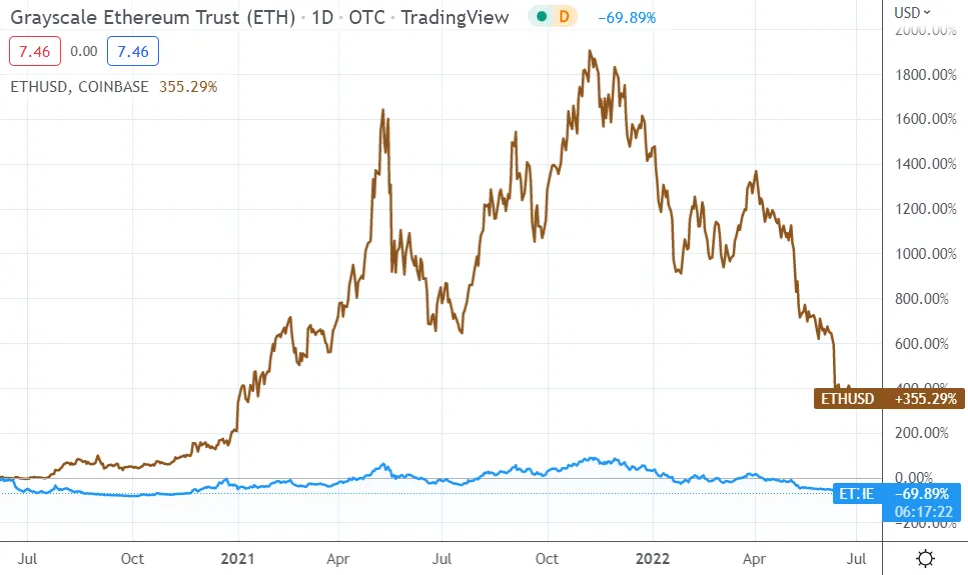

Момент для «пассивного» добавления ударной дозы эфириума в портфель тогда действительно оказался чудесным: с 5 июня 2020 года по текущее время монета подорожала (даже с учетом наступивших криптозаморозков последних месяцев) аж в четыре с половиной раза. Правда, цена фонда ETHE за этот же период почему-то уменьшилась на 70%.

Как пассивный фонд на эфир умудрился принести своим инвесторам настолько отвратительный результат при настолько шикарной динамике базового актива (как видно из картинки выше, на пике в ноябре 2021 года цена эфира превышала стартовую точку в 20 раз)? Кажется, такой трюк не смогли бы провернуть даже специалисты из FinEx — там, по крайней мере, обнуление фонда FXRB произошло на фоне резкого падения российских еврооблигаций, а не их роста.

Если вам тоже непонятен этот механизм превращения прибыли в убыток, то давайте попробуем разобраться вместе.

Предыстория: как появились фонды Grayscale

Желание побаловаться криптой у инвесторов на традиционных финансовых рынках есть уже давно. Но доверять свои деньги криптобиржам готовы далеко не все, не говоря уже о заведении собственного криптокошелька (в этом месте типичного гуманитария уже обуревает священный ужас). Многие инвесторы хотели бы приобщиться к светлому шифропанковскому будущему по старинке: звонишь своему привычному брокеру, уверенным голосом говоришь «купи биткоин!» и ждешь иксов (btcusd).

К сожалению, SEC (американский регулятор по ценным бумагам) с большим подозрением смотрит на идею выпуска на биржу всамделишных криптофондов. Синтетический ETF на биткоин на базе фьючерсов (BITO) и то появился на бирже США только с конца 2021 года, а появлению ETF на крипту с полноценной физической репликацией SEC успешно сопротивляется до сих пор.

При этом ребята из Grayscale Investments умудрились выкатить аж в 2015 году биткоин-фонд GBTC, который вполне легально уже тогда можно было купить через традиционного брокера. «Ну это, типа, такая же штука, как привычные вам ETF на золото, внутри которых лежат настоящие физические слитки!» – убеждал инвесторов Барри Силберт, который придумал Bitcoin Investment Trust. (Здесь должен прозвучать глубокий мужской баритон за кадром: «На самом деле GBTC был совсем не похож на ETF…»)

Как же Силберту удалось протащить на биржу криптофонд через строгое американское регулирование? Да никак: на самом деле Grayscale Bitcoin Trust никогда и не обращался на настоящей бирже! Следите за руками: GBTC первоначально появился как закрытый частный инвестиционный фонд для аккредитованных инвесторов-толстосумов, готовых закинуть в него минимум $50 000.

Но в условиях фонда был один важный нюанс: через 6 месяцев после первоначального приобретения паев фонда напрямую у Grayscale любой инвестор мог продать их на специальном внебиржевом рынке (уже без каких-либо ограничений по объему) — что как раз позволило избежать цепких регуляторских лап SEC. При этом, несмотря на обращение только на внебиржевом рынке, Grayscale Bitcoin Trust вполне можно приобретать даже на американских пенсионных 401(k) счетах.

GBTC был первой пташкой, а потом Grayscale настрогали еще пару десятков криптофондов аналогичной конструкции — в том числе и эфирный фонд ETHE, график которого нас так озадачил чуть выше. К 2021 году Grayscale собрали в подобные фонды с рынка уже $20 млрд.

Еще бы, ведь никто другой не предоставлял возможность закупиться криптой через традиционного брокера! Так что за свои ценные услуги по пассивной покупке крипты Grayscale берет со своих инвесторов нескромные 2,0–2,5% годовых — примерно столько же, сколько заряжают топовые активные хедж-фонды.

Почему не все фонды одинаково полезны

Если вы внимательно читали мою серию статей про стейблкоины, то вы должны помнить про важность механизмов арбитража. Если на рынке торгуется какой-то инструмент-обертка, который призван точно отслеживать стоимость другого актива, — то ему недостаточно просто «иметь внутри себя» этот актив. Рыночная цена на «обертку» будет нормально отслеживать цену базового актива не автоматически, а только при условии наличия всех условий для быстрого и эффективного арбитража.

Этим, кстати, чудесны завоевавшие финансовый мир фонды ETF: там идея высокоэффективного арбитража заложена на уровне самой конструкции — так что биржевые цены таких фондов, как правило, очень точно следуют за динамикой базовых активов внутри них (подробнее я объяснял про механизм арбитража ETF вот здесь).

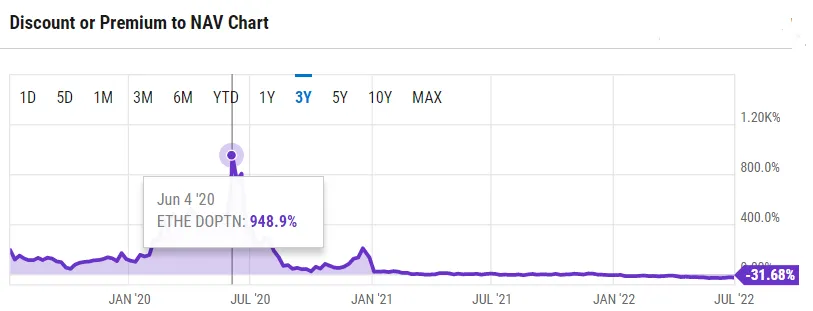

Так вот, у фондов Grayscale дела с арбитражем обстоят просто из рук вон плохо. Вы, наверное, думаете: «Ну, окей, какое там отклонение могло появиться? Процентов пять?» Ха! Как вам расхождение между ценой на фонд и справедливой стоимостью активов внутри него в десять раз?

YCharts: Динамика премии/дисконта фонда ETHE по отношению к стоимости находящихся внутри него запасов эфира

Почему так происходило? В 2020 году крипта начала быстро расти, все хотели в нее вложиться — так что спрос на фонды Grayscale сильно вырос, что потянуло за собой и их котировки. Если бы речь шла про ETF, то маркетмейкер в этой ситуации просто быстро навыпускал бы новых паев фонда и выравнял бы баланс спроса и предложения (а вместе с ним — и цену).

Но у фондов Grayscale Trust такой маневр невозможен: ведь тут в дело вступает шестимесячный Lock-Up Period между выпуском новых паев закрытого фонда для аккредитованных инвесторов и их «разморозкой» для продажи на внебиржевом рынке. Так что говорить о безрисковом арбитраже здесь не приходится: ведь вложить свои деньги в выпуск новых паев нужно сейчас, а какая будет на рынке премия через полгода (и будет ли вообще) — это еще большой вопрос.

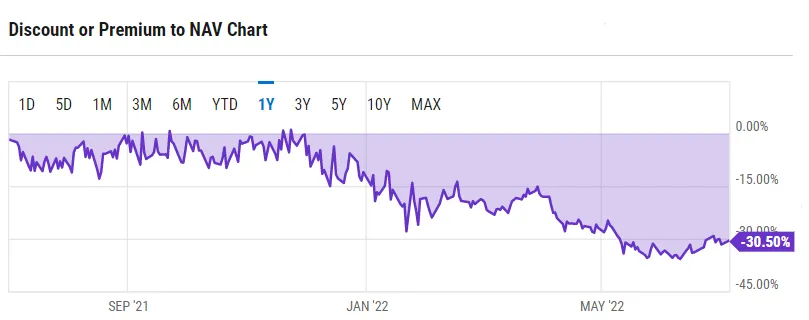

Собственно, в 2022 году так и произошло: крипта стала устойчиво падать, мелким инвесторам вдруг резко приспичило продать свои криптофонды — и жирная премия фондов Grayscale к стоимости лежащей внутри крипты превратилась в не менее жирный дисконт.

YCharts: Бычачья премия ETHE плавно перешла в 2022 году в медвежью скидку

Здесь и кроется разгадка, почему инвесторы, вложившиеся в эфир через ETHE в июне 2020 года, к настоящему моменту грустно наблюдают на счету убыток –70%, в то время как сам эфир за этот же период дал +350%. Все просто: так действительно может произойти, если купить что-то по цене в 10 раз выше справедливой, а потом продать через пару лет со скидкой в 30% к текущей стоимости.

Фонд Grayscale Ethereum Trust, который я взял для иллюстрации, испытал самые дикие скачки премии/дисконта, но и у других фондов эта проблема присутствовала (хоть и в менее выраженном виде): фонд на биткоин GBTC перешел от премии +50–70% в 2018 году к текущему дисконту в размере –30%.

Что будет дальше и краткие выводы

Сам Grayscale, безусловно, проблему признает: в 2021 году они объявили о планах превратить свой флагманский фонд GBTC из закрытого частного фонда в настоящий ETF, что позволит запустить корректно работающий механизм арбитража и нормализовать цены.

Только вот SEC все эти планы побоку: они по-прежнему упорно сопротивляются любым попыткам затащить на американскую биржу «настоящий» фонд на крипту с физической репликацией. Так что заявка Grayscale на создание ETF была на днях отклонена SEC, а руководство компании даже заявило, что они собираются судиться с регулятором по поводу этой несправедливости.

Ну и несколько кратких выводов напоследок:

- Как говорил еще Баффетт: «Никогда не инвестируй в то, чего ты не понимаешь». Даже невинно выглядящие «пассивные индексные фонды» на поверку могут оказаться страннейшей вундервафлей, которая ведет себя совсем не так, как вы ожидали (тут опять будет нелишним упомянуть ситуацию с FXRB/FXRU).

- При покупке/продаже любых фондов нужно обязательно проверять, каким образом их текущая цена соотносится со стоимостью чистых активов внутри них (на российском рынке, кстати, существенные премии/дисконты нередко возникают даже у ETF).

- Думаю, проникновение крипты на традиционные финансовые рынки в будущем все-таки неизбежно. Но если уж вы решили «поддержать рублем» шифропанковские идеалы — то, может быть, стоит все-таки задуматься о том, чтобы сделать это самостоятельно через некастодиальный кошелек (напоминаю мантру «not your keys, not your coins»).

Если статья показалась вам интересной, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям (про крипту тоже теперь пишу, как видите).