В США могут одобрить спотовый биткоин-ETF. Почему Уолл-стрит сомневается в Coinbase, несмотря на рост акций

The Bell

Акции Coinbase в последнее время оживились: помог существенный прогресс в споре о запуске спотовых биткоин-ETF, за которым следит вся криптоиндустрия. Оправдан ли оптимизм инвесторов и что происходит с бизнесом криптобиржи?

Что случилось

Федеральный апелляционный суд США 29 августа постановил, что Комиссия по ценным бумагам и биржам США (SEC) необоснованно отклонила заявку американской компании по управлению активами в цифровой валюте Grayscale Investments на создание спотового биржевого фонда (ETF) биткоина. Ранее регулятор отклонял все подобные заявки, аргументируя это тем, что они не отвечают требованиям о предотвращении манипулирования рынком. Мы рассказывали об этом в нашем закрытом телеграм-канале для подписчиков рассылки. Решение суда открывает дорогу к созданию первого подобного фонда.

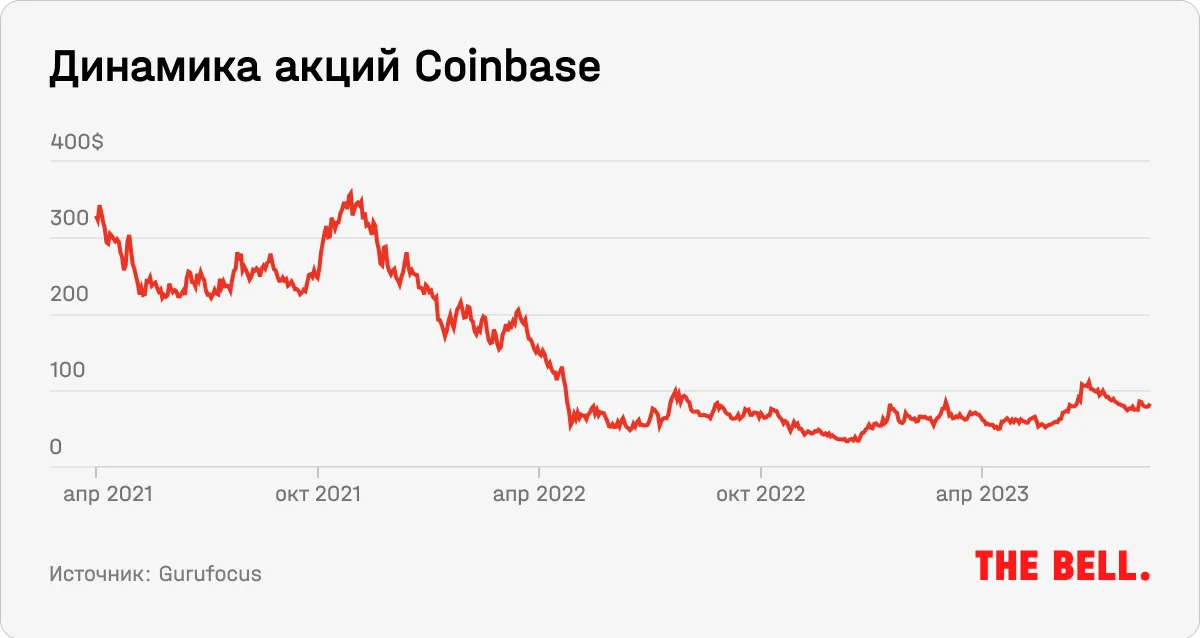

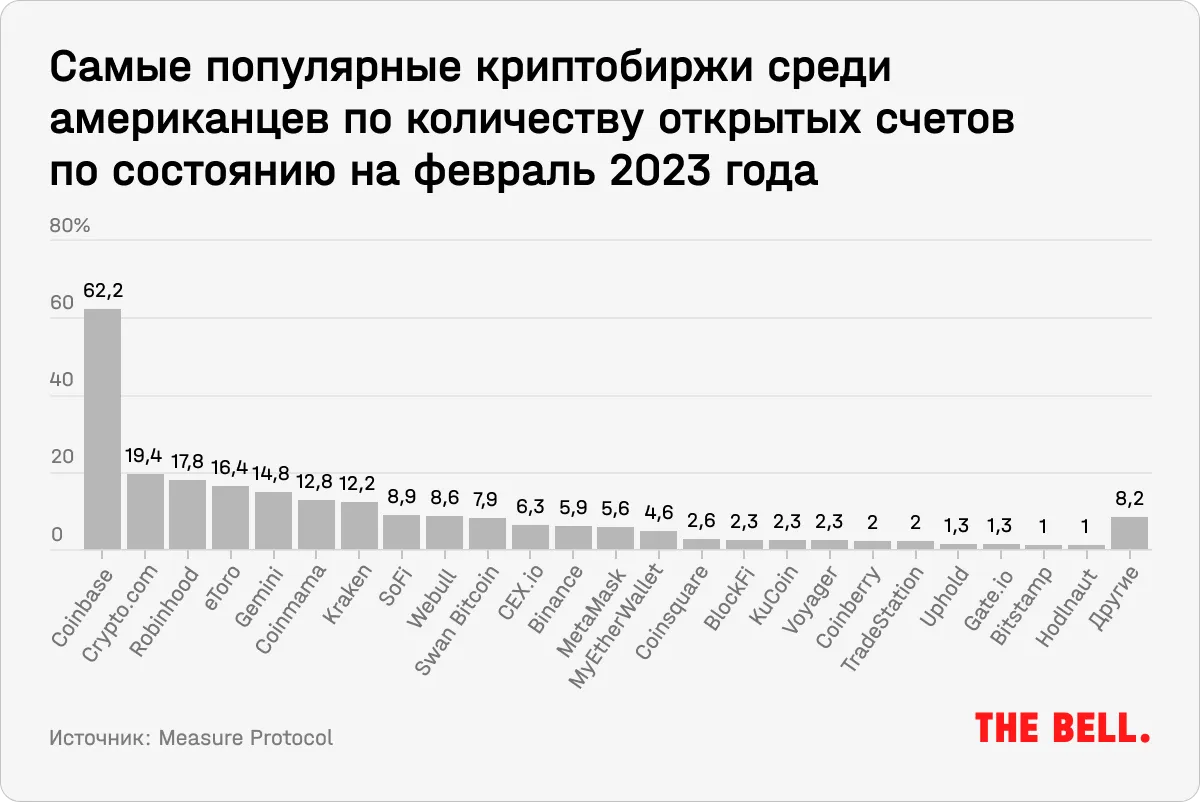

Бумаги Coinbase — крупнейшей криптобиржи в США и второй в мире после Binance среди всех централизованных площадок — сразу же подорожали на 15%. Всего с начала 2023 года они выросли уже на 143% — в первую очередь благодаря росту курса биткоина (btc usd), прибавившего больше 58%, и ралли других технологических компаний (Nasdaq Composite прибавил более 32%).

Это вторая крупная победа криптоотрасли над SEC за последние месяцы. В июле многолетний спор между SEC и блокчейн-компанией Ripple Labs завершился предварительным успехом последней: судья решил, что ни продажи, ни другие формы распределения токенов, а также продажи токенов XRP частным инвесторам не приравниваются к сделкам с инвестиционными контрактами, то есть токены не признаются ценными бумагами. «Это решение — еще один пример того, как суды США выступают против чрезмерного регулирования SEC в сфере цифровых активов», — сказал тогда Reuters криптовалютный юрист Withers Кристофер Лавин. Впрочем, в августе суд удовлетворил запрос SEC о промежуточной апелляции.

Почему спотовые биткоин-ETF так важны для отрасли и Coinbase

Сейчас в США доступны только криптовалютные ETF, привязанные к фьючерсным контрактам. Grayscale Investments планирует конвертировать свой биткоиновый траст GBTC в спотовый биткоин-ETF. Преимущество спотового фонда над фьючерсным в том, что он не подразумевает «роллирование», при котором, когда срок обращения фьючерса истекает, фонд покупает новый с более дальним сроком. Спотовый ETF несет меньшие издержки и может предложить инвесторам более низкую комиссию.

Запустить спотовый биткоин-ETF хотят сразу несколько крупных компаний, включая Fidelity Investments, ARK Invest и BlackRock. Barron’s пишет, что в случае одобрения регуляторов такие фонды могут привлечь миллиарды долларов в криптоотрасль, что повысит спрос на биткоины и другие криптовалюты, а также приведет к росту сборов криптоплощадок. Можно ждать, что скоро появятся фонды и на другие криптовалюты: 7 сентября ARK Invest подал заявку на спотовый Ethereum-ETF.

Несмотря на решение суда, пока вопрос с биткоин-ETF остается открытым: SEC объявила, что отложила принятие решения по заявкам на запуск фондов от BlackRock, Fidelity, Bitwise, VanEck, WisdomTree, Invesco и Valkyrie как минимум до октября. Принятие решения может занять до 240 дней. Однако оптимизм относительно перспектив таких ETF существенно вырос: аналитики Bloomberg Джеймс Сейффарт и Эрик Балчунас оценили вероятность запуска спотового биткоин-ETF до конца 2023 года в 75%.

«Мы повышаем до 75% оценку вероятности запуска спотовых биткоин-ETF в этом году (95% к концу 2024 года). Хотя мы учитывали победу Grayscale в нашем предыдущем прогнозе в 65%, единогласие и однозначность решения превзошли все ожидания. Это оставляет SEC очень мало места для маневра», — написал Балчунас. По его мнению, юридические и имиджевые потери регулятора в этом споре «делают отрицание [биткоин-ETF] политически несостоятельным».

Для Coinbase это имеет особое значение: сразу несколько компаний, стремящихся внедрить биткоин-ETF, выбрали Coinbase в качестве партнера для осуществления наблюдения и контроля. Площадка в этом случае возьмет на себя обмен торговыми данными, клиринг и идентификацию клиентов.

В частности, BlackRock выбрала Coinbase в качестве кастодиана — биткоины, приобретенные ETF, будут храниться на инфраструктуре биржи. Coinbase также заключила соглашения о совместном наблюдении с биржами Cboe BZX и Nasdaq: площадка будет помогать им выявлять мошенничество в торгах паями спотовыми крипто-ETF.

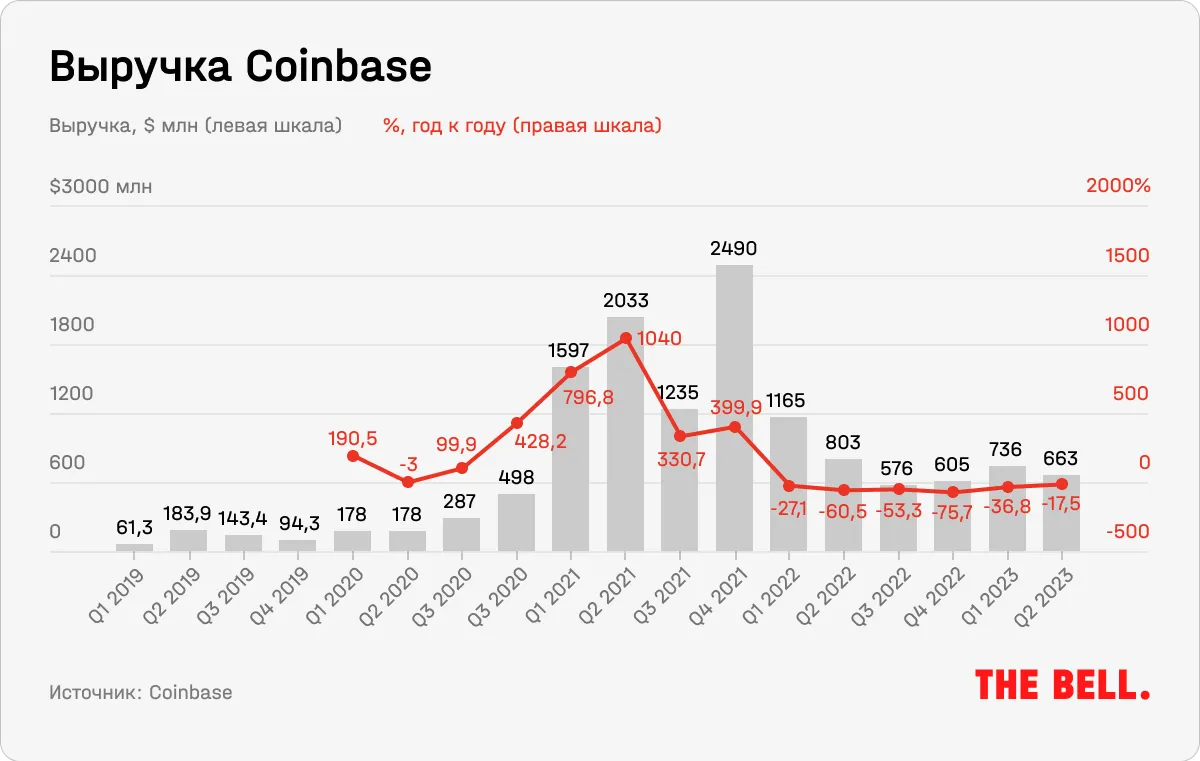

Выручка Coinbase падает из-за проблем криптоотрасли

За последние годы Coinbase удалось диверсифицировать доходы от криптобизнеса. Примерно $327 млн из $708 млн выручки Coinbase за последний квартал обеспечили торговые комиссии, хотя еще в 2021-м на них приходилось примерно 86% выручки. На биткоин пришлось 40% общего объема торгов криптовалютами и 39% от выручки от трейдинговых комиссий.

Площадка также получила более $200 млн выручки от процентного дохода, в основном благодаря партнерству с Circle Internet Financial — компанией, стоящей за вторым по величине стейблкоином USDC. Он привязан к доллару США и обеспечен резервами, которые клиенты передают Coinbase и Circle в обмен на USDC. Coinbase и Circle генерируют процентный доход от этих резервов.

Сотрудничество между ними развивается: в августе стало известно о планах Coinbase купить долю в Circle и запустить USDC на шести новых блокчейнах. Coinbase также развивает облачные сервисы и стейкинг — однако они не выделяются в отчетах в отдельные статьи.

Стейкинг — альтернатива майнингу: пользователи зарабатывают за счет хранения криптовалюты. В процессе используется алгоритм Proof of Stake (PoS) — доказательство доли владения и один из методов защиты блокчейна от вмешательства и недостоверности размещаемых данных. Это стимулирует участников системы вовлекаться в процесс стейкинга и обеспечивать тем самым работоспособность блокчейна.

Резкое снижение цен на криптовалюты в 2022 году привело к сильному снижению объемов торгов и, как следствие, комиссий Coinbase. Если во время криптобума 2021 года Coinbase получила чистую прибыль в $3,6 млрд, то теперь компания убыточна: ее потери по итогам последнего квартала составили $97 млн. Правда, год назад ситуация была куда хуже: тогда квартальный убыток составил $1,09 млрд. Биржа резко продолжила сокращать операционные расходы: в 2022–2023 годах был уволен каждый пятый сотрудник. Однако, несмотря на это и рост биткоина, в этом году прибыль Coinbase не растет. Это является следствием проблем криптоиндустрии в целом, до сих пор не оправившейся после банкротства FTX и некоторых других криптопроектов и обвала цен на криптовалюты.

Квартальный объем торгов криптой продолжает падать: год к году он сократился примерно со $145 млрд до $92 млрд. Консенсус Уолл-стрит предполагает, что объем продаж по итогам 2023 года составит около $2,9 млрд — для сравнения, в 2021-м он оценивался в $7,8 млрд.

Пока компании удается справляться с падением объема торгов путем увеличения комиссий, но это не может продолжаться вечно с учетом роста конкуренции среди криптоигроков. Покупать крипту теперь можно через Robinhood, PayPal и Block. Среди сравнительно новых конкурентов выделяется Fidelity, в прошлом году запустившая сервис для торговли криптовалютами. Хотя на данный момент Coinbase — безоговорочный лидер в США.

В самой Coinbase рассчитывают компенсировать снижение доходов от комиссий другими путями. Финансовый директор Алесия Хаас заявила Barron’s, что многие компании будут привлекать Coinbase в качестве партнера, а не создавать блокчейн-приложения и сервисы с нуля. «В мире просто не так много криптоинженеров, которые могли бы перестроить всю эту архитектуру в каждом крупном финансовом учреждении», — сказала она.

В августе компания запустила собственный блокчейн второго уровня L2 Base. Он позволит разрабатывать финансовые и торговые приложения, торговать на децентрализованных биржах, разворачивать кредитные сервисы или выпускать токены. Coinbase сможет зарабатывать на комиссиях за каждую транзакцию при любом взаимодействии с сетью созданных в Base приложений. Однако в самой компании не ждут быстрой прибыли: по мнению Алесии Хаас, могут пройти годы, прежде чем Coinbase начнет получать от Base действительно ощутимый доход.

Война с регуляторами

У Coinbase хватает проблем с регуляторами, включая судебный иск, поданный SEC по поводу ее основного бизнеса. По мнению SEC, с 2019 года Coinbase «заработала миллиарды долларов, незаконно содействуя покупке и продаже криптоактивов», не будучи зарегистрированной как биржа, брокер или клиринговое агентство. Тем самым компания уклонялась от раскрытия информации, считает регулятор. Также SEC не понравилась программа стейкинга Coinbase Earn. Прежде чем подать в суд, SEC потребовала, чтобы Coinbase прекратила торговлю всеми видами криптовалют за исключением биткоинов, утверждает FT.

Глава SEC Гэри Генслер утверждал, что биржа своим поведением лишила инвесторов средств защиты от мошенничества и манипуляций. По его мнению, если биткоин не входит в компетенцию ведомства, то практически все остальные токены — это ценные бумаги, эмитенты которых должны регистрироваться. В Coinbase возражают, что требования SEC «выходят далеко за рамки действующего законодательства» и поэтому должны быть отклонены.

Barron’s отмечает, что, если суды встанут на сторону SEC, это может свернуть большую часть крипторынка США, а отрасли в целом придется перестроить методы ведения бизнеса и отказаться от многих продуктов. Самой Coinbase потенциально угрожает приостановка деятельности и штрафы.

Coinbase пытается ускорить процесс. Главный юрисконсульт биржи Пол Гревал рассказал, что компания попросила судью быстро решить фундаментальный вопрос о том, какие криптотранзакции подпадают под действие законов о ценных бумагах. Компания также лоббирует принятие законодательства, которое разъясняло бы правила.

Прогнозы аналитиков по акциям

Несмотря на позитивное решение суда по биткоин-ETF и огромное падение с момента IPO в апреле 2021-го (минус 81%), перспективы Coinbase вызывают много вопросов у аналитиков. «Компания продолжает сталкиваться с весьма значительными регуляторными рисками, которые затрагивают большую часть ее бизнеса, отмечает аналитик Berenberg Марк Палмер. „Даже если Coinbase выиграет процесс против SEC, это не будет решением проблем раз и навсегда, а только усилит конкуренцию со стороны традиционных и хорошо капитализированных игроков“, — говорит он. Аналитик также считает, что оптимизм рынка относительно перспектив Coinbase в свете возможного одобрения спотовых биткоин-ETF преувеличен: дополнительный доход не изменит правила игры для компании. Его целевая цена по бумагам — $39, в два раза ниже текущей цены.

Аналитик Mizuho Дэн Долев также считает, что спотовые фонды не принесут Coinbase большой пользы. «Мы считаем, что биткойн-ETF может усилить конкуренцию в криптоотрасли и сказаться на доходах от комиссий», — написал он. Его беспокоит то, что биткоин-ETF предложат инвесторам новый способ вложения в криптовалюты, что окажет давление на комиссионные биржи. Целевая цена Долева по бумагам Coinbase еще ниже — всего $27.

На данный момент комиссии от торговли криптой — главный источник доходов Coinbase, без которого другие сервисы могут не оказаться успешными, утверждает аналитик JP Morgan Кен Уортингтон. «Если торговля криптой не будет популярна, то вспомогательный бизнес в долгосрочной перспективе расти не будет», — считает он. Его рейтинг по бумагам Coinbase — «нейтральный», целевая цена — $64.

В свете предстоящего в 2024 году халвинга биткоина аналитики криптоотрасли ждут роста курса биткоина: по прогнозу Pantera Capital, в течение следующего четырехлетнего цикла биткоин должен достичь отметки $148 тысяч. Непосредственно к моменту халвинга в апреле 2024-го Pantera Capital прогнозирует рост курса биткоина до $35 тысяч.

Аналитики указывают, что влияние каждого следующего халвинга на цену будет снижаться по мере того, как уменьшается соотношение сокращения предложения новых биткоинов от предыдущего халвинга к следующему. В Coinbase полагают, что халвинг, вероятно, положительно скажется на стоимости биткоина, но его не стоит считать важнейшим фактором для ценообразования — это слишком малоизученное явление. В компании считают, что прогнозировать эффект халвинга 2024 года на курс сложно.

Вероятно, на курс цифровых валют в первую очередь влияет спрос инвесторов на рисковые активы, который зависит от ожиданий по ставкам. Сейчас рынки прогнозируют, что ФРС сможет перейти к их снижению в 2024 году.

Но есть и аналитики, которые позитивно настроены относительно Coinbase. Например, Лиза Эллис из MoffettNathanson ожидает, что в конечном итоге судебное разбирательство площадки с SEC внесет ясность в регулирование криптовалют в США и уберет давление на котировки. А экспансия Уолл-стрит в криптоиндустрию должна стать драйвером роста, добавляет она.

В Morningstar называют справедливой ценой для бумаг Coinbase $80. Оценка базируется на предполагаемом объеме торгов, скорости падения доходов от комиссий и прогнозах процентных доходов от партнерства с Circle. «Учитывая минимальный расход денежных средств и значительные финансовые ресурсы, Coinbase сможет поддерживать текущий уровень расходов в обозримом будущем. Однако без восстановления цен на криптовалюты компания вряд ли вернется к прежней прибыльности. По нашим прогнозам, компания будет оставаться убыточной до конца 2026 года, хотя точные сроки возвращения Coinbase к прибыльности будут зависеть от рыночных условий или темпов дальнейшего снижения затрат», — написал аналитик Майкл Миллер.