В прошлом году в мире венчура не было темы скандальнее, чем провал мегафонда Vision Fund японской компании SoftBank. А что с ним сейчас? Недавно фонд презентовал результаты работы за год. The Bell попросил автора Telegram-канала @proVenture Дениса Ефремова их интерпретировать.

Эта статья была написана специально для еженедельной технологической email-рассылки The Bell. Подписаться на нее можно здесь.

Как все начиналось

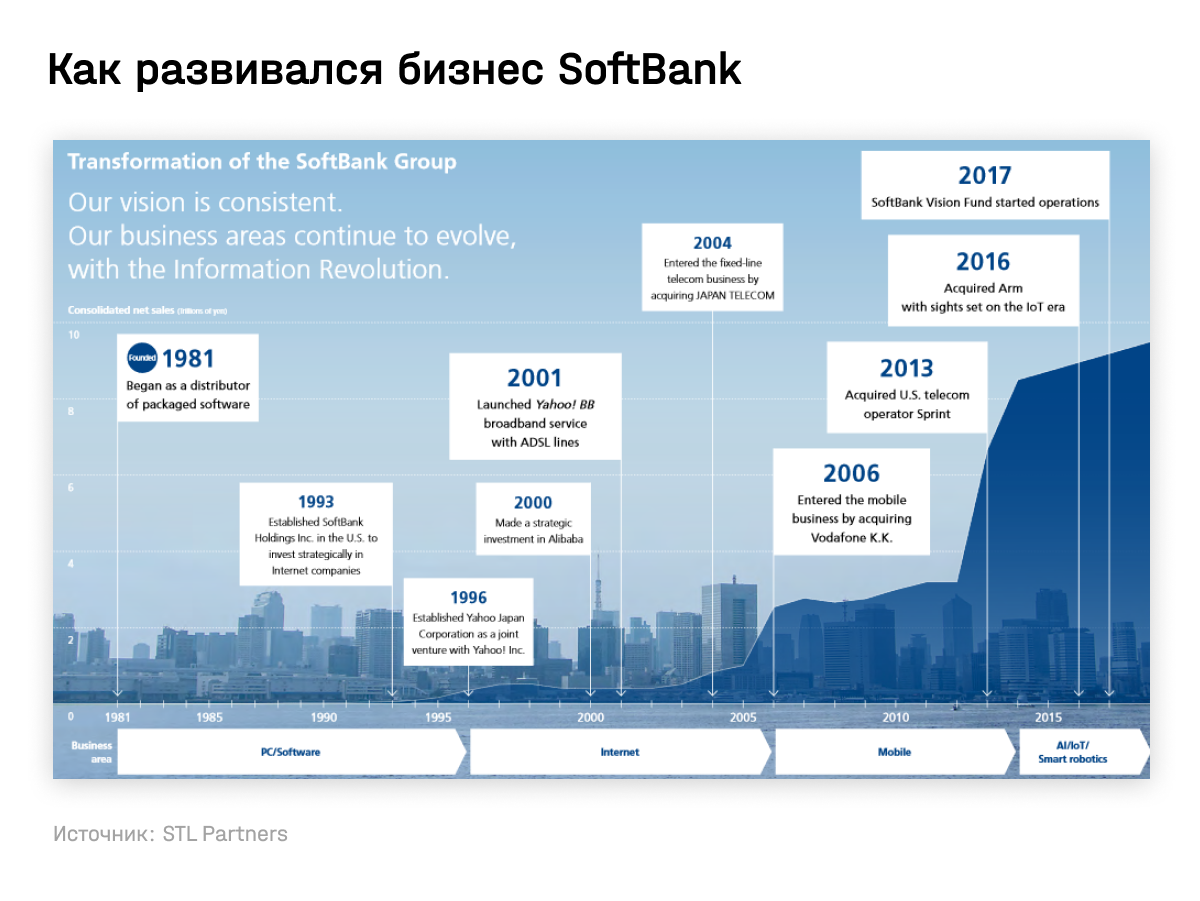

Масаеси Сон основал SoftBank в далеком 1981 году вскоре после окончания учебы. Сначала компания торговала электроникой. Первые годы были сложными, но затем, благодаря паре удачных партнерств, SoftBank стал стремительно набирать обороты и к 1984 году занял порядка 50% розничного рынка компьютерного софта в Японии. Сон ворвался в новые для себя сегменты — такие как телекоммуникации и медиа.

К началу 2000-х Сон понял, что классического бизнеса ему недостаточно, и стал инвестировать в интернет-компании. По его словам, до краха доткомов он контролировал 25% всего рынка. Стремительный рост акций доткомов позволил основателю SoftBank обойти Билла Гейтса и стать самым богатым человеком в мире. Правда, всего на три дня.

SoftBank поддержал едва ли не первого в истории технологического единорога, компанию Webvan, которая добежала до оценки в $1 млрд за три года. Компания Сона инвестировала в стартап $190 млн прямо перед IPO в 1999 году. Но вскоре пузырь лопнул. В 2001 году Webvan в числе многих стартапов подал на банкротство.

Крах доткомов обрушил капитализацию SoftBank практически на 99%: c $200 млрд до $2 млрд. Сам Сон потерял $70 млрд. Масштаб, конечно, поражает.

Но в дальнейшем оказалось, что стратегически Сон все делал правильно. $100 млн инвестиций в стагнирующую поисковую систему Yahoo! и $20 млн инвестиций в Alibaba можно считать поистине знаковыми и хрестоматийными: абсолютный риск принес феноменальную доходность. На момент IPO Alibaba доля SoftBank подорожала до $75 млрд. И после этого акции китайского гиганта только росли. Даже сейчас они являются одним из ключевых источников ликвидности для Сона.

В бизнесе SoftBank также случился судьбоносный прорыв — за счет партнерства с Apple: Сон получил эксклюзивные права на продажу iPod в Японии. Это был такой же абсолютный риск, потому что никто не мог предположить, что портативные плееры захватят мир. Что для этого нужно? Продавать услуги связи? Не проблема — SoftBank выкупает японский бизнес Vodafone.

Сон стал иконой, поскольку он практически единолично управлял всем, принимал все решения. Такая модель необычна для Японии. Может быть, дело в том, что Сон не японец, а кореец с американским мышлением? Основатель SoftBank родился на небольшом японском острове Тосу в очень бедной корейской семье, а образование получил в США в университете Беркли.

Vision Fund — подарок стоимостью $1 трлн

История привлечения ключевого инвестора SoftBank, наследного принца Саудовской Аравии Мухаммеда бин Салмана, управляющего суверенным фондом на $2 трлн, в изложении СМИ выглядит как очередной полет Сона в космос. По словам основателя SoftBank, он получил $45 млрд на 45-минутной встрече с принцем, поразив его самого и 500 человек из его свиты такой фразой: «Вы в первый раз в Токио — и я хочу сделать вам подарок. Этот подарок стоит $1 трлн». В эту сумму он оценил потенциальную доходность своего Vision Fund — фонда с капиталом $100 млрд.

Инвестиции Мухаммеда бин Салмана составили половину фонда, который в итоге закрылся на отметке $98 млрд. SoftBank вложил $28 млрд. Помимо Мухаммеда бин Салмана, вложились фонд с Ближнего Востока Mubadala ($15 млрд) и крупнейшие западные корпорации: Apple, Foxconn, Qualcomm и Sharp. Имидж Softbank в тот момент был безупречен.

Что с портфелем SoftBank происходило после этого, хорошо описал [бывший издатель The Bell] Александр Амзин в статье «Залить деньгами и проиграть: уроки поражений главного техноинвестора мира». SoftBank начал делать очень агрессивные инвестиции, зачастую убеждая основателей компаний взять у него большие деньги, как он сделал с Yahoo!, которая искала $5 млн, а получила в итоге $100 млн.

SoftBank стремился поддерживать визионерские компании, которые планировали сломать привычный ход вещей, что очень нравилось Сону. Иногда он даже уговаривал основателей изменить стратегию, чтобы прожигать больше денег, но расти быстрее. Отмечу, что инвестиционный комитет Vision Fund фактически состоял из одного Сона: он единолично принимал решения обо всех инвестициях. Уникальная ситуация.

Сон изменил модель всего рынка, очень многие стали агрессивно вкладываться в рост и развили так называемую экономику sunk costs.

При этом инвестиции на таких раундах осуществлялись, похоже, по бизнес-модели фонда ранних стадий: огромные чеки разбрасывались по различным компаниям в надежде, что какие-то из них могут окупиться. Такая модель называется spray and pray. Дословно: распыли — и молись.

В недавнем интервью Сон предсказал банкротство 15 компаний из портфеля Vision Fund, в котором сейчас 80 инвестиций. Это невообразимо много для такой поздней стадии, на которой инвестирует Vision Fund.

Я/Мы We

Оператор коворкингов WeWork (актуальное название — WeCompany) — самая знаковая инвестиция Vision Fund на текущий момент. Основатель WeWork Адам Ньюман был одним из тех, кого Сон поддерживал самозабвенно. Ньюман должен был стать одним из тех, кто потратит миллиарды, но раз и навсегда изменит модель поведения людей. По крайней мере — в отношении офисных пространств.

Но в прошлом году вокруг этого проекта разворачивалась драма. SoftBank щедрыми инвестициями разогнал оценку WeWork до $47 млрд, но уже тогда было понятно, что убытки стартапа — слишком велики. Надежда была на IPO, заявка на которое была подана. Однако эффект оказался обратным: весь мир увидел, что у WeWork огромные проблемы в бизнесе — убытки росли быстрее выручки. Параллельно в прессе замелькали статьи об эксцентричном характере Адама Ньюмана и его жены.

Ожидаемая оценка на размещении пикировала к $20 млрд, потом — к $10 млрд. Затем WeWork и вовсе отозвал документы на размещение. Инвесторам предлагали вложиться в проект по оценке $15 млрд, но ничего не вышло.

Ньюмана уволили с треском, но пообещали ему пакет в $1,8 млрд в качестве отступных в рамках инвестиций в WeWork в размере $3 млрд, при которых компания оценивалась уже в… $8 млрд. Падение оценки в пять раз за какие-то несколько месяцев! Ньюман в итоге денег не получил — и вместе с другими акционерами подал судебный иск к SoftBank, который в итоге отказался от сделки, предложенной им самим.

SoftBank необходимо было перестраивать бизнес и спасать вложения инвесторов своего фонда, хотя официальные комментарии продолжали быть позитивными: Сон верит в сегмент рынка и все еще считает его перспективным. Весь пакет помощи оценивался в $9,6 млрд.

По факту WeWork все еще в кризисе. В момент увольнения Ньюмана компания уволила еще более 2,4 тысячи человек. We продолжает сокращать площади и сотрудников, не платит за аренду. Пандемия, понятное дело, ситуацию только ухудшила.

Биткоин?

Еще один интересный момент: Сон инвестировал в крипту. Но сделал он это в конце 2017 года — очень близко к моменту, когда стоимость цифровой валюты достигла исторического максимума в $20 тысяч. Сон потерял на этой инвестиции $130 млн.

Стоит отметить, что для SoftBank криптовалютная лихорадка была скорее в плюс, чем в минус, поскольку компания поддерживала производителя процессинговых чипов Nvidia. Стоимость пакета, принадлежащего SoftBank, на пике стоимости в конце 2017 года составляла $5 млрд (продан он позднее был примерно за $3 млрд, что тоже было неплохо). Видимо, именно тогда Сон решил вложить в основной криптоактив свои собственные деньги.

Сон во сне

SoftBank активно поднимал Vision Fund II, в который хотел привлечь $108 млрд. Еще больше, чем был первый фонд. Сама компания готова была вложить только $5 млрд. Тем временем новостной фон постепенно становился даже не плохим, а смешным.

Например, в конце ноября на форуме Future Investment Initiative в Эр-Рияде во время одной из сессий Сон просто заснул.

У саудитов было много вопросов к Сону. Что же он им отвечал?

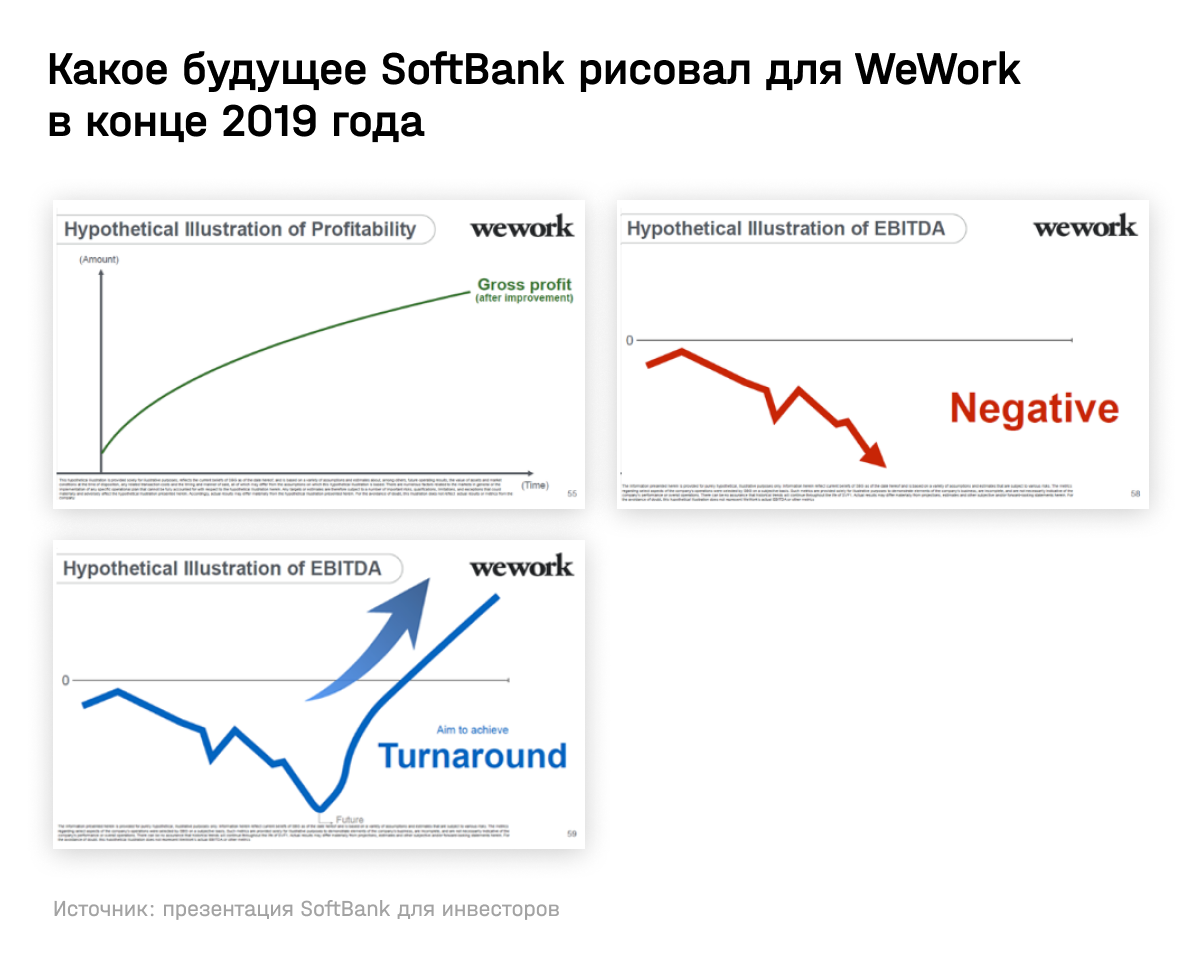

Первая попытка — ноябрь 2019 года. Подробный разбор презентации, с которой выступил Сон, вы можете прочитать в моей статье «”Клюшка” на $5 млрд, или Как SoftBank планирует выводить WeWork из кризиса». Всю презентацию вы найдете здесь. Отдельные слайды из нее разошлись очень широко.

Аналитики с трудом подбирали слова, чтобы прокомментировать пустые графики, иллюстрирующие гипотетическую прибыльность и перелом тренда на падение EBITDA. Дело в том, что ни осей координат, ни каких-то факторов, ни даже просто цифр в этой презентации не было…

Тем временем заговорили сотрудники SoftBank. Мы узнали о нездоровой корпоративной культуре.

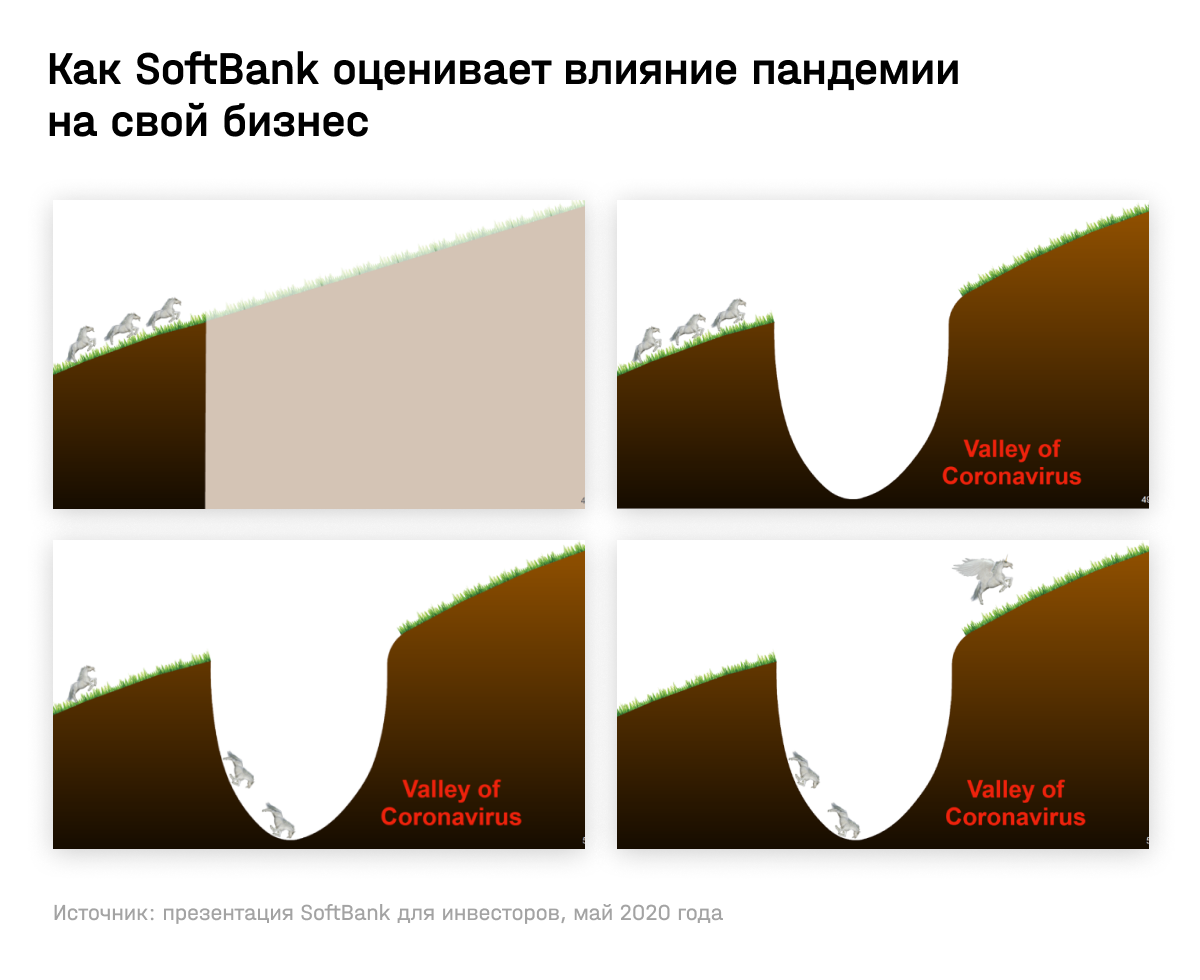

В следующей презентации инвесторам в мае 2020 года, разбор которой я делал в статье «Единорог не полетел: второй мастер-класс презентации от SoftBank», Сон сконцентрировался, помимо стандартных слайдов по динамике стоимости портфеля, на том, почему же компании из портфеля SoftBank находятся в кризисе. Вся презентация — здесь.

Представление было эпичным. Сон сравнил себя с Иисусом Христом («его тоже не понимали»), объясняя инвестиционные убытки практически в $18 млрд.

Во время того же выступления Сон сообщил, что Vision Fund II не собирается и SoftBank сосредоточится на инвестициях со своего баланса.

Результаты 2019 года

Прошлый год выдался для SoftBank крайне непростым. Убыток составил $8,8 млрд — при выручке $56,8 млрд. Убыток Vision Fund за год превысил $12,5 млрд. Отрицательная среднегодовая доходность — -1%. Полная презентация итогов года — здесь.

Раджив Мисра, один из топ-менеджеров SoftBank, говорил, что у Vision Fund крайне нетипичная структура капитала и доля привилегированных инвесторов составляет порядка $40 млрд (~40% фонда) и это «привлечено скорее в виде долга с ежегодным купоном». Если учесть, что привилегированные инвесторы получили доходность +7%, то отрицательная доходность обыкновенных инвесторов фонда должна быть несколько менее -7%.

Такие результаты ставят под сомнение оценки, которые SoftBank дает компаниям. На рынке стали говорить, что инвестиции Vision Fund надо расценивать как «сигнал к незамедлительной продаже».

В этом есть логика. Не только WeWork испытывает трудности. Убытки от OneWeb (который подал на банкротство) и WeWork составили $24 млрд, значительные сокращения также прошли по всему портфелю SoftBank. Доля в Wag была продана с большим убытком. Zume Pizza, Oyo, Getaround и другие массово сокращали сотрудников.

В статье «Увольнения в портфеле SoftBank: является ли сокращение в общей сложности более 6500 человек массовым» я задавался вопросом увольнений в компаниях из портфеля SoftBank и пришел к выводу, что иначе как массовыми их не назвать.

О реальной доходности портфеля мы можем судить только по публичным компаниям.

За счет очень доходных вложений в Guardiant Health, 10x Genomics, подкрепленных ростом стоимости Slack, Vir Biotechnology и PingAn Good Doctor, публичный портфель дает доходность 1,14х на вложенный капитал. Но это всего 10% общего инвестиционного портфеля Vision Fund, а убытки по остальным компаниям выводят общий результат в минус. Однако адекватность оценки остального портфеля также под большим вопросом.

Что дальше

Vision Fund II уже не собирается. SoftBank уходит с венчурного подиума. Компания недавно объявила, что открывает фонд на $100 млн для инвестиций в проекты, созданные «цветными предпринимателями», что выглядит как попытка получить немного пиара на волне движения Black Lives Matter.

В одном из последних интервью в июле 2020 года Раджив Мисра говорил еще, что SoftBank собирается поддерживать растущие сектора, несмотря на распространение COVID-19: цифровую медицину, онлайн-образование и доставку продуктов. Но не поздновато ли делать ставку именно на них?