Слишком горячо. Чем обернулся перегрев российской экономики и почему ее трудно охладить

The Bell

Перегрев российской экономики уже стал общим местом. О нем открыто говорят Эльвира Набиуллина и Герман Греф, и только Владимир Путин до сих пор хвалится немыслимыми для страны под санкциями темпами роста. Охладить экономику Центробанку, несмотря на все усилия, пока не удается. Всем понятно, что слишком быстрый рост в военное время — это что-то потенциально опасное, но чем именно грозит перегрев?

Что случилось

«Если пытаться ехать быстрее, чем задано конструкцией автомобиля, изо всех сил давить на газ, то двигатель рано или поздно перегреется, далеко мы не уедем. Ехать, возможно, будем быстро, но недолго», — предупредила еще в конце 2023 года глава ЦБ Эльвира Набиуллина. Перегревом называется ситуация, при которой экономика находится на пределе своих возможностей, а производство не поспевает за спросом.

Перегрев всегда сопровождается стремительным ростом экономики, поэтому внешне все выглядит очень хорошо. В прошлом году российский ВВП вырос на 3,6%, что оказалось выше среднемировых 3,1%. Владимир Путин несколько раз не без гордости приводил в пример эти цифры. С другой стороны, этот рост был восстановительным после падения экономики на 1,2% в шоковом 2022 году. Но в 2024 году эффекта низкой базы уже не было, и о перегреве начали говорить уже на высшем уровне.

- На его «признаки» указывал министр экономического развития Максим Решетников.

- Глава Сбербанка Герман Греф в июне заявил, что экономика перегрета до предела.

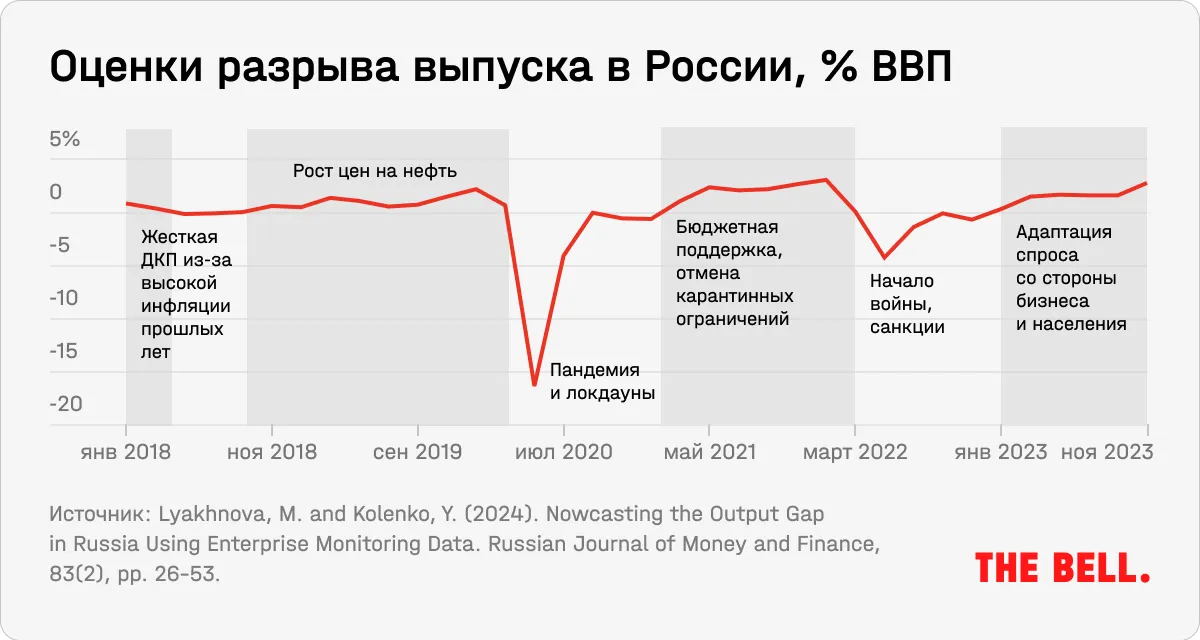

- На последнем обсуждении ключевой ставки члены совета директоров Центробанка констатировали «значительный положительный разрыв выпуска». Это означает, что фактический объем производства выше потенциального, под которым имеется в виду максимальный объем товаров и услуг, который экономика способна производить. Другими словами — снова перегрев.

За первый квартал экономика России выросла на впечатляющие 5,4%, а Всемирному банку пришлось дважды за полгода пересмотреть темпы роста российского ВВП на текущий год — сначала с 1,3% до 2,2%, а потом до 2,9%.

Симптомы перегрева

Симптомов перегретой экономики немало. Например, Международный валютный фонд в своих аналитических докладах использует (.pdf) в общей сложности девять индикаторов для определения перегрева:

- уровень производства относительно тренда;

- разрыв между фактическим и потенциальным объемом производства;

- уровень безработицы и инфляции;

- условия внешней торговли;

- приток капитала;

- счет текущих операций;

- рост кредита, цен на жилье и стоимости акций.

Помимо этого, МВФ также обращает внимание на баланс бюджета и на размер реальных ключевых ставок (ставка минус инфляция).

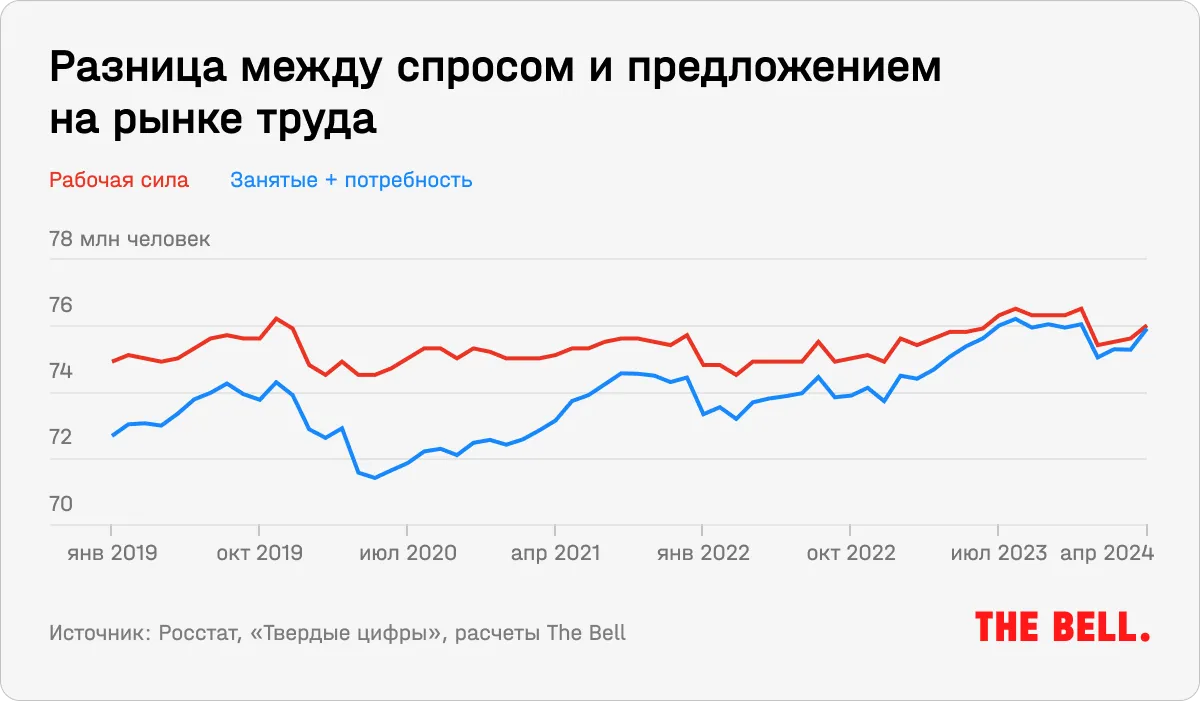

В России на перегрев в первую очередь указывают инфляция и дефицит кадров, говорится в последнем резюме по обсуждению ключевой ставки. Эти два показателя тесно связаны между собой:

- цены вверх толкает высокий потребительский спрос, частично запертый внутри страны;

- сам спрос подстегивают безудержно растущие зарплаты — на 21,6% в марте по сравнению с предыдущим годом.

Быстрее всего зарплаты растут в промышленных регионах. А лидером по стране по этому показателю оказалась Курганская область (+33%), где расположен единственный в стране завод по производству БМП.

«Перегрев связан с неожиданной перестройкой экономики: ушли многие игроки, ушло много импорта, многие цепочки поставок были разрушены», — перечисляет Алексей Киселев, научный сотрудник Флорентийской школы банковского дела и финансов. Та часть российской экономики, которая «осталась жива», получила дополнительный стимул к замещению импортных товаров на фоне перераспределения спроса и сопутствующей подстройки цен.

«Сокращение конкуренции в России обернулось увеличением производительности труда, но это все-таки не тот рост, который приходит с технологическим прогрессом или какими-то инновациями в производстве товаров и услуг», — добавляет он.

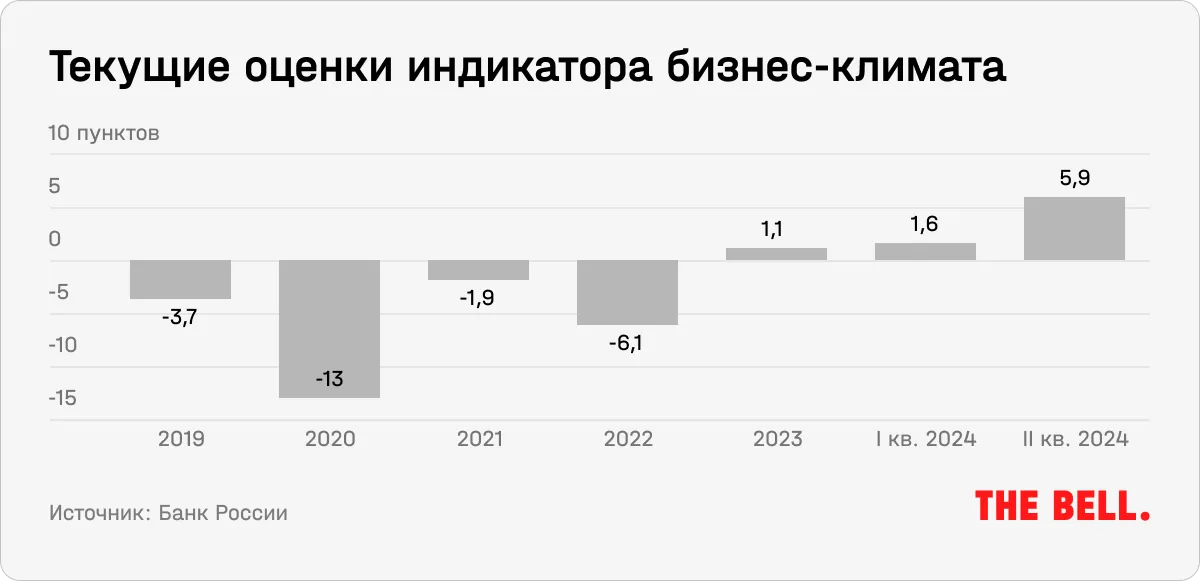

Еще один показатель, по которому можно судить о перегреве экономики, — текущая оценка индикатора бизнес-климата, который также мониторит ЦБ. Чем выше показатель, тем благоприятнее ожидания предприятий по производству и спросу. Во втором квартале 2024 года его среднее значение достигло максимума как минимум с 2019 года.

А вот кредитного перегрева в России пока нет, несмотря на то что в последнее время ЦБ уделяет кредитованию много внимания, говорит главный экономист одного из крупнейших российских банков. «Для кредитования перегревом обычно считается ситуация, когда есть какие-то избыточные риски, когда кто-то перебрал долговой нагрузки. Кредит не замедлился так, как хотелось бы регулятору, но проблема здесь в не в самом кредите, а в том, что надо как-то охлаждать спрос», — объясняет он.

Почему не получается охладить экономику

Главным виновником перегрева российской экономики стало государство, а именно стимулирующая бюджетная политика, констатируют эксперты Института Гайдара. По их оценкам, в 2022 и 2023 годах расходы бюджетной системы выросли на 17,2% и 14,2% соответственно. Это привело к росту доли государственных расходов в ВВП с 34,7% в 2021 году до 36,6% в 2023 году.

В попытке охладить экономику и стабилизировать инфляцию, которая к концу июня добралась до отметки в 8,6% в годовом выражении, ЦБ больше полугода держит ключевую ставку на уровне 16%. В последнем резюме обсуждения ключевой ставки некоторые члены совета директоров настаивали на ее повышении до 17–18%, что совсем близко к максимуму первых двух месяцев войны (тогда ЦБ поднял ставку до 20%, но очень быстро снизил). ЦБ уже предупредил, что может значительно повысить ставку на следующем заседании. Скорее всего, так и произойдет, ожидают аналитики крупнейших российских банков.

Жесткая политика Центробанка в теории должна приводить к охлаждению экономики — чем выше ставка, тем дороже обходятся кредиты, а значит — спрос и инфляция должны сжиматься. Но пока этого, похоже, не происходит.

Вероятно, проблемы с трансмиссией высокой ставки — то есть с тем, как она влияет на экономику, — связаны с большой долей «нерыночного» в ней, а именно — со льготной ипотекой, писал экономист Григорий Жирнов. Тем не менее в первом полугодии 2024 года объем выданной ипотеки по сравнению с тем же периодом прошлого года рухнул на 60%, а значит, трансмиссия работает, отмечает он.

Падение объема выданной ипотеки в данном случае не выглядит верным индикатором, возражает экономист и автор телеграм-канала Unexpected Value Сергей Скатов. «Самый „рыночный” спрос на кредит — в корпоративном сегменте, где влияние льгот сильно преувеличено. Там мы видим устойчивый рост выдач и задолженности в номинале, но по отношению к ВВП показатель стабилизировался, — говорит он. — Мы вошли в порочный круг: экономика растет, потому что растет долг, а долг растет вместе с экономикой. У банков и бизнеса нет стимулов не кредитоваться даже при растущей стоимости долга — это сплошной moral hazard (ситуация, когда наличие защиты от рисков делает людей более склонными к рискованному поведению). Все ждут, что в критической ситуации государство вмешается».

«Бессмысленно защищать тезис „ДКП работает, просто ей мешают „нерыночные” факторы” — эти факторы не являются переменной. Когда ЦБ поднимал ставку до 16%, он знал про льготную ипотеку, ее не стало больше, как и программ субсидирования в корпоративном бизнесе», — продолжает Скатов.

Собеседник The Bell из крупного российского банка также обращает внимание на то, что отдельные сектора экономики сейчас тоже получают кредиты по льготным ставкам. Самые низкие ставки остались в сельскохозяйственном секторе, а в обработке, где они были на среднем по всем секторам уровне, сейчас «по понятным причинам» они оказались ниже. «Наша оценка дисконта — 1,5–2 п.п. То есть если, условно, у нас ставка 16%, но мы поверх нее накладываем льготные программы, вместе с которыми она будет примерно 14–14,5%. И 14,5% по нашим прошлым реалиям — это много», — добавляет он.

Что будет дальше

Определить размер перегрева довольно сложно. Это делается либо с помощью фильтрации (используя разные математически обоснованные фильтры, можно сгладить данные по ВВП, выявить тренд и посмотреть отклонение от него), либо с помощью более сложных экономических моделей и подсчетов.

Главный экономист Bloomberg по России Александр Исаков на основе собственной модели оценил разрыв выпуска в первом квартале 2024 года в плюс 3% ВВП. Экономисты Центробанка в своей недавней работе посчитали, что перегрев в 3% ВВП был достигнут еще в конце 2023 года.

Но сделать однозначный вывод о динамике перегрева нельзя, указывали члены совета директоров Центробанка: с одной стороны, на экономическом росте мог отразиться високосный 2024 год (товары производились на один день больше обычного), а также наращивание потенциала экономики за счет расширения производства и роста производительности. Последнее может происходить в том числе за счет того, как предприятия по всей стране пытаются решить проблему с кадрами: одни автоматизируют свои производства, другие — заставляют сотрудников работать сверхурочно.

Однозначного мнения о том, что будет после перегрева, пока нет. Положительный разрыв выпуска может привести к рецессии, писали экономические телеграм-каналы «Твердые цифры» и MMI. Проще говоря, это означает сокращение экономической деятельности (производство, потребление и т.д.), падение занятости и уменьшение доходов.

«Но часто перегрев охлаждается и самостоятельно. Есть школы экономической мысли, которые говорят: если лечить простуду самостоятельно, она пройдет за неделю, а если не лечить — через семь дней», — говорит экономист российского банка. С тем, что риска рецессии на ближайшем горизонте нет, соглашаются и эксперты ЦМАКП. Но охлаждающие меры ЦБ на экономику в условиях санкций могут привести к замедлению роста инвестиций и ВВП (до 1,5–1,7%), говорится в другом докладе организации.

Чтобы население не заметило «сдувания пузыря», нужна активная бюджетная и денежно-кредитная политика, добавляет собеседник The Bell. Но арсенал экономических мер в значительной степени уже использован. Ужесточение денежно-кредитной политики реализовано, ужесточение бюджетной — заложено в план на 2025 год, напоминает он. Кроме того, у компаний нет бесконечного ресурса на повышение зарплат, а потребители не могут бесконечно наращивать потребление.

Если Россию и ждет какой-либо кризис после перегрева, то он будет проходить в «китайском стиле», где с появившимися проблемами будет централизованно разбираться государство, говорит Киселев из Флорентийской школы банковского дела.

В реалиях западных рыночных экономик, если люди в какой-то момент чувствуют, что в экономике проблемы, они могут попробовать уйти в safe assets (безопасные активы) — наличные или государственный долг. Но в России такое действие бессмысленно по той причине, что почти весь финансовый сектор государственный, наличный рубль и счет в Сбербанке — это одно и то же, объясняет Киселев.

«Государство нейтрализует риск финансового кризиса, но в будущем ему придется докапитализировать убыточные компании и банки. И на самом деле все это финансирование будет за счет налогоплательщиков и вкладчиков», — говорит экономист. Среди возможных последствий Киселев называет риски единовременной адаптации уровня цен или обменного курса, но без банковского кризиса, которого опасались в первые месяцы после начала войны.