Риски ESG-фондов, о которых не догадываются инвесторы: почему «зеленые» фонды все равно зависят от нефти

В 2021 году суверенный фонд Норвегии, крупнейший в мире, продал последние пакеты акций нефтяных компаний. Bloomberg объяснял это желанием фонда нефтедобывающей страны, известного своим вниманием к ESG-критериям, диверсифицировать доходы. Почему отказ от вложений в нефть и газ не снижает зависимость доходности от них и какие дополнительные риски он несет для инвесторов?

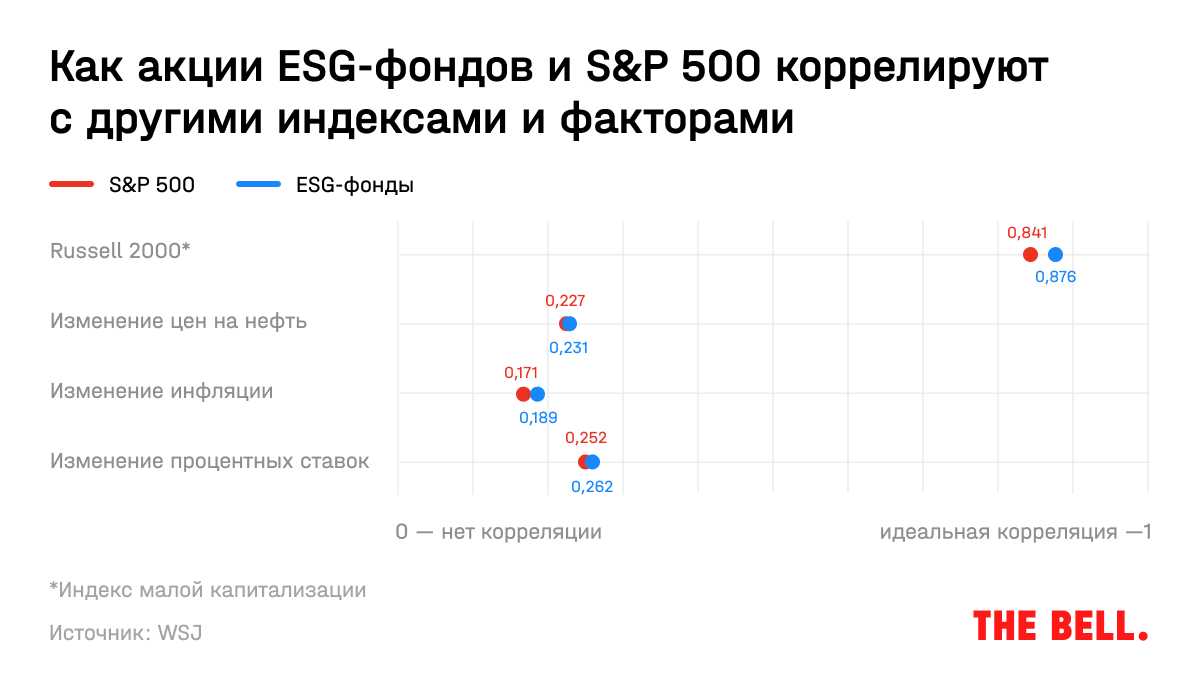

Доходность американских ESG-фондов сильнее, чем индекса S&P 500, связана с ценами на нефть, хотя большинство таких фондов не владеют акциями нефтегазовых компаний, пишет Wall Street Journal со ссылкой на новое исследование профессора финансов Университета Джорджа Мейсона Дерека Хорстмейера. Коэффициент корреляции доходности таких фондов с ценами на нефть составляет 0,231, широкого рынка — 0,227 (см. график ниже).

Цены на нефть зависят от экономических условий в мире, а ESG-фонды в большей степени ориентированы на циклические компании, например, из сектора потребительских товаров, прибыль которых больше зависит от ситуации в экономике, объясняет Хорстмейер. Он относит к ним и технологические компании: например, Facebook и Google значительную часть выручки получают от рекламы.

Хорстмейер сравнил месячную доходность ESG-фондов, а также фондов со словами «устойчивый» (Sustainable) или «влияние» (Impact) в названии за 20 лет и ее корреляцию с ценами на нефть, инфляцией и краткосрочными процентными ставками. То же самое он сделал с индексом S&P 500, а затем сравнил результаты.

Исследование показало, что доходность ESG-фондов больше среднерыночной зависит от изменения инфляции и процентных ставок. Хорстмейер объясняет это перевесом технологических компаний, доля которых в ESG-фондах составляет 30% (а в каждом 15-м — как минимум 40%; в S&P 500 — 27%). Такие компании более чувствительны к изменению инфляции и процентных ставок, так как бо́льшая часть их часть их денежных потоков поступит в будущем.

Что мне с этого?

ЕSG-инвестирование набирает популярность во всем мире, но инвесторы могут до конца не осознавать все риски, связанные с вложениями в подобные фонды, считает Хорстмейер. ESG-фондам приходится избегать компании, которые не подходят под их критерии. Это может приводить к увеличению доли отдельных секторов в портфелях таких фондов и рисков: в каждом десятом изученном Хорстмейером ESG-фонде на одну акцию приходилось не менее 10% портфеля. Также в ESG-фондах больше доля компаний малой капитализации, что несет дополнительные риски. Хорстмейер подсчитал, что волатильность ESG-фондов за последние 20 лет была выше, чем S&P 500.