Как Россия будет обходиться без микроэлектроники, русский App Store и отмена американских IT-санкций

Тема выпуска — драма российского рынка микроэлектроники

Российский IT-рынок оказался в сложной ситуации: из-за «спецоперации» в Украине уже в ближайшие месяцы он рискует остаться без необходимого для работы «железа». Решение этому власти видят в импортозамещении. В том числе — микроэлектроники, из-за которой Россия и оказалась в уязвимом положении. Мы поговорили с ветераном этого рынка о том, получится ли у России производить чипы самостоятельно и почему российские микропроцессоры вроде «Эльбруса» никого не спасут.

Что случилось

После ввода беспрецедентных по масштабу санкций в России снова собираются все импортозамещать и строить свои замкнутые экосистемы. В начале марта премьер-министр Михаил Мишустин говорил, что импортозамещение должно стать основным направлением деятельности в стране. Спустя две недели про импортозамещение конкретно в микроэлектронике упомянул профильный вице-премьер Дмитрий Чернышенко: «Важнейшая задача для нас — развитие своих продуктов и ускоренное импортозамещение того, что ввозили извне». Первая мера поддержки, которую придумали в правительстве, — включить производителей микроэлектроники в список системообразующих компаний, которым положены льготные кредиты.

Затем в Минпромторге предложили еще одну меру поддержки: обязать майнеров (после того как майнинг будет узаконен) использовать для добычи криптовалюты «российские аппаратно-программные комплексы». Рынок тут же обеспокоился тем, что в комплектацию такого оборудования входят микросхемы, которые производятся не в России, а на Тайване или в Корее.

Несмотря на это, правительство делало ставку на российские процессоры еще до «спецоперации»: в прошлом году кабмин обязал госорганы переходить на серверы, системы хранения данных и компьютеры на отечественных процессорах, правда, позднее сделал послабления. Однако способна ли российская микроэлектроника соответствовать возложенным на нее надеждам, остается вопросом.

Можно ли импортозаместить микроэлектронику

Короткий ответ — нет. В современном мире сделать полностью замкнутый цикл производства полупроводников не может ни одна страна, рассказал The Bell Денис Шамирян, основатель фабрики «Маппер», которая делает МЭМС — микроэлектромеханические системы, то есть датчики, сенсоры, гироскопы и другие микроустройства. До того как строить производство в России, Шамирян 15 лет работал в Европе: сначала в бельгийском научном центре IMEC, а потом на производстве GlobalFoundries (один из крупнейших мировых производителей микроэлектроники) в Германии. Интервью с Денисом о том, как устроен рынок микроэлектроники и что нас ждет в ближайшем будущем из-за «спецоперации» и санкций, мы опубликуем на сайте в понедельник. Ниже — его краткий пересказ с примерами.

«Сама мысль создавать полностью автономное производство выглядит абсурдно, — говорит Шамирян. — Будем делать свое оборудование? Хорошо, потратим на это 20–30 лет, может, и сделаем. Но дальше надо понимать: все современное оборудование — это конструктор, в котором 90% частей стандартные, вроде вакуумных насосов, роботов или контроллеров. И никто из производителей сам их не делает, для этого есть огромный рынок поставщиков. Оставшиеся 10% — это ноу-хау конкретной компании. Так что если вы хотите импортозамещение, придется производить и детали для этого конструктора. А это уже получается бесконечная рекурсия. Не говоря о том, что современная полупроводниковая машина напичкана микроэлектроникой. А где мы возьмем микроэлектронику, если у нас нет машины по ее производству?»

Построить замкнутую цепочку производства сегодня не под силу даже США: хотя в стране производится огромное количество необходимого оборудования, там нет машин для фотолитографии, которые выпускает нидерландская ASML, практически глобальный монополист конкретно этого сегмента рынка, объясняет Шамирян. А фотолитография — ключевой элемент всей технологии: нанометры, которыми меряются производители, определяются ровно тем, на что способна фотолитографическая машина.

В России за последние годы предпринимались попытки выстроить разные элементы цепочки: проектировались процессоры, строились производства. Но сделать так, чтобы в одной стране производилось сразу все, невозможно, подчеркивает эксперт: один завод не может производить, например, процессоры и память одновременно, а и то и другое — это микроэлектроника. А построить десятки заводов, которые будут работать только на российских заказчиков, нельзя, потому что местный рынок относительно мирового — микроскопический. Чтобы завод окупался, ему нужно производить десятки, а лучше сотни миллионов чипов в год. Только в таком случае сами чипы будут дешевыми, заключает Шамирян.

Экономика микроэлектроники

Главная проблема идеи об импортозамещении в том, что микроэлектроника — это дорого. Построить один завод, по разным оценкам, стоит от $10 до $20 млрд. Например, Intel сейчас возводит предприятие в Германии за $17 млрд. Еще за €12 млрд компания расширяет уже существующее производство в Ирландии, а по $20 млрд планирует инвестировать в площадки в Огайо и Аризоне. Все эти вложения — чтобы не потерять способность конкурировать с крупнейшими производителями вроде тайваньской TSMC и южнокорейской Samsung, которые тоже строят новые площадки.

Стоит помнить, что одного завода для полного цикла России бы не хватило. А чтобы построить два-три предприятия, потребовались бы инвестиции в $50–60 млрд — сумма, эквивалентная расходам страны на оборону в 2020 году. Для сравнения, объем вложений в китайскую программу по импортозамещению, куда включены и инициативы по рынку микроэлектроники, уже составил $1,4 трлн. А еще власти КНР сманили в страну 3 тысячи тайваньских инженеров, девятую часть от их общего числа.

Полупроводниковое производство специфично и отличается от, к примеру, автопрома, где простой не приносит заводам больших убытков, а наращивание объема производства кратно умножает и затраты. Полупроводниковый завод потребляет определенное количество ресурсов в год вне зависимости от того, сколько чипов там произведено. Если он загружен на 10% и на 100% — затраты будут примерно одинаковыми: оборудование должно работать 24/7, его нельзя выключить и уйти домой. Причем прямые затраты, вроде закупки кремниевых пластин, в производстве минимальны, говорит Шамирян: если чистая 300-миллиметровая пластина (кремниевая круглая «вафля», на которой печатаются чипы) стоит порядка $100, то она же с чипами — уже $12–15 тысяч.

«Наш полупроводниковый завод, где мы делаем сенсоры, потребляет 200 млн рублей в год — и неважно, делаем мы что-то или нет. Соответственно, чем больше вы продадите чипов, тем дешевле они будут стоить. Продаешь миллион чипов — каждый стоит условно 200 рублей. Продаешь 200 млн чипов — каждый стоит рубль, так как расходы не меняются. Поэтому продавать чипы надо в огромных количествах, в России такого рынка просто нет», — объясняет собеседник The Bell.

Мировой рынок микроэлектроники составляет около $500 млрд, из них на Россию приходится меньше 1%. Для глобального рынка российская микроэлектроника практически ничего не производит, большая часть местных игроков живут за счет госсубсидий, а не выручки от продаж, констатирует Шамирян.

Почему «Эльбрусы» никого не спасут

Полупроводниковое производство сильно изменилось за последние 20 лет. Раньше были распространены IDM — integrated device manufacturer — вертикально интегрированные производства, когда один игрок разрабатывал процессоры, сам же их производил и продавал. Сейчас из таких монстров ны рынке остался только Intel и отчасти Samsung, но его фабрики также принимают заказы от сторонних игроков. Остальной рынок пришел к пониманию, что замкнутая модель финансово неустойчива — первые проблемы с продажами сразу же делают цену содержания завода неподъемной, говорит Шамирян. В итоге рынок разделился на две части: заводы и компании по дизайну микросхем. Заводы называются fab — semiconductor fabrication facility, а дизайн-компании без производств — fabless.

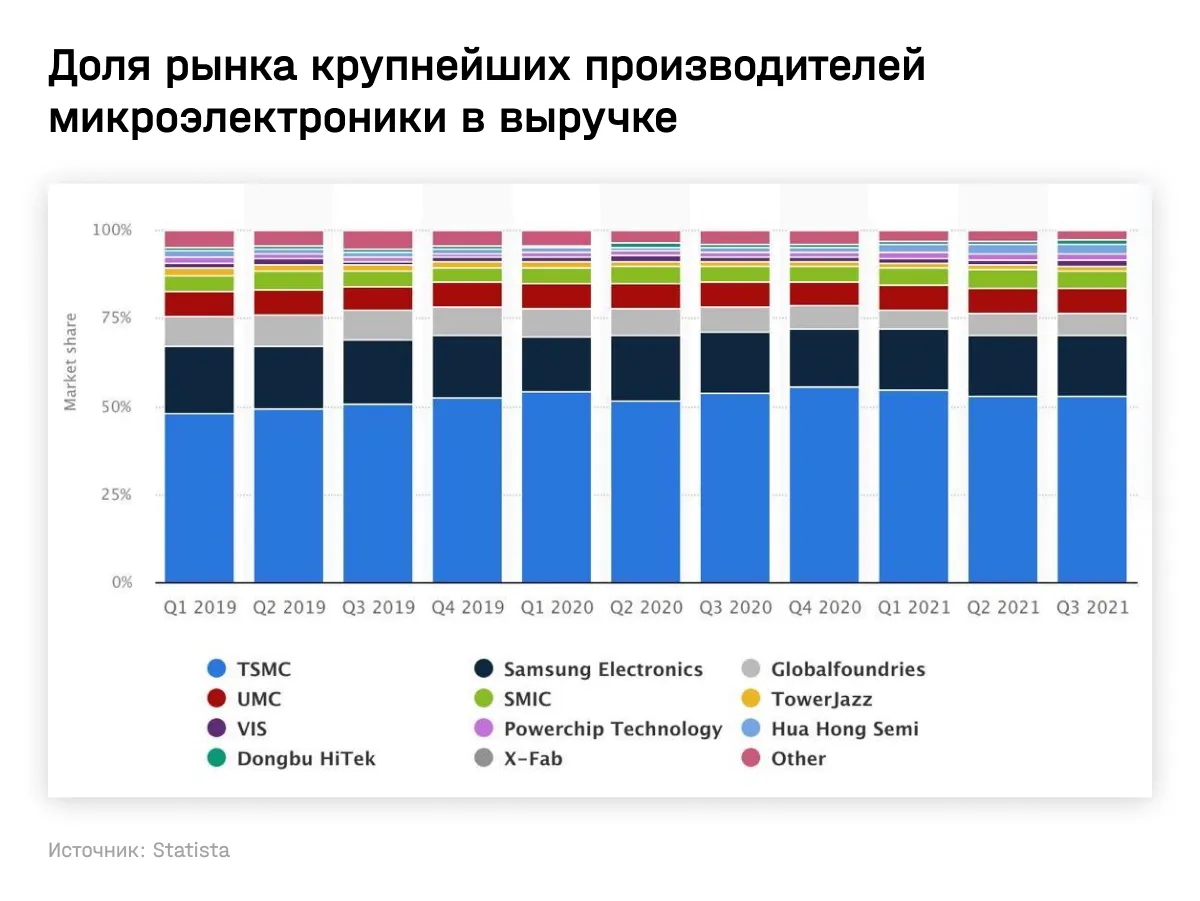

Так, например, AMD изначально была IDM, но из-за финансовых проблем продала все заводы арабским инвесторам. А те уже собрали из них и других своих покупок глобального игрока GlobalFoundries, который занимается производством. На сегодня у GlobalFoundries третья позиция среди крупнейших производителей с долей в выручке чуть ниже 7%. Лидирует на рынке тайваньская TSMC c долей в 53%. На втором месте — Samsung с 17%. В это разделение не включен Intel, так как компания не работает как фабрика и не принимает заказы с рынка.

Fabless-компания делает дизайн процессора и размещает его на нескольких фабриках, чтобы снизить риски. А фабрики стараются привлечь как можно больше клиентов, чтобы снизить уже собственные риски, если кто-то из крупных заказчиков уйдет. Так, тайваньская TSMC делает чипы для Apple (это ее крупнейший клиент), Qualcomm, а также, например, AMD, ARM и Nvidia. Получается сетевая структура: разработчики дизайна заказывают у разных производств, а производства берут заказы у разных разработчиков. На выходе — система, максимально устойчивая экономически.

На TSMC производятся также «Эльбрусы» и «Байкалы» — два разработанных в России микропроцессора. В том числе на них власти делают ставку, собираясь импортозамещать зарубежные технологии: эти процессоры должны были стать основой архитектуры тех компьютеров и систем хранения данных, что правительство хотело обязать закупать госорганы в 2021-м (а потом передумало).

Украинский кризис показал, что от этих надежд нужно отказаться: TSMC отказалась производить и поставлять российские процессоры еще в первые дни «спецоперации». Другие отечественные производители микросхем, вроде «Миландра», также заказывают их у зарубежных производств, говорит Шамирян: «Это нормальный способ производить, так делает весь мир. В том же iPhone США делают только дизайн, чипы делает TSMC, экраны — Samsung, LG и китайская BOE, сборка идет на тайваньской Foxconn».

Самое живое производство чипов в России — завод «Микрон», отмечает Шамирян. Он работает и как фабрика, и как разработчик собственных продуктов. Проблема в том, что технологии предприятия — из начала 2000-х, их хватает, чтобы делать чипы для паспортов, банковских карт и метро, но не современные процессоры для компьютеров. А других полноценных производств у России нет, констатирует собеседник The Bell.

Шамирян также вспоминает «загадочную историю» с «Ангстрем-Т»: это завод, купленный российскими инвесторами у GlobalFoundries во второй половине «нулевых». Тогда GlobalFoundries решили перейти на 300-миллиметровое производство, а 200-миллиметровое полностью продать (чем больше миллиметров у пластины, тем экономически выгоднее, хотя и дороже, производство). Завод продали созданной под перенос технологии в Россию компании «Ангстрем-Т». «Продали не просто оборудование, а полную производственную линейку, со всей документацией, техпроцессами, гарантиями, и разработанную технологию на производство чипов на 90 нанометров. В конце 2000-х это были нормальные технологии, не передовые, но вполне рабочие», — утверждает Шамирян. Но следующие семь лет оборудование по неизвестной причине простояло на складах в Роттердаме. Завод построился только в 2014-м, а нормально функционировать так и не начал.

Еще одно российское производство — проинвестированная «Роснано» «Крокус Наноэлектроника». Это единственное в России 300-миллиметровое производство с технологией 65 нанометров. Но есть проблема: на заводе построена только половина от производственного цикла, потому что там планировали выпускать магниторезистивную память. Эта технология не взлетела, и из «Крокуса» получился чемодан без ручки, говорит Шамирян: с одной стороны — единственная в России 300-миллиметровая фабрика с единственной на тот момент в стране технологией 65 нанометров, с другой стороны — неполного цикла. Достроить до полного — огромные инвестиции. «В итоге они делают отдельные операции, зарабатывая от своего бюджета примерно 10%, остальное субсидирует государство», — объясняет эксперт.

Что дальше

Российская микроэлектроника — в крайне сложной ситуации. С одной стороны, сотни тысяч предзаказанных процессоров так и не приехали. С другой — немногочисленные производства остались без оборудования, запчастей и материалов. Закупить в Китае можно что-то, но далеко не все: передовые технологии Китаю тоже не продают, и страна тратит миллиарды долларов, чтобы в будущем их у себя воспроизвести.

Российские компании уже испытывают дефицит. Например, производители фотошаблонов не могут их сделать, потому что хотя производство и было российское, сырье — стекла и резисты — импортное, говорит Шамирян. Оказалось, все местное производство не сможет жить без зарубежных поставок.

Найти материалы и расходники в Китае можно с трудом. Самая большая проблема — оборудование и запчасти. Если сломалось что-то из 10% ноу-хау, взять запчасть будет просто неоткуда. Компании просто так не продают эксклюзивные запчасти, их отправляют только тем, у кого есть оборудование. И как эта проблема будет решаться — большой вопрос, подытоживает Шамирян.

ПРИЛОЖЕНИЯ

В России взялись импортозамещать App Store и Google Play

В пятницу «Коммерсант» написал, что как минимум три компании — «Сбер», «Яндекс» и VK — конкурируют за создание альтернативы магазинам приложений App Store и Google Play. Но правительство еще не выбрало главного разработчика. По словам собеседников The Bell, из троих участников гонки за российский App Store реально в ней участвует только VK: компания подтвердила, что начала разработку магазина приложений. «Яндекс» пока ничего не делал, говорят двое собеседников The Bell на рынке, а «Сберу», на этой неделе попавшему под жесткие санкции, вообще не до того.

Ждать, что Apple и Google отключат магазины приложений для российских пользователей, пока не стоит, уверен федеральный чиновник, с которым поговорил The Bell. Куда более вероятный вариант, что американские компании удалят все российские приложения. Тогда пользователи останутся без доступа к «Госуслугам», «Яндекс.Новостям» и «ВКонтакте», зато с их американскими аналогами, с которыми так упорно воюет Роскомнадзор. «Сейчас примерно к тому все и идет. А ждать и ничего не делать — глупо», — заключил собеседник The Bell.

САНКЦИИ

Минфин США отменил санкции на поставки IT-оборудования в Россию

Пока Европа вводит эмбарго на российский уголь, Минфин США внезапно отменил часть введенных ранее санкций против российского интернет- и телеком-рынка. Из-под ограничений вывели в том числе оборудование. Звучит как очень хорошая новость — проблем из-за перебоев в поставках оборудования телеком-операторы ждут уже летом. Но что по факту значит послабление, ни участники интернет-рынка, ни чиновники толком не понимают, рассказали трое собеседников The Bell. Не знают ответа и сами производители: сейчас юристы всех американских компаний пытаются понять, что имел в виду Минфин США. Наступит понимание только через пару недель, когда станет понятно, на что исключения распространяются, а на что нет, говорит собеседник The Bell, связанный с одной из компаний — участников рынка. В любом случае сейчас американские поставки идут через ЕС, а Европа никаких санкций не отменяла и ничего ввозить не будет, предупреждает он.

На решения компаний сильно давит и общественное мнение, которое в западных странах полностью на стороне Украины, говорит Иван Бегтин из АНО «Информационная культура». Из-за него, а не из-за санкций с рынка ушли, например, Visa и Mastercard. Так что отмена санкций не означает, что в страну вернется та же Cisco, уверен эксперт. Скорее всего, послабление направлено вообще не на Россию, а на Китай, считают собеседники The Bell. Из отмены санкций следует, что, например, Huawei сможет заключать сделки с Россией без угрозы вторичных санкций и необходимости согласовывать каждую сделку. А вводить бы их пришлось, если стало бы известно, что Россия обходит санкции благодаря китайским компаниям. Так что Минфин США, возможно, играет на опережение.