Инвесторы, которые играют в игры. Какие приемы используют брокеры, чтобы заставить нас торговать

Вместе с армией частных инвесторов на фондовом рынке появились и новые проблемы. В частности, в США широко обсуждается вопрос геймификации инвестиций: как игровые элементы дизайна брокерских приложений, вроде Robinhood, Webull и других, влияют на начинающих инвесторов и стоит ли регуляторам вмешиваться. Рассказываем, как развивается эта дискуссия в США и актуальна ли эта проблема для России.

Как регуляторы обратили внимание на геймификацию

Приложения американских брокеров, в первую очередь Robinhood, сокративших путь к бирже до одного клика, привлекли внимание медиа, а затем и регуляторов в прошлом году. В декабре 2020-го регулятор американского штата Массачусетс, отвечающий за ценные бумаги, подал жалобу на Robinhood, в которой говорилось, что онлайн-брокер использовал «геймификацию», чтобы удерживать пользователей и побуждать их использовать приложение. В документе рассказывалось, как один пользователь Robinhood без опыта инвестирования совершил за полгода 12,7 тысячи сделок. «Самый худший аспект их деятельности — геймификация идеи инвестирования, — заявил CNBC госсекретарь Массачусетса Уильям Гэлвин. — Эта компания ведет себя безответственно по отношению к своим инвесторам». Robinhood с обвинениями не согласилась.

В начале января клиенты Robinhood прославились на весь мир. Акции розничной сети по продаже игр и игровых приставок GameStop, еще в начале января 2021 года стоившие $17, к концу месяца подорожали более чем в 20 раз из-за скоординированных покупок розничными инвесторами. Крупные хедж-фонды, ставившие против GameStop, понесли значительные убытки. Один из таких фондов — лондонский White Square Capital — в июне закрылся. По информации Financial Times, его убытки выражались в двузначных процентах. Позже частные инвесторы начали скупать и другие акции с большим количеством открытых коротких позиций. Robinhood даже пришлось ввести временные ограничения на торговлю ими.

Комиссия по ценным бумагам и биржам (SEC) в феврале начала расследование этого инцидента. В мае председатель комиссии Гэри Генслер, выступая перед комитетом Конгресса по финансовым рынкам, выделил семь факторов, которые сыграли ключевую роль в ситуации с «мемными» акциями. Один из них — геймификация. Генслер отметил, что четкого определения геймификации нет, но он под этим подразумевает «использование характерных для игр элементов — очков, наград, таблиц лидеров, бонусов и соревнований — для большего вовлечения клиентов». Помимо непосредственно геймификации председатель SEC выделил и другие практики, которые могут оказывать влияние на инвесторов:

- поведенческие подсказки (behavioral prompts),такие как push-уведомления, которые побуждают пользователя возвращаться в приложение;

- социальная торговля и копирование, которые позволяют пользователям следить за чужими сделками и повторять их;

- дифференцированный маркетинг, который позволяет по-разному взаимодействовать с различными сегментами клиентов.

По словам Генслера, все это активно применяется и в других сервисах — от стриминговых-платформ до фитнес-трекеров, но там пользователи не рискуют потерять деньги. Многие из этих функций побуждают инвесторов чаще торговать, что, как показывают исследования, приводит к более низкой доходности для среднестатистического трейдера, заявил глава SEC.

В августе SEC объявила сбор информации и «общественных» комментариев о таких практиках цифрового вовлечения (digital engagement practices). Комиссия планирует использовать их при оценке действующего регулирования. На запрос SEC откликнулись частные инвесторы, чиновники, университеты и финансовые компании.

Полезна ли геймификация

Геймификация помогает людям справиться с препятствиями на пути долгосрочного инвестиционного планирования и стимулировать их сберегать, считает глава управления капиталом и активами EY Майк Ли. Грубо говоря, она позволяет упростить сложное, например, объяснить такие понятия, как риск, вознаграждение или сложные проценты, смысл которых финансовым компаниям часто сложно передать своим клиентам.

Но у этого процесса есть и другая сторона. Как отмечал Генслер, геймификация побуждает инвесторов чаще торговать, что может вести к убыткам. Профессор финансов Калифорнийского университета Брэд Барбер еще в 2000 году провел исследование и выяснил, что частные инвесторы, которые часто торгуют, сильно теряют в доходности по сравнению с рынком — 11,4% годовых против 17,9%.

Спустя 20 лет Барбер исследовал поведение пользователей Robinhood. Его работа показала, что сочетание упрощенной подачи информации, в том числе с помощью различных списков акций, и неопытности инвесторов приводит к тому, что начинающие инвесторы чаще покупают акции, которые привлекают к себе больше внимания. В результате торговля пользователей Robinhood больше сконцентрирована в одних бумагах, чем в целом среди частных инвесторов. За такой стадной торговлей обычно следует отрицательная доходность. Верхние 0,5% самых популярных акций, который пользователи Robinhood приобретают каждый день, в течение следующего месяца после покупки приносят среднюю доходность примерно в -5%. Средняя доходность инвестиций, которые сопровождались самым большим стадным эффектом, составляет -20%.

Одно из последних исследований, проведенное Лабораторией экспериментальной и поведенческой экономики ВШЭ и Университетом Торонто, показало, что торговля на геймифицированной платформе повышает толерантность к риску у частных инвесторов. Эта взаимосвязь особенно велика для рисковых активов, таких как деривативы и криптовалюты, и сильнее проявляется на особенно уязвимых группах — неопытных трейдерах с низкой финансовой грамотностью. Эксперимент проводился с более 600 участниками, которые торговали на двух платформах. Одна из них предусматривала элементы геймификации: например, бейджи за определенные достижения и сообщения с поощрениями.

Кроме того, геймификация стирает черту между азартными играми и инвестициями, которая и раньше была подвижной, считают некоторые эксперты. В начале пандемии, когда не проходили спортивные игры и скачки, некоторые азартные игроки начали заниматься биржевой торговлей, которая приносила им такое же удовольствие, рассказала Financial Times Фелиция Грондин, исполнительный директор Совета по проблеме игромании штата Нью-Джерси. По ее словам, число связанных с дневной торговлей звонков, поступающих на их горячую линию, выросло на 50%, хотя их количество было небольшим по сравнению с лотереями или ставками на спорт.

Российский ЦБ также отмечал, что начинающие частные инвесторы зачастую приходят на рынок акций за игрой. Как говорил директор департамента противодействия недобросовестным практикам Валерий Лях, во время пандемии биржевая торговля заменила людям концерты и другие массовые мероприятия, дала им почувствовать себя «в толпе».

Как обстоят дела с геймификацией в России

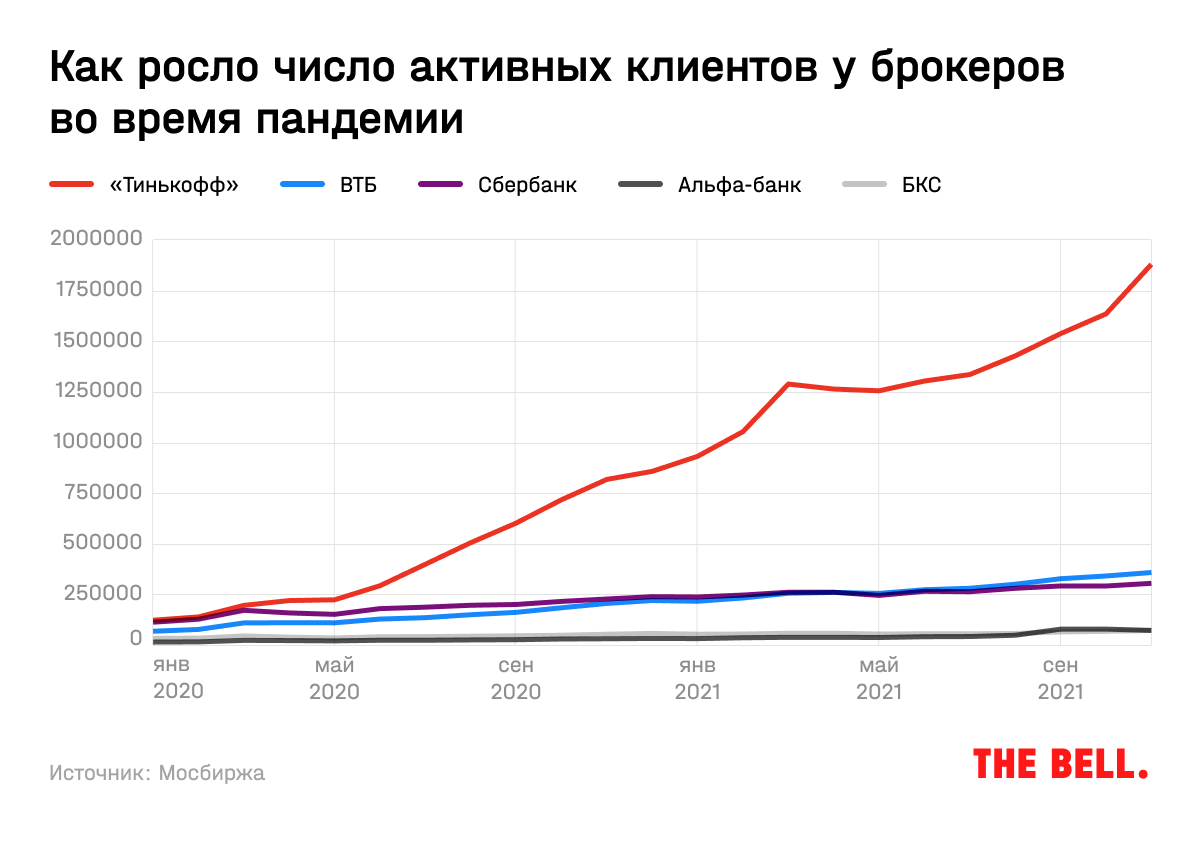

В России, как и в других странах, в 2020 году произошел бум розничного инвестирования. Главным его бенефициаром стал «Тинькофф», у которого, по данным Мосбиржи, до пандемии было 195 625 активных клиентов, а сейчас — почти 1,9 млн. Его ближайшие конкуренты — Сбербанк и ВТБ — заметно отстали: у Сбербанка число активных клиентов выросло всего в два раза — со 171 200 до 304 496, у ВТБ в три — со 109 180 до 357 972.

Вероятно, не последнюю роль в успехе «Тинькофф» сыграл его пользовательский дизайн. Опрос инвесторов, проведенный в апреле «Левада-центром» (признан иноагентом) совместно с телеграм-каналами, показал, что «Тинькофф Инвестиции» чаще выбирают из-за простоты его освоения. «Сбербанк Инвестор» и «Альфа-Директ» чаще выбирают пользователи банковских сервисов этих компаний, «ВТБ Мои инвестиции» — за низкую комиссию на сделки, а «БКС Мир Инвестиций» — за широкий выбор инструментов.

Инвесторы могут пожертвовать некоторым количеством ожидаемой доходности, если приложение им более приятно, считает заведующий Лабораторией экспериментальной и поведенческой экономики НИУ ВШЭ Алексей Белянин. «Утрируя, 10% в “Тинькофф” может быть лучше, чем в условном X-банке, приложение которого не такое красивое. Доход и удовольствие лучше, чем просто доход», — отмечает он.

Для привлечения пользователей брокеры используют хорошо знакомые маркетинговые акции, самая распространенная из них — ценные бумаги в подарок. Из изученных The Bell топ-5 брокеров по числу активных клиентов (по данным Мосбиржи за сентябрь) ее сейчас проводят четверо — «Тинькофф Инвестиции», «Альфа-Инвестиции», «ВТБ Мои инвестиции» и БКС, в «СберИнвесторе» на момент написания этого материала таких акций не было.

Это легкий игровой элемент, но он настолько уже стал частью маркетинга, что не предлагать ничего в подарок — плохой тон, отмечает консультант по маркетинговым коммуникациям Яна Горфан. «Тинькофф» дарит акции за участие в опросе для составления портфеля, ВТБ — за обучение. Акции выдаются несколько раз во время прохождения, что мотивирует продолжать взаимодействие с приложением, поясняет Горфан.

При получении подарка от «Тинькофф» можно увидеть конфетти. Этот элемент — наверное, самая известная претензия к Robinhood в связи с геймификацией, от которого впоследствии компания решила отказаться.

БКС дарит не акции, а две инвестоблигации Сбербанка. Это сложный инструмент с повышенным риском, который недоступен неквалифицированным инвесторам. Для получения доступа к нему нужно пройти специальный тест на знание облигаций со структурным доходом. За его прохождение БКС и дарит подарок.

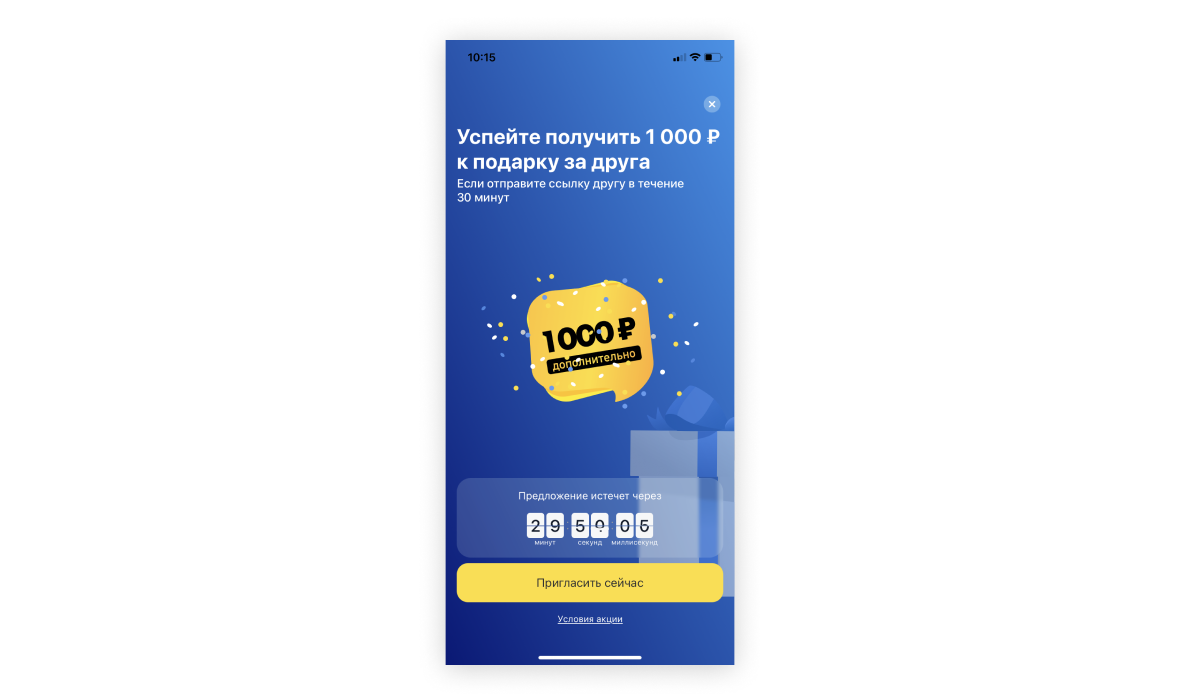

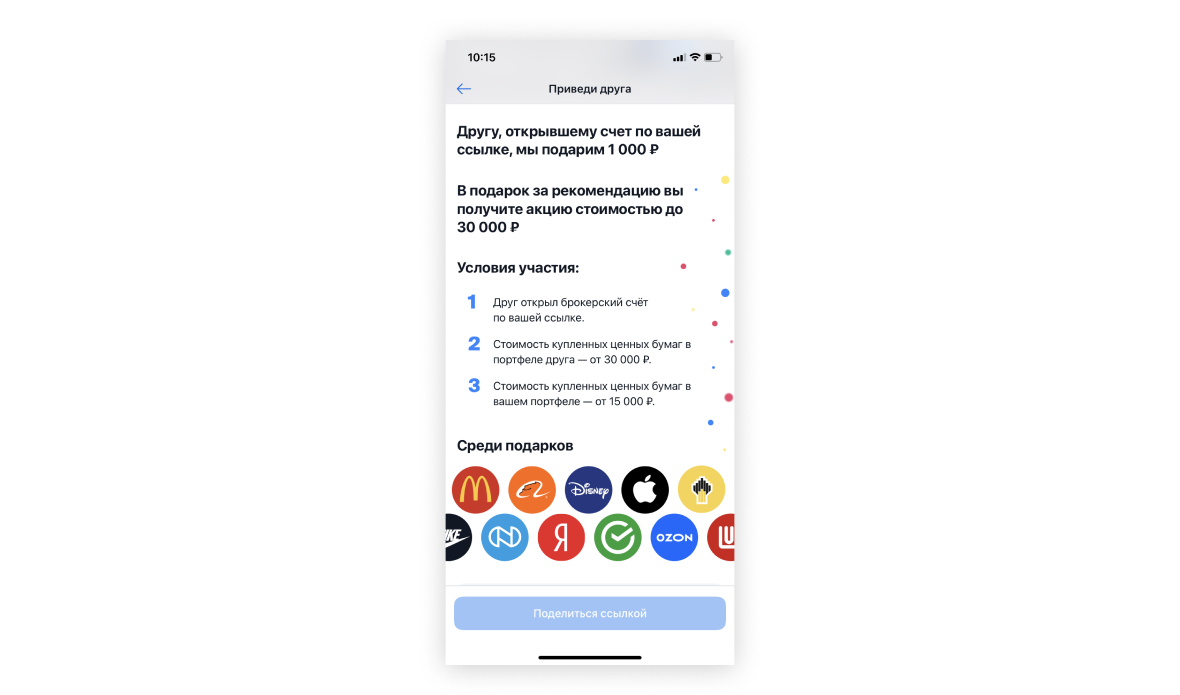

БКС и «Тинькофф» также дарят подарки за приглашение друга. Такие акции совсем не новы для финансового рынка, банки используют их для распространения и других продуктов — карт или кредитов. «Если мы возьмем опыт финансовых пирамид 90-х годов, что это, как не акция “приведи друга”?» — шутит Белянин. По его словам, стимулировать людей к тому, чтобы они расширяли своими силами число участников рынка, — это естественная стратегия создания собственного рынка. Но если, например, при покупке джинсов друг рискует только тем, что они на нем будут плохо сидеть, в случае с инвестициями он может остаться без сбережений, говорит эксперт.

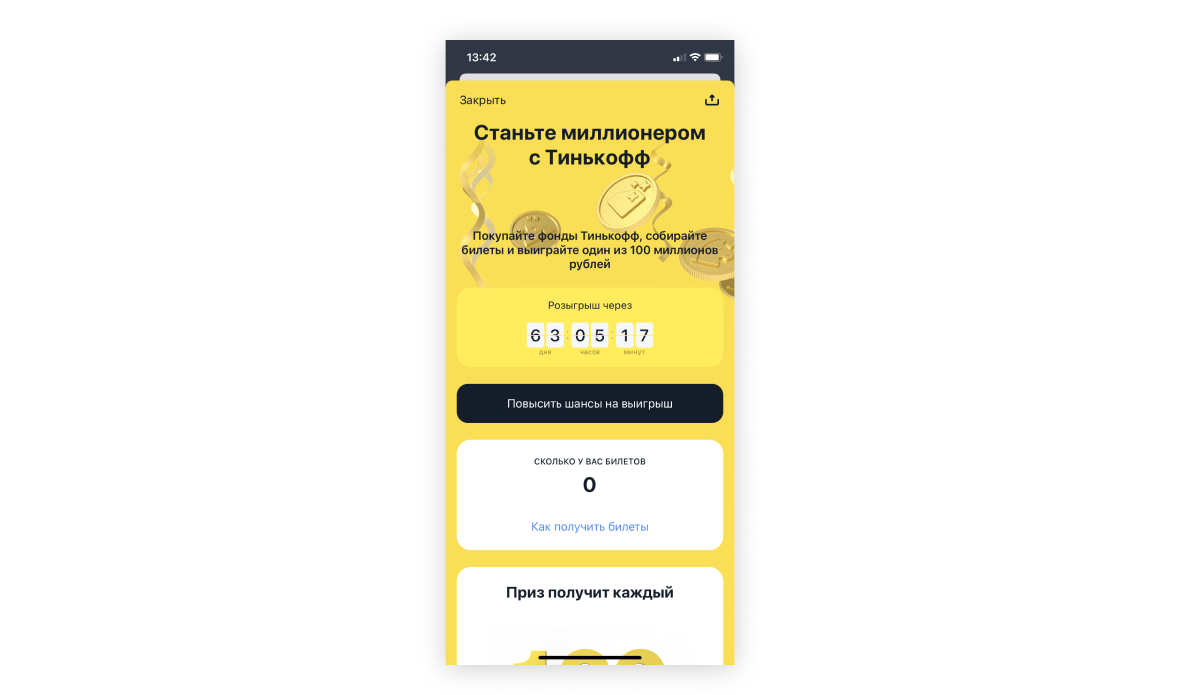

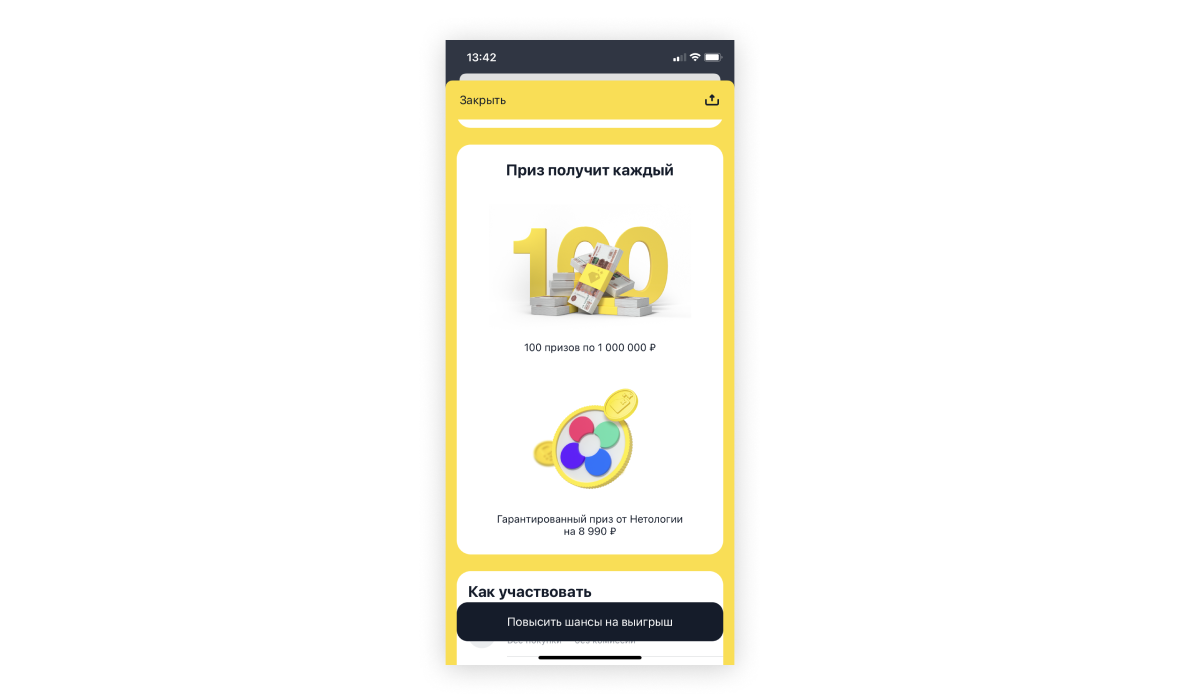

В арсенале маркетинговых акций «Тинькофф» есть и настоящая лотерея. За покупку паев своих фондов компания начисляет лотерейные билеты. Чем больше у пользователя билетов, тем выше шанс получить главный приз — миллион рублей.

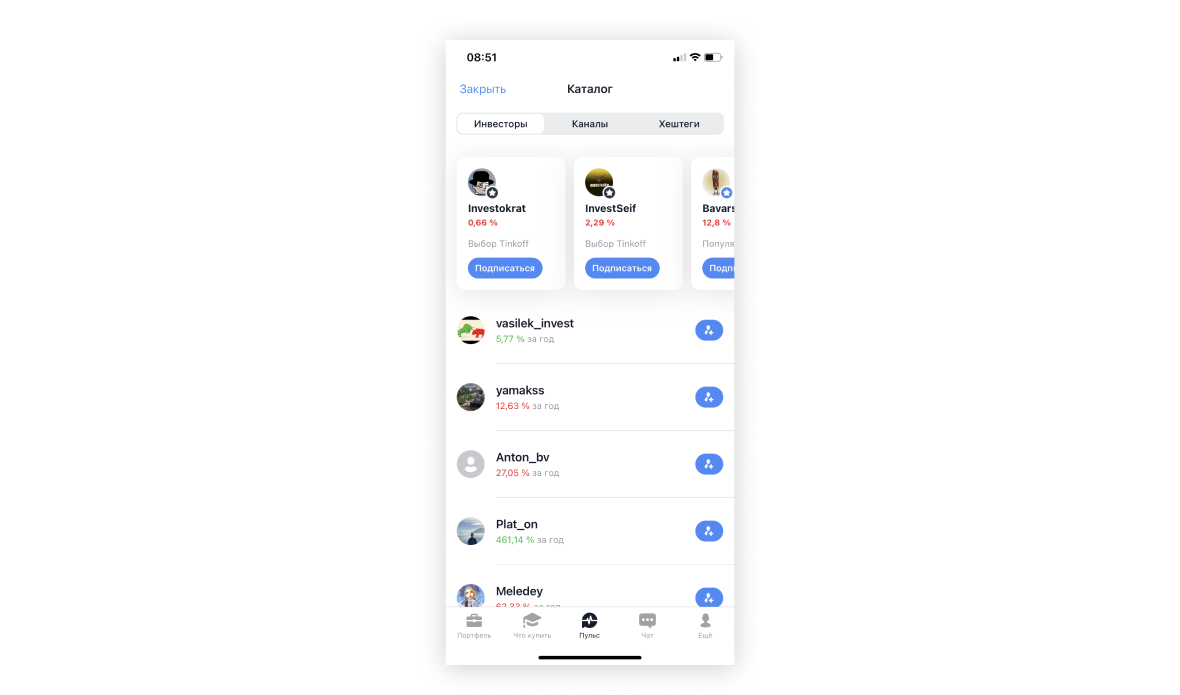

Помимо острых ощущений от выигрыша джекпота, одна из самых мощных вещей, которые могут заставить пользователей возвращаться в приложение, — это социальное признание, пишет Bloomberg. Например, у еще одного американского брокерского приложения под названием Webull есть соцсеть для инвесторов, похожая на Twitter. Среди российских брокеров свою соцсеть под названием «Пульс» создал «Тинькофф».

«Пульс» — это в каком-то смысле тоже геймификация, говорит Горфан. Успешные действия пользователя поддерживаются не самим приложением, но сообществом, его могут комментировать и лайкать. Есть бейджи, которые обозначают статус пользователя в сообществе. Это соревновательный и накопительный элементы.

«Пульс» — крупнейшее сообщество инвесторов в России (1,6 млн пользователей) и «барометр» настроений инвесторов по обсуждению ценных бумаг, заявил The Bell руководитель отдела развития социальных сервисов «Тинькофф Инвестиций» Александр Кралькин. По его словам, присваивая бейджи, они мотивируют и продвигают активные аккаунты. На вопрос о том, как, по оценкам «Тинькофф», игровые элементы в приложении влияют на пользователей, компания не ответила. Сбербанк, Альфа-банк, ВТБ на запрос не ответили, БКС не смог оперативно предоставить комментарий.

Геймификация — это просто использование знания того, как мы реагируем на какие-то определенные стимулы, отмечает Белянин. Из наших эмоций тоже можно делать деньги, ничего невозможного здесь нет. Решения, которые человек будет готов стихийно принимать по отношению к собственным финансам, могут быть вредны для его благополучия. Вопрос, до какой степени необходимо пресекать эту вредность и как это делать. По мнению Белянина, у людей должно оставаться право набивать самим свои шишки там, где они хотят это делать.

Многим российским инвесторам не хватает уровня образования, считает экономист. Инвестора, как и любого другого пользователя нового продукта, надо воспитывать. «Основатель Apple Стив Джобс занимался воспитанием покупателя некоторое количество лет. Воспитание грамотного пользователя финансовыми продуктами тоже занимает много времени. В отличие от того же Джобса, который работал в условиях рыночной конкуренции, не существует конкуренции у центрального банка в том, как правильно воспитывать потребителя, поэтому тут процесс может быть более длительный. Тем более темпы развития индустрии таковы, что у нас нет в запасе века, или полувека, или даже десятилетия, чтобы посуды не побить. Какая-то будет биться. Главное, сделать так, чтобы битье посуды не привело к необратимым последствиям», — заключает Белянин.

Фото: Getty Images