Доход до 300%: пять видов финансовых пирамид, которые продолжают процветать в России

Чуть больше года назад скончался основатель главной финансовой пирамиды 1990-х Сергей Мавроди, но прославившие его схемы пользуются популярностью до сих пор. Только за первый квартал 2019 года ЦБ обнаружил в России 61 новую финансовую пирамиду. Через самую небольшую проходит до 30 млн рублей в год, через все русскоязычные пирамиды вместе взятые — десятки миллиардов. The Bell рассказывает о пяти самых эффективных способах лишить денег доверчивых вкладчиков.

Персональный бренд

«Будем вместе зарабатывать во-от такие деньги, не ходя на проклятую работу», — обещает блогер Евгений Андреев, помахивая веером из пятитысячных купюр под песню Abba «Money money money». «Я поведу вас за руку к успеху», — говорит он и призывает подписаться на его канал в YouTube, чаты в Skype и в Telegram. На другом видео Андреев с тем же призывом рассекает с подругой на катере по водной глади какого-то водохранилища. Евгению Андрееву посвящены десятки форумов и блогов, где пользователи в ироничной и не очень форме называют его «высокодоходные проекты» — «лохотроном», «пирамидой» и предупреждают, что сотрудничать с ним опасно. Корреспондент The Bell, представившись потенциальным клиентом, связался с Андреевым через его аккаунт в Telegram. Предприниматель предложил поучаствовать в новом проекте с быстрыми результатами под названием Syntera: «Выплаты ежедневные, суточный процент — каждый день, минимальный вход $100, тогда месячный процент будет 16%, при взносе от $2 тысяч — 17%, от $10 тысяч — 18%. От меня как партнер получите еще 8%».

На вопрос, в чем заключается партнерство, Андреев ответил: нужно перевести ему сумму в рублях по банковским реквизитам, он добавит к ней 8%, переведет все в биткоины и отправит получившуюся сумму через личный кабинет на сайте Syntera. На вопрос, зачем ему это, Андреев пояснил: «Чтобы самому с обменниками не заморачиваться, я рублями пользуюсь, мне рубли отправляете, а я вам перевожу в монете». Когда корреспондент The Bell поинтересовался законностью деятельности Евгения и прислал ссылки на отзывы о его проектах, Андреев заявил: «Продолжайте дальше ходить на проклятую работу и работать за деньги, а я делаю так, чтобы деньги работали на меня!» Сколько человек участвует в проектах Андреева, он не ответил. Но в соцсетях у него больше 30 тысяч подписчиков, а у его роликов суммарно больше 1,2 млн просмотров, под ними — сотни комментариев вроде «Спасибо, что помогаете людям» и «Позновательно, обязательно попробую» (орфография сохранена).

Кроме Syntera, Андреев предлагает вкладываться в два технологичных проекта: производство домов, получающих энергию из ветра «Энергия 2020» и мотор-колеса Дуюнова. Эти вложения он называет «венчурными инвестициями», предупреждая, что быстрого дохода здесь не будет, но через пару лет акции вырастут в цене чуть ли не в 100 раз. Интересно, что под проекты оформлены настоящие патенты на изобретения, а про «Энергию 2020» даже выходил восторженный сюжет на телеканале «Россия 24». Андреев — пример персонального бренда, но таких, как он, — немного. Среди 61 финансовой пирамиды за I квартал 2019 года ЦБ выявил только две, представленные физлицами. Остальные мимикрируют под разные виды бизнеса.

₽30 млн

в год проходит через маленькую финансовую пирамиду, а через все за год могут проходить десятки миллиардов рублей

Из 168 пирамид

созданных в 2018 году, 72 регистрировались как ООО, 63 работали под вывеской кредитных и потребкооперативов, остальные в иных формах

5–7%

выручки финансовых пирамид уходит на организацию их работы и до 50% на рекламу и маркетинг

352

нелегальных форекс-дилера выявил Банк России в 2017–2018 годы и 56 за I квартал 2019 года. Больше всего пирамид в Центральном федеральном округе

₽2,4 млрд

ущерб от финансовых пирамид в 2018 году

₽800 млн

ущерб от финансовых пирамид в 2017 году

Пирамида в лизинг

62% годовых — такие привлекательные условия предлагала своим клиентам «Лизинговая компания «Столица». Она появилась осенью 2017 года и работала через ООО «Столица» — это юрлицо указывалось на сайте компании, который сейчас ликвидирован и доступен только в Web Archiv. Фирма открыла офис в Сухаревском переулке в Москве и сразу начала рекламную кампанию, причем не только в интернете, но и в СМИ, регулярно размещая рекламные баннеры в газете «Вечерняя Москва».

«Столица» предлагала вкладываться якобы в лизинговые контракты под высокие проценты. Например, при вкладе на 400 тысяч рублей компания обещала доход в 75 тысяч за пять месяцев, то есть 45% годовых. От классической пирамиды «Столица» отличалась лишь подачей: клиентам предлагали инвестировать в лизинг автомобилей для бизнеса.

Сейчас офис компании закрыт, сайт не работает, но контекстная реклама ее услуг появляется в интернете до сих пор. Оценки ущерба, который нанесла компания, пока нет, но обманутые вкладчики уже обращаются к журналистам. Судя по сюжетам федерального телевидения, в основном это пожилые люди.

Учредитель и гендиректор ООО «Столица» — Алексей Кондратов с ИНН Рязанской области. По указанному при регистрации сотовому Кондратова ответил мужчина, представившийся Александром. Он сказал, что живет в Краснодаре и не имеет отношения к «Столице», но с ним уже связывались и обманутые вкладчики, и правоохранители. Кондратов также возглавляет ООО «Фортуна» со специализацией «вспомогательные услуги бизнесу» — за 2015–2017 годы компания заработала больше 100 млн рублей. А с весны 2019 года он — совладелец фирм «Норд трейд» и «Транс-сервис 2018» со специализацией на работе грузового транспорта.

На сайте «Столицы» указывалось, что «основным инвестором компании выступает одна из крупнейших западных инвестиционных корпораций Isamplia Holding LTD». Но, по данным базы Opencorporates, фирма с таким названием существует только на Кипре. Фирма, по данным кипрского реестра юрлиц, была создана тогда же, когда и российское юрлицо «Столица», — осенью 2017 года. Под тем же адресом и с тем же директором зарегистрировано еще более 100 кипрских юрлиц.

Методы работы «Столицы» почти один в один совпадали с компанией «Интел-финанс» — о ней The Bell рассказал директор департамента ЦБ по противодействию недобросовестным практикам Валерий Лях. «Интел-финанс» тоже предлагал инвестировать, но не в лизинг, а в фармацевтику.

Компания также размещала рекламу в газете «Вечерняя Москва», при этом подача информации в рекламных модулях была схожей: 59% годовых и рост доходности каждый месяц.

Разоблачить «Интел-финанс» совсем нетрудно: достаточно загрузить фото ее топ-менеджеров с сайта в поиск по картинкам Google. Якобы гендиректор компании Вероника Павлова по результатам такой проверки оказалась давно зарегистрированной на одном из сайтов знакомств Ириной, оттуда же было взято и ее фото.

На своих сайтах такие компании указывают, что принимают деньги только от юридических лиц, но в офисе охотно берут наличные и у физлиц, захотевших стать вкладчиками. Из-за этого оценить реальные масштабы деятельности каждой из таких пирамид всегда очень сложно.

Хайп-пирамиды

Еще один формат пирамид — маскировка под форекс-дилеров. Законодательство, регулирующее эту деятельность, вступило в силу только в октябре 2015 года. До этого компании работали по лицензиям регуляторов иностранных государств, и фактически никто не проверял, является ли форекс-дилер пирамидой или добросовестным игроком. В октябре 2016 года в реестр саморегулируемых организаций внесли ассоциацию форекс-дилеров, в которую вошли «Альфа-Форекс», «ВТБ-Форекс», «Финам-Форекс» и «ПСБ-Форекс» — «дочки» финансовых корпораций и банков. Легальный рынок до сих пор представлен только ими, еще у пяти форекс-дилеров ЦБ отобрал лицензии в конце прошлого года. Свое решение регулятор объяснил тем, что эти компании привлекали клиентов с помощью агрессивной рекламы, оформляли большую часть людей на иностранных форекс-дилеров, а деньги в основном выводили в офшоры. К тому же они — и это «самый большой грех на рынке» — не выполняли предписания ЦБ, многозначительно указывал тогда Лях.

В России, чтобы получить лицензию форекс-дилера, теперь нужно 100 млн рублей собственных денег, номинальные счета в банке и штат сотрудников от 8 человек, рассказывает руководитель ассоциации форекс-дилеров Евгений Машаров. Этим требованиям могут соответствовать немногие. Например, в 2015 году появилась регуляция форекс-рынка в Белоруссии, но в их реестре гораздо больше компаний, поскольку законодательство там более гибкое. «Хайп-проекты на рынке форекс живут в среднем 6–9 месяцев, но их не так уж и много. Мошенники из финансовых пирамид, как правило, работают с «холодной базой», а с предложением открыть инвестиционный счет под 100% годовых сложно заманить в пирамиду. Собеседник может даже не понять, что ему предлагают», — объясняет он.

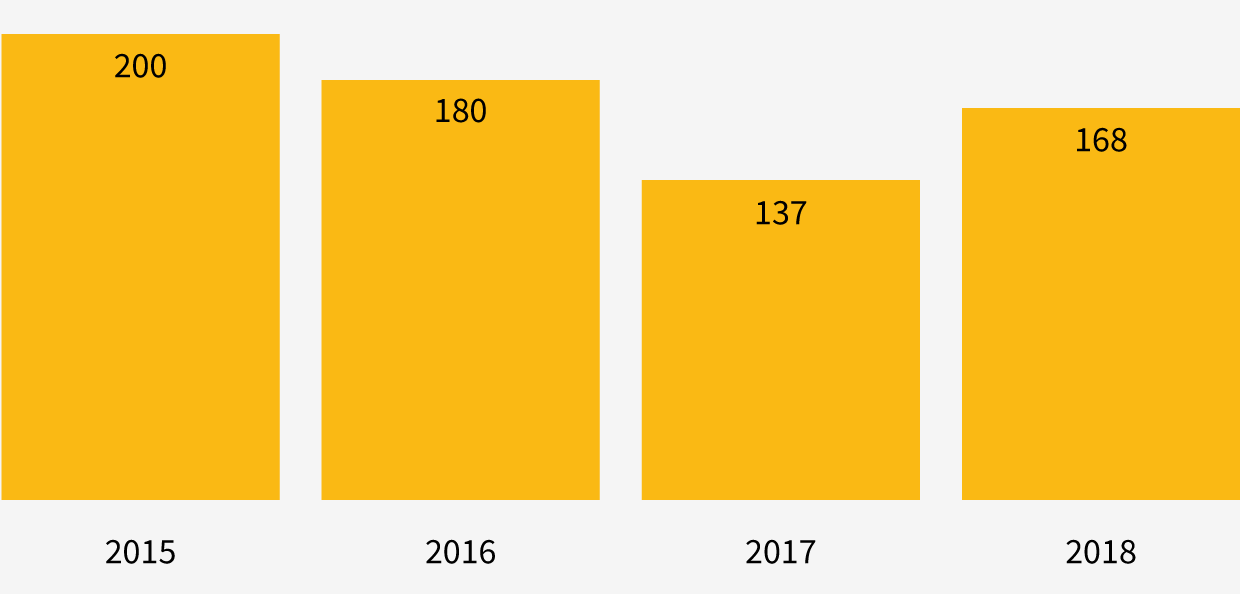

Финансовые пирамиды в России

Всего 685 пирамид

Источник: Центробанк

Финансовые пирамиды, обнаруженные в первом квартале 2019 года

Всего: 61 пирамида

Источник: Центробанк

Финансовые пирамиды, замаскированные под Forex, работают в формате High Yield Investment Program (HYIP), так называемых хайп-сайтов, которые обещают высокую доходность инвестиций. Клиент вносит деньги, сумма отражается в его личном кабинете на сайте. Затем он выбирает управляющего для этой суммы, который якобы играет этими деньгами на рынке Forex. Клиент видит рост вложенной суммы и на первом этапе может снять деньги, после чего ему предлагают вложить еще больше.

Первые русскоязычные форекс-пирамиды появились и развились на Украине — оттуда родом и крупнейшая пирамида MMCIS, и ее главный конкурент Forex Trend. По оценкам правоохранительных органов России и Украины, через обе пирамиды прошло более 10 млрд рублей. Обе появились еще в 2008 году, но блокировать их работу начали только несколько лет назад (подробно об этом рассказывал журнал РБК). Несмотря на это, пирамиды периодически возобновляют работу. Например, в марте 2019 года пресс-центр Службы безопасности Украины сообщил об обнаружении очередного офиса Forex Trend.

56

нелегальных форекс-дилеров обнаружил Центробанк за I квартал 2019 года, из них 36 иностранных юрлиц, 17 сайтов, 2 юрлица в форме ООО и один индивидуальный предприниматель

352

нелегальных форекс-дилера было обнаружено за 2017 и 2018 годы, материалы по ним направлены в прокуратуру для блокировки сайтов через суд или разделегированы через регистраторов доменов

Источник: Центробанк

Креативный подход

Среди новых форм маскировки проектов, похожих на финансовые пирамиды, — инвестиции в золото. Например, биржа Emgoldex, которой уже посвящены несколько групп обманутых вкладчиков в соцсетях, предлагает инвестировать в слитки золота, исходя из цены в 33 евро за 1 грамм и 1028 евро за 1 кг. При этом золота клиент не получает, оно остается на некоем складе, зато через «пару месяцев» вкладчику обещают выдать золото на 3,5 тыс. евро. В группах клиентов Emgoldex, уверенных, что их обманула финансовая пирамида, состоит более 500 человек.

Еще один проект под названием Give1Get4 (он же — G1G4), похоже, решил самоликвидироваться: сайт компании перестал работать, группы обманутых вкладчиков в соцсетях разрастаются. Условия этого проекта тоже оригинальны: клиентам предлагалось инвестировать в «матрицы». С вкладчиков брали $39,5 за четыре месяца или $79 за год, а взамен им выдавали место в «финансовой матрице» на сайте.

В матрицах по 7 мест: 1-я линия — 1 человек, 2-я линия — 2 человека, 3-я линия — 4 человека и т.д. Вложив деньги, человек попадает на третью линию, а его вклад переходит к тому, кто находится на 1-й линии. Что происходит дальше, из описания пирамиды до конца непонятно, но в описании говорится, что в программе есть пять разновидностей матриц, каждый клиент должен привести в нее больше четырех человек, и тогда его годовая доходность может составлять до 300%. Примерно по тому же принципу работает площадка L&S Club, первая реклама которой появилась еще в 2012–2013 годах. С тех пор в интернете появились десятки групп и публикации с указанием на то, что этот проект — финансовая пирамида. Тем не менее сайт компании работает до сих пор и предлагает клиентам зарабатывать на «сетевом маркетинге», привлекая новых вкладчиков.

Но самые находчивые предприниматели пошли еще дальше: начали создавать пирамиды, не скрывая, что это пирамиды. Вкладчикам предлагается внести деньги, привлечь знакомых и самостоятельно определить, когда «выскочить», чтобы не прогореть.

В помощь даются инструкции по определению срока жизни пирамиды: старт, пик роста или близость банкротства. Среди советов клиентам: проверить, оперативно ли отвечают по указанным на сайте той или иной фирмы контактам, а еще — узнать год создания и исходить из того, что любая пирамида живет максимум полтора года.

Примеров, когда организаторов финансовой пирамиды удается задержать, не так уж и много. В августе 2018 года в Пензенской области были арестованы четверо участников пирамиды «Инвест-Гарант», жертвами которой стали не менее 3 тысяч человек, а общий ущерб превысил 1 млрд рублей. Организаторы пирамиды предлагали вкладываться в некую недвижимость и обещали возврат на уровне 60% в год, но компания не вела никакой деятельности и выдавала деньги исключительно из новых вкладов. ООО «Инвест-Гарант», через которое работала пирамида, было учреждено Натальей Симакиной.

Компания активно работала минимум пять лет, следует из ее бухгалтерской отчетности в СПАРК. Годовая выручка и чистая прибыль были невелики — до 12,5 млн рублей в год, зато объем активов постоянно рос: со 162 млн рублей в 2012 году до 2,2 млрд — в 2017-м. О признаках финансовой пирамиды в работе компании правоохранители узнали от пензенского отделения ЦБ, после чего провели семь обысков в Москве, Петербурге и Пензе, найдя подтверждения незаконной работы фирмы.

В соцсети «ВКонтакте» действует группа обманутых вкладчиков «Инвест-Гаранта», где до сих пор ведутся оживленные дискуссии. Судя по содержанию группы, большинство вкладчиков до сих пор не получили деньги назад и находятся на этапе подачи заявления на вступление в реестр обманутых кредиторов. Еще один пример — кредитно-потребительский кооператив «Рост».

С осени 2018 года в суде в Казани рассматривается уголовное дело в отношении семерых связанных с ним обвиняемых. По материалам дела, пирамида работала с 2013 года. Ее создал ранее дважды судимый за мошенничество Андрей Макаров, купив готовое юрлицо с отозванной лицензией страхования и оформив его на сестру Наталью Макарову. Компания имела 40 филиалов в 23 регионах России и предлагала вкладывать от 10 тыс. рублей в якобы принадлежащую ей сеть ломбардов, недвижимость и сельхозугодья. Взамен вкладчикам обещали 10–18% в месяц. Пострадавшими суд признал более 3,5 тыс. человек, выдавших «Росту» в сумме более 1,4 млрд рублей. Крупнейшая из известных пирамид последних лет — «Кэшбери» . Ущерб от ее деятельности ЦБ оценивает в сумму до 3 млрд рублей. О том, что «Кэшбери» является финансовой пирамидой, ЦБ объявил в конце сентября 2018 года. Организатор пирамиды Артур Варданян не арестован. В видеообращении, опубликованном на YouTube после заявления регулятора, он пообещал создать новые проекты и выплатить вкладчикам обещанные проценты, несмотря на остановку работы «Кэшбери».

Робот Центробанка

Форматов, под которые сегодня маскируются финансовые пирамиды, десятки: страховые, лизинговые компании, форекс-дилеры, управляющие инвестициями в криптовалюты и акции добывающих компаний, микрофинансовые организации (МФО) и т.д. В регионах распространился формат клубов, в фонд которых человек должен внести деньги, а взамен мошенники обещают, например, выдать квартиру в строящемся комплексе, рассказывает The Bell директор департамента ЦБ по противодействию недобросовестным практикам Валерий Лях.

Как ЦБ борется с финансовыми пирамидами

«

В 2017 году в Банке России было создано отдельное подразделение — департамент противодействия недобросовестным практикам, который и занимается борьбой с нелегалами. С прошлого года мы стали работать в этом направлении на основе региональной модели — во всех главных управлениях в регионах созданы специальные отделы по борьбе с нелегалами, в Краснодаре — хаб. В этом году в Хабаровске открылся еще один хаб, нацеленный на борьбу именно с пирамидами.

«

Мы работаем с big data: по набору слов и фраз специальный скрипт находит страницы в соцсетях и сайты компаний с признаками пирамид. Если их нет в реестрах легальных организацией, скрипт предлагает сотрудникам проверить данные внимательнее. Дальше мы анализируем движение денег между организаторами и участниками финансовой пирамиды и стараемся вычислить бенефициара, формируем материалы и передаем их правоохранителям. Также сотрудничаем с Международной организацией комиссий по ценным бумагам (IOSCO), чтобы останавливать русскоязычные пирамиды, зарегистрированные за рубежом.

«

Однажды мы проверили движения по 50 карточкам в разных регионах и обнаружили, что терминал вывода денег со всех них находится в одном месте. Владелец пирамиды снимал в нем деньги. Дальше это уже была работа правоохранителей.

«

В последнее время мошенники стараются открывать офисы. Там менеджер за чашечкой кофе убирает сомнения потенциальных клиентов.

«

По закону, вклад может принимать только банк, а МФО имеет право принимать деньги исключительно от юридических лиц. Для кого-то вложение в финансовую пирамиду — это гемблинг: человек надеется, что сможет «выскочить» с деньгами.

«

Финансовые пирамиды стараются принимать только наличные. Из-за этого оценить их выручку всегда довольно сложно. Через маленькую пирамиду проходит в среднем 30 млн рублей в год, через все пирамиды, по экспертным оценкам, за год — вплоть до десятков миллиардов. Около 5–7% этих денег попадает в реальный сектор экономики: тратится на аренду, оборудование, еще до 50% может уходить на рекламу.

«

Мошенники знают, что часто люди в возрасте и с накоплениями мигрируют на юг, поэтому часто финансовые пирамиды создаются там. Если формат пирамиды кажется создателям успешным, он распространяется и на север страны. По большому счету создателю финансовой пирамиды неважно, кого «обрабатывать», лишь бы у человека были деньги.

«

Читать обращения обманутых людей очень тяжело. Например, письмо от матери-одиночки, которая осталась без квартиры, с кредитами, еще и совершенно одна вместе со своими проблемами, потому что потеряла доверие вовлеченных ею по незнанию в пирамиду друзей и родных. Даже игра в наперстки честнее, чем финансовые пирамиды, — с наперсточником хотя бы ясно, кому отдаешь деньги.

Поскольку сегодня большинство пирамид работают через интернет, то их деятельность фактически не прекращается, пока действуют их сайты. Просто «закрыть» пирамиду ЦБ не может — такая деятельность, как у «Кэшбери» и всех остальных, не лицензируется, и отзывать у них нечего. Но в Госдуму уже направлен законопроект, который в каком-то смысле приравняет ЦБ к Роскомнадзору — он позволит регулятору требовать блокировки сайтов финансовых пирамид до суда. Сейчас для блокировки требуется запрос в прокуратуру, положительное решение по суду, которое направляется в Роскомнадзор, но этот процесс занимает до полугода.