Booking Holdings, Tripadvisor и Trip.com Group: стоит ли инвестировать в рухнувшие бумаги travel-сервисов

Закрытые границы, простаивающие самолеты, неработающие отели — вся индустрия путешествий из-за пандемии встала на многомесячный карантин с многомиллиардными убытками. Акции большинства компаний, связанных с туризмом, рухнули до многолетних минимумов. Но долгосрочным инвесторам стоит этим воспользоваться, уверены управляющий партнер инвесткомпании Borsell Research Евгений Шатов и его коллеги. По мнению экспертов, наиболее привлекательными сейчас являются акции туристических онлайн-агентств. По просьбе The Bell они объяснили — почему.

Мы делали главные деловые СМИ страны, теперь делаем лучше — подпишитесь на email-рассылку The Bell!

Время покупать

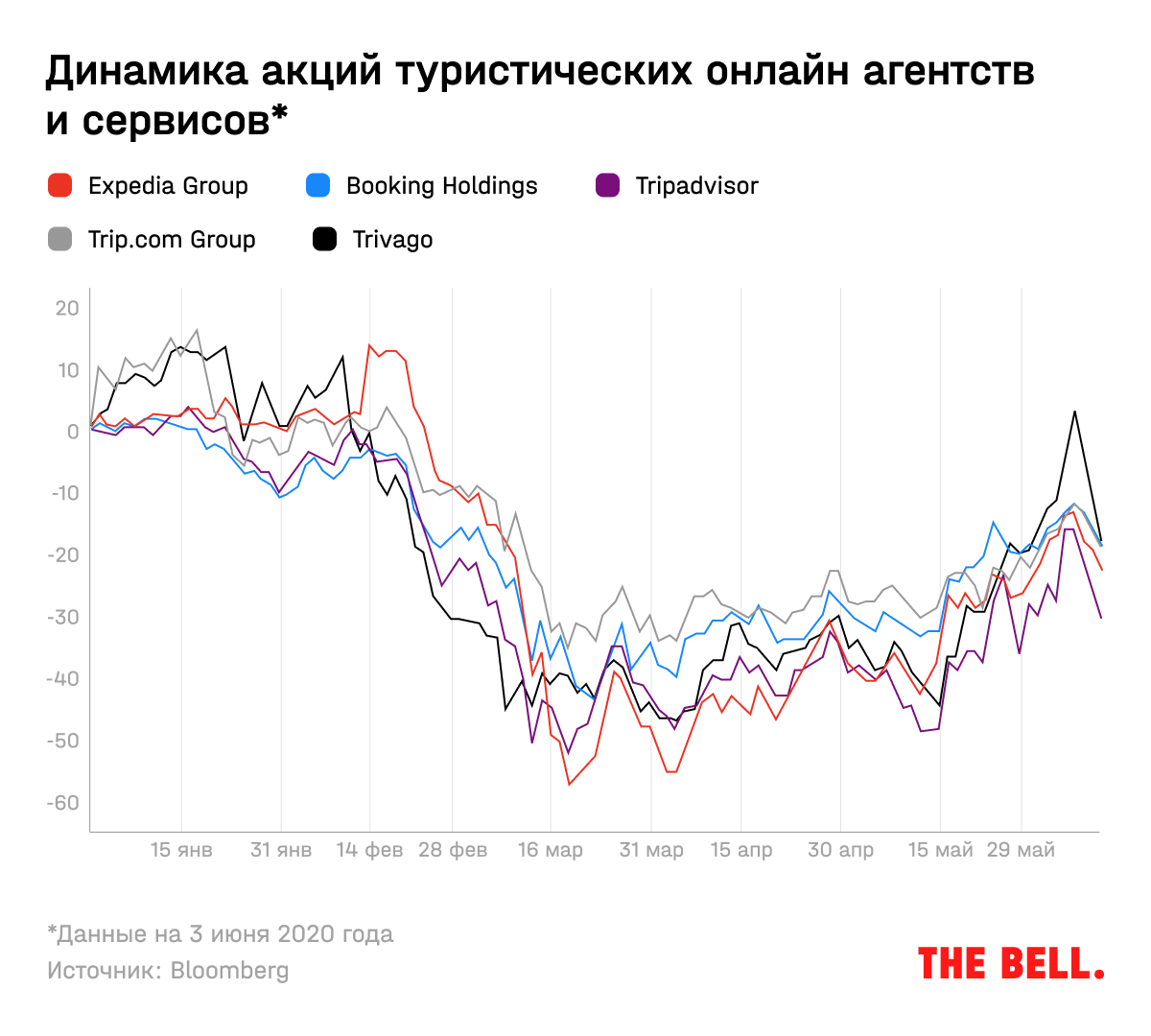

Туристическая индустрия оказалась одной из наиболее пострадавших во время пандемии: за апрель 2020 года выручка онлайн-агентств упала более чем в два раза. В результате акции крупнейших игроков индустрии упали до многолетних минимумов. Падение у лидеров рынка с максимальных значений января до дна в марте 2020 года составило:

● Booking Holdings — 45%

● Tripadvisor — 54%

● Trip.com Group — 44%

● Trivago — 53%

● Expedia Group — 63%

С тех пор произошел отскок, но акции этих компаний до сих пор далеки от тех уровней, что были до начала эпидемии.

Вот главные причины, по которым инвесторам, на наш взгляд, стоит присмотреться к этим бумагам:

● Туристические онлайн-агентства позволяют забронировать путешествия (транспорт и проживание) через интернет, значительно расширяя возможности клиентов. После карантина эти преимущества могут оценить даже те, кто раньше не пользовался различными онлайн-сервисами.

● Восстановление индустрии до уровня 2019 года может занять несколько лет, но сохраняется долгосрочный тренд на рост числа путешествий за счет увеличивающегося населения земли, доли представителей среднего класса в нем, а также роста популярности онлайн-услуг.

● Некоторые компании отрасли могут столкнуться с серьезными финансовыми трудностями и будут полностью зависеть от поддержки государства, но сильные игроки смогут выйти из сложившейся ситуации лидерами потенциально очень привлекательного рынка.

● Интерес инвесторов к индустрии может вернуться раньше, чем бизнес ее игроков восстановится до уровней 2019 года. Хороший пример — акции авиакомпаний, попавшие в фокус внимания после их продажи легендарным инвестором Уорреном Баффетом. Негативный взгляд Баффета на индустрию не отпугнул других игроков, и в последний месяц акции авиакомпаний бьют рекорды роста, причем покупают их как профессиональные фонды, так и частные инвесторы. Благодаря этому активы секторального ETF US Global Jets уже выросли с $33 млн до $1 млрд. Ралли в авиаакциях — хороший индикатор потенциального спекулятивного интереса рынка и к туристической индустрии.

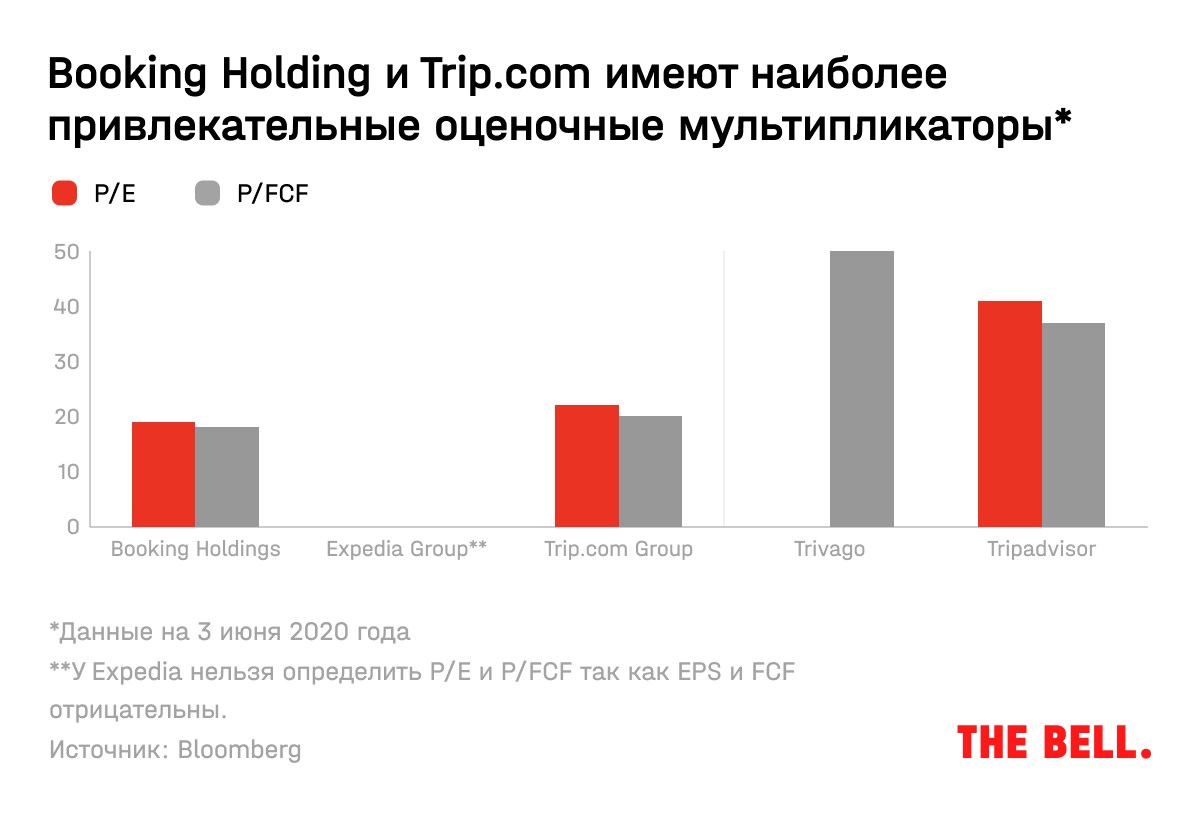

Наш выбор — акции компаний Booking Holdings и Trip.com Group — они имеют наиболее привлекательные оценочные мультипликаторы и подушку ликвидности, которая позволит пережить период спада в отрасли и сохранить лидирующие позиции на рынке.

История вопроса

Индустрия путешествий сложилась в ее современной форме после Второй мировой войны с ростом прослойки среднего класса. Туристические агентства более полувека доминировали на этом рынке, сводя клиента с авиакомпаниями и отелями. Но никто из игроков не обладал целостной картиной спроса и предложения. Массовое распространение интернета с конца 90-х годов вывело на рынок онлайн-агентства, что было очень на руку путешественникам. Благодаря им люди получили доступ не к одному-двум, а к пулу вариантов от транспортных компаний и отелей. Главным новшеством и удобством стала функция ранжирования по низким ценам относительно дат и выгодных комбинированных предложений.

Главной статьей дохода онлайн-агентств и сервисов являются агентские услуги — они сводят продавца и покупателя за комиссию. Ее можно рассматривать как плату за услугу продавцу, позволяющую ему сокращать внутренние затраты на маркетинг.

Интеграция разных систем в рамках крупных агентств позволила им максимально эффективно таргетировать самые разные запросы клиентов — от дисконтированных предложений до категории ультралюкс.

IT-специфика бизнеса также позволяет зарабатывать дополнительно за счет торговых услуг (процессинг платежей клиента) и сопутствующих предложений (страховка).

Некоторые небольшие статьи дохода не имеют прямого отношения к туризму — например, продажа программного обеспечения ресторанам. При этом конкуренты на этом рынке часто находят взаимовыгодные механизмы сотрудничества. Booking Holdings, к примеру, владеет крупной долей в Trivago — публично торгуемом конкуренте. Другой пример — плата друг другу за рекомендации и переадресации пользователей на сайт партнера (маркетинговая комиссия).

Риски и возможности

Рассмотрим главные факторы, влияющие на рынок онлайн-агентств — тот, каким он был на момент начала пандемии:

- Конкуренты: в конце нулевых произошла консолидация крупнейших игроков, оставив весьма ограниченное число компаний, через акции которых можно поучаствовать в широком тренде роста онлайн-рынка бронирования билетов и путешествий.

- Альтернатива: офлайн-турагентства типа TUI, On The Beach. Также появились новые способы снимать жилье, например, через Airbnb, Onefinestay, Luxury Retreats.

- Риск появления новых игроков: стартапы вряд ли проявят желание входить на рынок, когда он находится в тяжелой ситуации. Но сохраняется риск со стороны конгломератов: нынешние и потенциальные конкуренты, такие как Google, Apple, Alibaba, Amazon и Facebook, имеющие доступ к значительно большим и более диверсифицированным ресурсам, могут использовать другие направления своего бизнеса, чтобы более эффективно конкурировать. Например, Google уже вышел на рынок онлайн-путешествий, купив в 2011 году ITA Software (перелеты), Book and Google (поиск и бронирование отелей) и лицензию на программное обеспечение для бронирования гостиниц от Room 77.

- Переговорная позиция с клиентами: относительно слабая из-за возможности быстрого сравнения с ценами конкурентов.

- Переговорная позиция с поставщиками: сильная. Вот только один пример: по настоянию онлайн-агентств отели во время пандемии согласились ввести льготные правила по отмене брони.

Дно и прогнозы по восстановлению

Начало пандемии в феврале-марте полностью парализовало туристические потоки. Ограничение международного авиасообщения ударило по предложению. Падение загрузки отелей продолжило увеличиваться даже при резком снижении цен. По данным самих компаний, их выручка резко снизилась в первом квартале 2020 года:

- Booking Holdings — на 19% (снижение в апреле составило уже 85%)

- Trivago — 33%

- TripAdvisor — 26%

- Expedia Group — 15% (компания продемонстрировала первое снижение выручки за 8 лет)

- Trip.com Group — 42%

Европейские и американские компании ожидают ухудшения ситуации во втором квартале. Зато китайская Trip.com Group, благодаря снятию ограничений на перемещения внутри Китая, уже начала отыгрывать потери. В марте, по сообщению руководства компании, спрос на бронирование перевозок и отелей внутри Китая восстановился на 30%.

Чтобы справиться с последствиями пандемии, компании планируют сокращение переменных затрат: на исследования и разработку, маркетинговые расходы, сокращение персонала и жалования сотрудников.

- По оценкам World Travel and Tourism Council, коронавирус уменьшит число рабочих мест в индустрии путешествий примерно на 75 млн.

- По словам гендиректора крупнейшего мирового туроператора TUI, туриндустрия находится в самом большом кризисе за всю ее историю, а его компания продолжает работать хоть за какую-то наличность и о доходности речи сейчас не идет.

- Гендиректор Ассоциации европейских туристических операторов сравнил состояние туриндустрии с комой — нет ни спроса, ни продукта.

- По подсчетам специализированного учреждения ООН по туризму, число иностранных туристов в 2020 году сократится на 20–30% по сравнению с показателями 2019 года. Подобное падение может привести к снижению доходов международного туризма на $300–450 млрд, что составляет треть от показателя прошлого года.

Нет сомнений, что со временем люди снова захотят путешествовать, но пока достаточно трудно предсказать темпы восстановления отрасли. Данные исследования Deutsche Bank (Online Travel The long road to recovery in travel DB research) свидетельствуют о том, что страх перед путешествиями пока слишком велик. По состоянию на начало мая в ближайший месяц решиться на такой шаг были готовы только 25% опрошенных. Но доля желающих полететь куда-нибудь через шесть месяцев возрастала уже до 50%. Аналитики банка отмечают, что во время вспышки атипичной пневмонии в 2003 году для полного восстановления воздушного сообщения в Китае до докризисного уровня потребовалось около семи месяцев. А во времена мирового финансового кризиса 2008 года акции онлайн-агентств начали свое восстановление приблизительно за пять месяцев до того, как выручка американских отелей достигла дна. По данным департамента транспорта США, после атаки на башни-близнецы 11 сентября 2001 года авиаперевозки восстановились за три года.

С полной уверенностью пока можно сказать только одно — отрасль претерпит существенные изменения. Многие компании откажутся от бизнес-поездок, заменив их видеоконференциями, к которым за время пандемии привыкли. Первые путешествия с большой долей вероятности будут совершаться на короткие расстояния, которые можно преодолеть на машине. Боязнь авиаперелетов со временем исчезнет, но только после того, как люди почувствуют себя в безопасности. Очень важную роль в этом может сыграть изобретение вакцины или лекарства. Также немаловажным может быть ужесточение правил безопасности со стороны авиаперевозчиков. В аэропортах с большой долей вероятности появятся требования соблюдать дистанцию при входе в здание, на стойке регистрации, при прохождении пограничного и таможенного контроля, в очереди в туалет, при посадке на рейс и т.д. Но эти ужесточения потребуют большего числа обслуживающего персонала и в конечном итоге могут повлиять на цены на авиабилеты.

Если говорить о господдержке, то туриндустрия не находится в привилегированном положении: специальных программ компенсации потерь выручки для этой отрасли не принято и не предвидится ни в одной стране. Напротив, регулирование будет скорее работать против компаний. Например, Европейская комиссия ввела ряд предложений по ужесточению нормативов. В их числе — минимальное расстояние между лежаками на пляже и закрытие бассейнов для посетителей. Даже зависимые от туризма страны (например, Греция) позволят заполнять отели только на 50%.

Тем не менее многие страны рассматривают постепенное открытие границ и возобновление авиаперевозок в ближайшее время, с определенными ограничениями открываются кафе, музеи и парки развлечений — все это является позитивным фактором для туристической индустрии. Однако для ее полного восстановления потребуется достаточно много времени. По прогнозам аналитиков KPMG, возврат к уровню 2019 года может произойти только к концу 2022 года.

Крупнейшие игроки: позиции на рынке и финансовая ситуация

В условиях неопределенности, связанной с распространением вируса, главным критерием для инвестора является ответ на вопрос: какие игроки обладают достаточной финансовой устойчивостью, чтобы с высокой долей вероятности пережить кризисное время.

Команда Borsell Research рассмотрела пять крупнейших международных компаний: четыре западные — Booking Holdings, Expedia Group, Trivago, TripAdvisor — и одну китайскую — Trip.com Group. Для выявления наиболее устойчивого игрока к сложившейся ситуации мы сравнили их по ряду оценочных мультипликаторов и уровню долговой нагрузки. Акции некоторых крупных компаний не включены в обзор ввиду низкой доли онлайн-путешествий в общем обороте (Alphabet, Meintuan Group, Alibaba, Jinjiang и HNA) или отсутствия публично торгуемых акций (Airbnb, IPO компании, вероятно, произойдет в 2021 году).

География:

- Expedia Group, TripAdvisor и Trivago доминируют в США

- Booking Holdings — в Европе

- Trip.com Group — предсказуемо в Китае

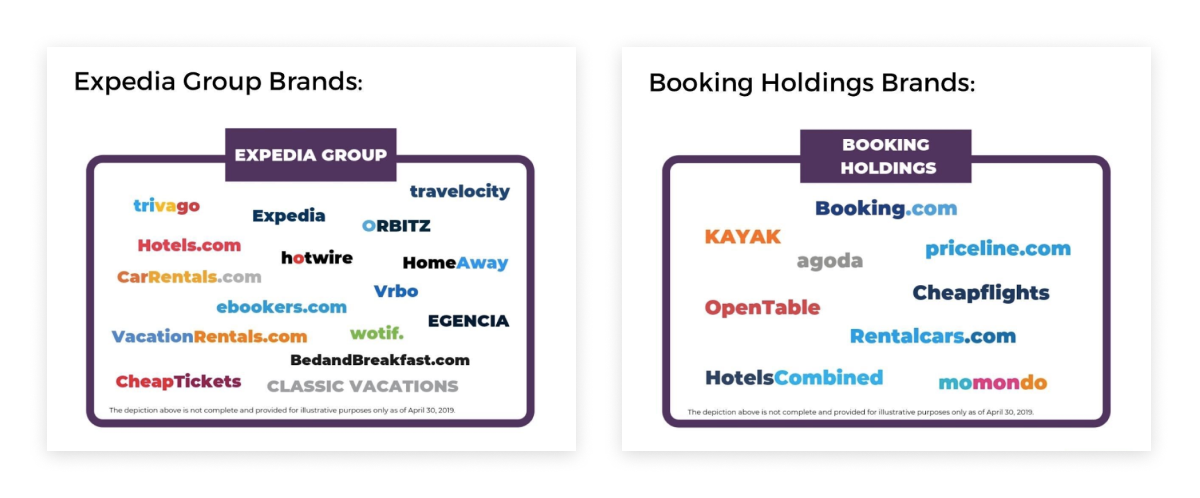

Каждая из этих компаний обладает портфелем разных сервисов и приложений онлайн-бронирования в разных сферах (авиабилеты, отели, экскурсии, аренда автомобилей и т.п.) и может предоставлять клиентам комбинированные услуги. Пример Expedia Group и Booking Holdings: под вывеской одной компании собраны несколько поисковых систем. Аналогичным образом устроена и структура других онлайн-агентств.

Каждая из компаний в списке имеет доступ к одному из направлений, указанных ниже, с большим потенциалом кросс-продаж. Это значит, что драйверы их продаж в целом одни и те же с поправкой на популярность среди населения в разных регионах. При этом подход к генерации выручки у компаний отличается: например, Booking Holdings получает комиссионные по факту заселения клиента, а Expedia Group работает по предварительной оплате.

Нельзя сказать, что позиции существующих лидеров, вроде Booking Holdings и Expedia Group, выглядят непоколебимыми. Сами компании в своих финансовых отчетах все чаще упоминают в перечне риск-факторов Google Travel. Это сервис, который благодаря сложным алгоритмам позволяет пользователям находить билеты и бронировать жилье по более низким ценам и даже подсказывает благоприятное время для планирования поездки с учетом погодных условий. Подбор предложений основан на предыдущих поездках пользователей. Эта угроза вряд ли исчезнет, и компаниям, вероятно, придется оперировать в условиях растущей конкуренции. В Китае Google Travel не работает, но на местном рынке сохраняется сильная внутренняя конкуренция — например, со стороны технологических конгломератов, вроде Meituan Group.

Ничто не мешает и другим крупным технологическим компаниям внезапно проявить интерес к данному направлению.

Trip.com Group

Самым защищенным пока выглядит китайский рынок — не только один из крупнейших в мире, но и почти полностью закрытый для внешней конкуренции. Это обеспечило лидирующие позиции Trip.com Group в сфере онлайн-индустрии путешествий в Китае. Но компания сильно зависит от международных путешествий (более 1/3 продаж приходится на путешествия за рубеж) и ее основной рост в среднесрочной перспективе планировался как раз за счет развития этого сегмента.

Стоит отметить, что Азиатско-Тихоокеанский регион перегнал Северную Америку как самый крупный покупатель онлайн-путешествий. Свою роль сыграл относительно недавний рост уровня жизни населения в этих странах, что привело к большому скачку рынка путешествий в онлайн-сегменте, минуя фазу развития, аналогичную развитым странам второй половины XX века.

Trivago и TripAdvisor

Компании Trivago и TripAdvisor в силу небольших размеров бизнеса наиболее уязвимы. Несмотря на текущий запас ликвидности, при негативном сценарии они могут столкнуться с проблемами в генерации продаж (ограничены в предоставлении скидок для привлечения клиентов, низкие маркетинговые бюджеты, трудности с сохранением оплаты труда сотрудников в период спада).

Expedia Group

Еще один игрок — Expedia Group, чья доля на рынке онлайн-туризма США превышает 70%. Ее руководство планирует сократить расходы в 2020 финансовом году на дополнительные $300–500 млн. Основные направления экономии — консолидация брендов, централизация облачных расходов и снижение рекламных затрат. Все вместе это может привести к тому, что часть рынка придется уступить конкурентам: Booking Holdings — в Европе и Airbnb — в США. Зато свои проблемы с ликвидностью компания закрыла, разместив облигаций на $2 млрд и продав привилегированные акции еще на $1,2 млрд фондам частного капитала Silver Lake и Apollo Global Management Inc. Их представители займут места в совете директоров и будут принимать участие в разработке бизнес-стратегии. Инвестиции сигнализируют о доверии к перспективам компании, но обошлись ей недешево (по привилегированным акциям будут выплачиваться дивиденды по высокой фиксированной ставке 9,5%). В случае успешной реализации программы по сокращению затрат компания может справиться с трудностями и вернуться в росту.

Что выбрать

На наш взгляд, наиболее устойчивыми с финансовой точки зрения выглядят Booking Holdings и Trip.com.

- На конец 2019 года Booking Holdings обладал сильной денежной позицией на уровне $12 млрд, а в дальнейшем — привлек еще $4 млрд через выпуск конвертируемых облигаций и старших векселей. Этого запаса прочности хватит, чтобы пройти стресс-тест и покрыть общие расходы в размере $6,9 млрд в 2020 финансовом году. Мы позитивно оцениваем баланс компании и ее денежную позицию.

- Кроме того, это самая дешевая компания в секторе: текущее значение P/E на уровне 19X, опустилось ниже среднего значения по отрасли (29X) и находится на минимальных значениях со времен финансового кризиса 2008 года.

- Прошлогодние инвестиции в собственную платформу платежей должны помочь быстро нарастить долю альтернативного жилья (аренда домов и квартир вместо бронирования отелей), на которое сейчас приходится около 20% продаж.

По словам CEO компании Гленна Фогеля, эпидемия оказала серьезное влияние на индустрию туризма в целом, но руководство приняло незамедлительные шаги по стабилизации ситуации, сократив затраты и нарастив ликвидность. Благодаря высокой доле переменных затрат и запасу денежных средств компании удастся преодолеть кризис и сохранить лидирующие позиции в индустрии.

Trip.com Group уже находится в стадии постепенного восстановления, ведь Китай раньше других стран вышел из карантина. Внутри страны туристические потоки активизировались, при этом внутренний рынок составляет около 70% выручки компании. Потребности в деловых поездках восстанавливаются быстрее, чем в туристических, так как население все еще озабочено вопросами безопасности и здоровья и пока предпочитает путешествовать по близлежащим городам.

- По данным ICBC Equity Research на 20 апреля, с конца февраля количество бронирований внутренних путешествий в Китае начало расти: +10% в феврале, +30% в марте и +40% в апреле. Мы ожидаем, что туристический рынок Китая и дальше будет расти быстрее по сравнению с другими благодаря развитию туризма в наиболее отдаленных регионах страны.

- Trip.com обладает достаточным запасом ликвидности в размере около $7 млрд. Это позволит без каких-либо трудностей покрыть затраты, связанные со спадом в туристической отрасли в 2020 году. Текущее значение P/E находится на приемлемом уровне 22X, упав вдвое с максимума первого квартала 2019 года.

- Компания также много работает над сокращением издержек: урезаны капитальные затраты на ближайший год, заработная плата руководителей была сокращена вдвое до нормализации ситуации, генеральный директор и председатель правления приняли решение об отказе от жалования.

Председатель правления Джеймс Лян полагает, что коронавирус фундаментально не изменил сильный туристический рынок Китая. По его словам, китайские туристы начали снова проявлять интерес к путешествиям, хотя пока большей популярностью пользуются краткосрочные поездки на небольшие расстояния. Для улучшения денежных потоков в подразделении внутреннего туризма при предварительном бронировании поездок компания предоставляет скидки до 80%.

Вывод

С растущей долей интернет-пользователей среди населения индустрия онлайн-путешествий является перспективной на долгосрочном инвестиционном горизонте. Консолидация привела к созданию трех международных компаний, которые наращивали доходность за счет экономии масштаба. Вход конкурентов-конгломератов с более серьезными финансовыми возможностями означает потенциальный рост конкуренции. Не стоит сбрасывать со счетов и тот факт, что может материализоваться риск затяжного восстановления индустрии онлайн-путешествий из-за карантинных мер или второй волны эпидемии. Помимо прочего, это может стать дополнительным ударом по партнерским компаниям сервисов онлайн-турагентств — авиакомпаниям и отелям.

Опираясь на опыт глобального финансового кризиса 2008 года, мы полагаем, что онлайн-агентства сохранят свою долю на рынке — гостиницы, скорее всего, будут больше полагаться на партнеров по распространению предложений своего номерного фонда, чтобы сэкономить на рекламных расходах.

На основании финансовых показателей и существующей расстановки сил на рынке онлайн-путешествий мы выделяем Booking Holdings и Trip.com Group в качестве лучших игроков, обладающих привлекательным потенциалом восстановления. Реализация мероприятий по сокращению издержек со стороны менеджмента компаний поможет преодолеть спад в отрасли и укрепить позиции.