15%, 33% или 43%? Сколько налогов на самом деле платят и будут платить в России

The Bell

Министр финансов Антон Силуанов повторяет, что и после повышения ставка подоходного налога в России останется «конкурентной и комфортной». Ставка НДФЛ 13% действительно и была, и остается невысокой по сравнению с другими странами. Но продвинутые налогоплательщики всегда знали, что на самом деле платят не 13% — полный «налоговый клин» с учетом страховых взносов, которые платит за сотрудника работодатель, доходит в России до 43%. Как эта цифра соотносится с другими странами и как изменится после повышения налогов?

Что случилось

На прошлой неделе Минфин официально представил параметры новой налоговой реформы в России. Среди прочего, она подразумевает введение прогрессивной шкалы подоходного налога (НДФЛ) и, как следствие, повышение налогов на высокие зарплаты (от 2,4 млн рублей в год). Если реформа будет принята в предложенном виде, в России заработает пятиступенчатая шкала НДФЛ со ставками 13, 15, 18, 20 и 22%. Больше всего налогов будут платить те, кто зарабатывает свыше 50 млн рублей в год.

Но НДФЛ сам по себе не отражает всей нагрузки на зарплаты. Вполне возможно, вы слышали рассуждения о том, что «на самом деле в России подоходный налог не 13%, а 43%». Речь о том, что работодатель в своей отчетности при найме штатного сотрудника учитывает не только 13% налога, которые платит за него, но и до 30% (в обычном случае) обязательных страховых взносов. То есть сотрудник действительно обходится компании в сумму «зарплата на руки + 43% налогов и сборов». Процент страховых взносов зависит от размера облагаемой базы, а она в свою очередь — от зарплаты сотрудника: чем выше зарплата, тем ниже процент взносов. Базовая ставка составляет 30% и опускается до 15%, если облагаемая база превышает 2,225 млн рублей.

И Силуанов в своих выступлениях, и правительство в своей методичке, подготовленной к объявлению о налоговой реформе, делают акцент на том, что и после повышения налогов в России сохранятся конкурентоспособные ставки подоходного налога по сравнению с зарубежными странами. Само по себе повышение НДФЛ с 13% до (в большинстве случаев) 15% действительно не переводит Россию в другую налоговую лигу. Но мы решили вспомнить: а так ли конкурентны на мировом уровне российские ставки с учетом этих «скрытых платежей»?

Конкурентный клин

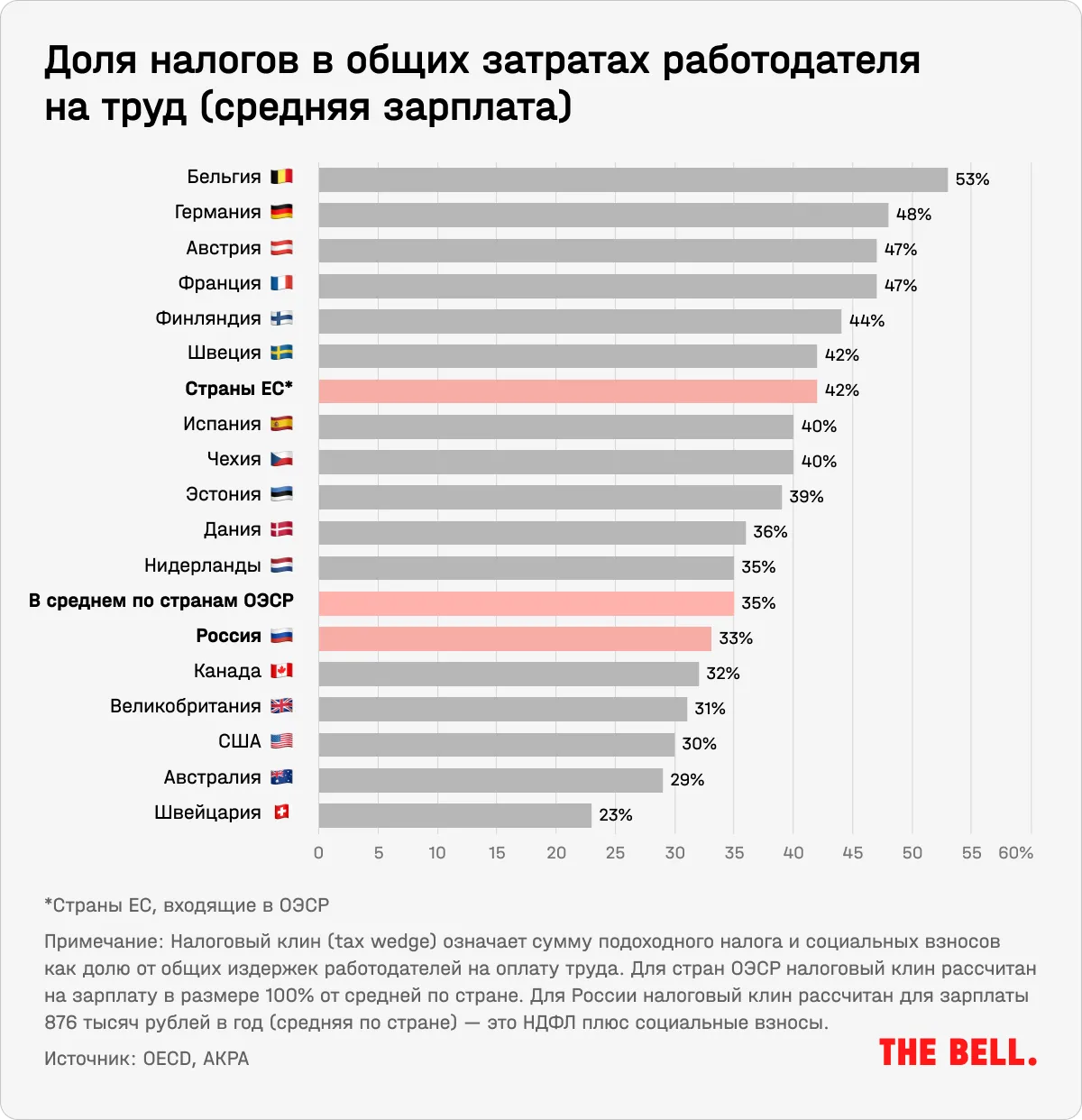

Подсчет налоговой нагрузки на зарплату с учетом «подводной части айсберга» в виде социальных и других обязательных взносов — вполне научная методика. Эту ставку для разных стран ежегодно рассчитывает Организация экономического сотрудничества и развития (ОЭСР), которая называет ее «налоговый клин» (tax wedge). Она рассчитывается как доля налогов и социальных взносов от общих издержек работодателей на оплату труда. То есть, в российском примере, если у вас в договоре стоит зарплата 100 тысяч рублей, то вы получаете на руки 87 тысяч, а работодатель платит за вас еще 30 тысяч сборов — всего получается 130 тысяч рублей. На налоги и сборы приходится 43 тысячи — примерно 33% от общей суммы.

Чтобы оценить, сколько налогов в общей сложности платит работодатель, организация публикует разбивки в зависимости от процента от средней зарплаты по стране, максимум — 167%. «В отличие от России у них [стран ОЭСР] меньшая дифференциация по доходам среди населения и гораздо лучше защищены социальные низы. Поэтому для них 167% — вполне себе высокая зарплата», — объясняет экономистка Александра Осмоловская-Суслина, которая была соавтором научной работы о прогрессивности налогов на труд в России (работу опубликовал «Финансовый журнал» при НИФИ Минфина в 2017 году).

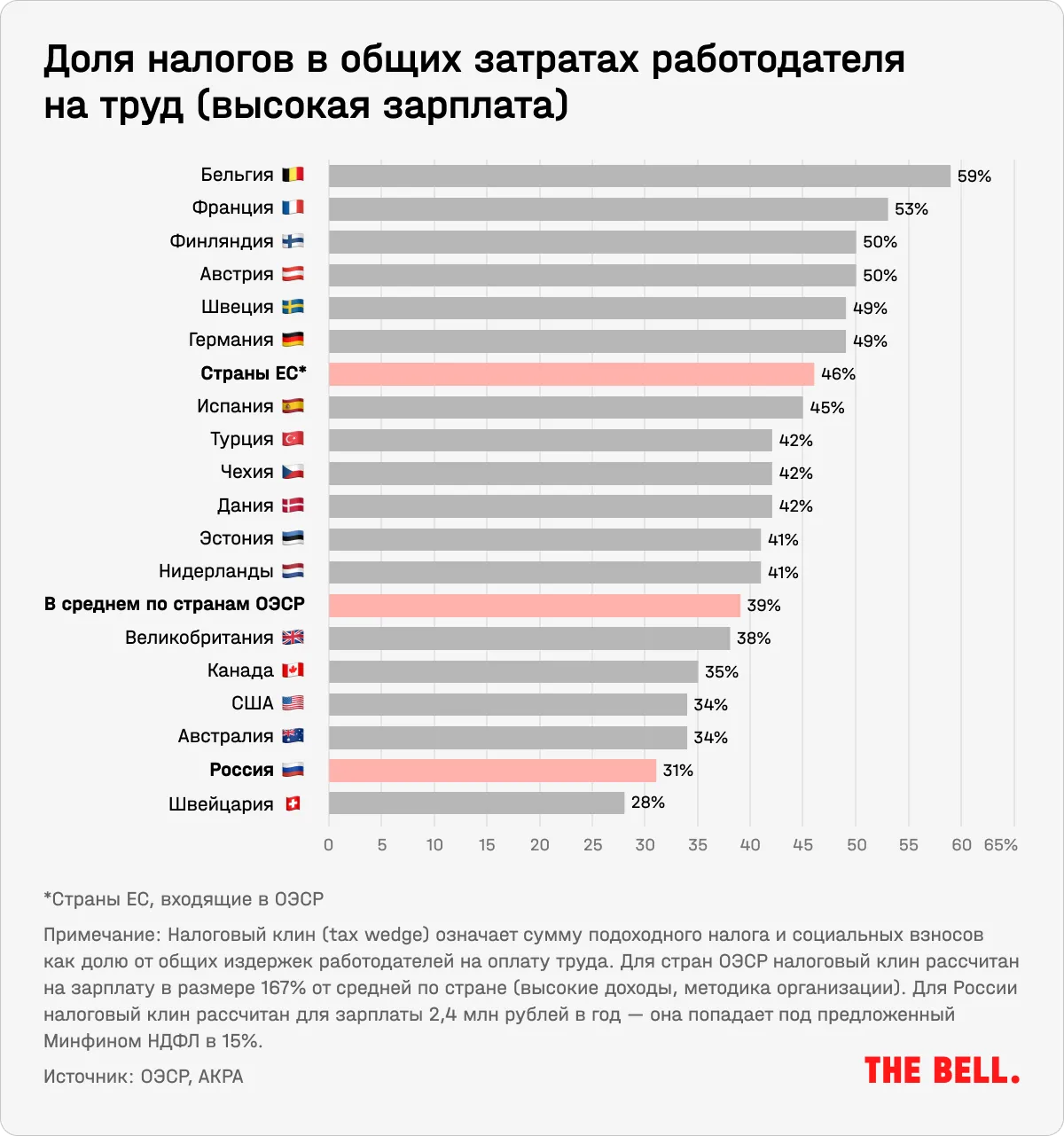

Самый большой размер среднего клина среди стран ОЭСР, если считать его для не состоящего в браке обладателя высокой зарплаты без детей, оказался в Бельгии и Франции — 59% и 53% соответственно. Самые низкие — в Новой Зеландии (25,6%), Южной Корее (23,1%) и Чили (8,4%). В среднем по странам ОЭСР размер налогового клина с этими параметрами в 2023 году составил 39%, следует из данных организации.

Для России актуальные подсчеты с точки зрения налогового клина в конце апреля (то есть еще до публикации официальных параметров налоговой реформы) сделало рейтинговое агентство «АКРА». В своем исследовании агентство исходило из того, что Минфин предложит семиступенчатую шкалу НДФЛ с ростом ставки налога до 15% с 3 млн рублей. Но при обновленных параметрах эти расчеты будут практически такими же. Поэтому средний размер клина при зарплате от 2,4 млн рублей в год, которая должна облагаться НДФЛ в 15% по новой реформе, составит примерно 31%.

При увеличении трудового дохода до 3 млн рублей в год клин будет 30%, а при более высоких зарплатах до 10 млн рублей ежегодно он будет сохранятся на уровне 29%. Чем ниже зарплата, тем больше клин: для средней в России зарплаты (73 тысячи рублей) он будет составлять 33,07% — все еще ниже, чем во всех странах ОЭСР, за исключением Швейцарии.

«Эти примеры показывают, что вопросы прогрессии налогов и уровня налоговой нагрузки важно обсуждать в более широком контексте, чем только шкала НДФЛ. Более того, на доходное неравенство влияют налоги, формально не имеющие дифференциации ставки по доходам (например, НДС и налоги на имущество), как и система социальной поддержки и налоговых вычетов», — заключают авторы исследования.